約50億ドルのビットコインとイーサリアムのオプションが14日17時(日本時間)にデリビットで期限を迎える。これらのオプションの期限切れは、BTCとETHの価格を揺るがし、期限が近づくにつれてそれぞれのストライクプライスに向けて動く可能性がある。

今日の期限切れは先週の54億ドルよりやや少ないが、市場が弱まっているため今回のリスクはより高い。したがって、トレーダーと投資家は、最大痛点とポジショニングに注意を払うべきであり、これらは短期的な価格変動に影響を与える可能性がある。

Sponsoredビットコインオプション市場に慎重な楽観論

ビットコインのオプションのポジショニングは、主要な暗号資産が1週間で再び10万ドルを下回るレベルに下落した後、慎重さが再燃していることを示している。

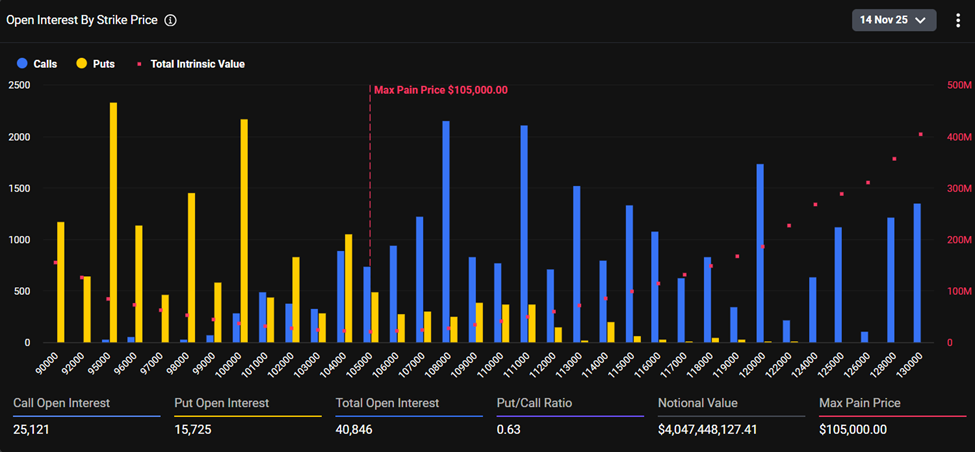

デリビットのデータによると、最大痛点は10万5000ドルで、オプションの期限が近づくにつれて多くのトレーダーが最大の損失を被る可能性がある。

一方、プット・コールレシオ(PCR)は0.63で、プットオプションよりもコールオプションが多く取引されていることを示している。この傾向は上昇傾向または強気な市場センチメントを示しており、トレーダーは市場の上昇に大きな期待をかけている。

本稿執筆時点で、ビットコインの価格は9万9092ドルであり、過去24時間で約3%下落している。したがって、強気の賭けは、スマートマネーの影響で価格が最大痛点(ストライクプライス)に向かって動くとする最大痛点理論と一致している。

チャートを詳しく見ると、パニックよりもむしろヘッジ活動が活発であり、オープンインタレストは95000ドルと10万ドルのプット(黄色の縦棒)および10万8000ドルと11万1000ドルのコール(青い縦棒)に集中しており、期限が近づくにつれてこれらが重要な戦場となっている。

Sponsored Sponsored総オープンインタレストは40,846件で、コール(25,121件)がプット(15,725件)を上回っている。名目額は40億4,000万ドルを超えており、この期限切れの重要性を反映している。

イーサリアムの動向に強気なセンチメント

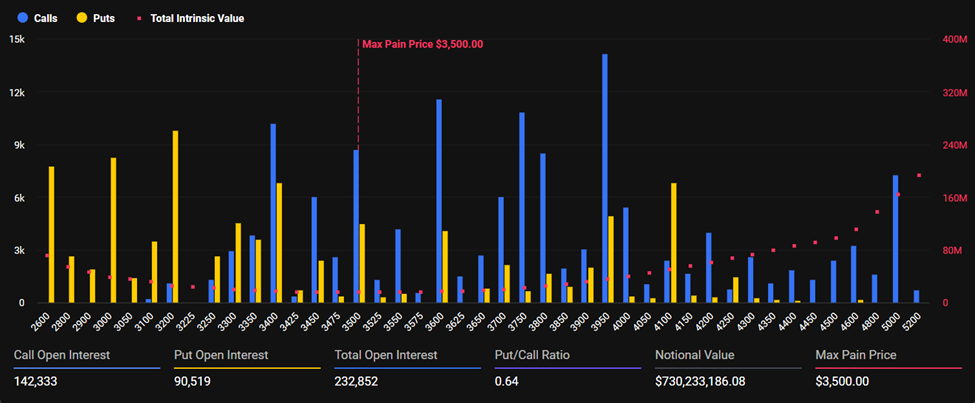

イーサリアムのオプションは防御的な姿勢を維持しており、本稿執筆時点で3,224ドルで取引されており、最大痛点は3,500ドル付近にある。 イーサリアムオプションの名目額は7億3,000万ドルを上回っている。

プット・コールレシオは0.64で、BTCよりやや高く、強力な強気センチメントを示している。 これは、トレーダーが将来の価格上昇を見込んで、プットオプションよりもコールオプションをかなり多く購入していることを示している。

Sponsored Sponsored

実際、上記のチャートはコールオプションが142,333件であるのに対してプットオプションが90,515件しかなく、1.5倍以上の差があることを示している。総オープンインタレストは232,852件である。

一方、今日のオプションの期限切れは、1万ドルを下回るビットコインの下落を超えた広範な市場の混乱の中で起こっている。Greeks.liveのアナリストたちは、最近解決された米国の政府閉鎖などの触媒を指摘している。

「米国政府は異例の43日間の閉鎖を終え、その間、多くの経済データが予定通りに公開されず、マクロ経済分析は主に予測に依存せざるを得なくなった。最新のCPIデータも公開されておらず、次のリリースの重要性と不確実性を著しく高めており、データ機関にさらなる『動きの余地』を与えている」と書いた。

しかし、彼らは12月の米連邦準備制度理事会の金利会合を、マクロ経済データの不確実性の高まりや地政学的緊張、AIブームの中で最も重要な出来事と位置付けている。

Sponsoredアナリストたちはまた、オプション市場でオープンインタレスト(OI)と取引量が増加し続けており、オプションの中で特にアウト・オブ・ザ・マネーの取引が増えていることに注目している。

これは、主要なインプライド・ボラティリティ(IV)の満期ごとにわずかな増加として表れている、市場参加者間の将来の結果についての意見の相違が高まっていることを示している。

「ブロックトレードもより活発になり、スキューは均衡に向かって動いており、短期カーブはより細分化されている」と彼らは説明した。

これらすべての要因を総合すると、短期的な価格動向に対する市場の不確実性が高まっていることを示唆している。したがって、市場反転の「理由」として考えられるトリガーが浮かび上がってくる。

トレーダーは、これらのオプションの期限が近づくにつれてボラティリティに備えるべきだが、新たな取引環境に市場が適応するにつれて安定性が訪れることを理解する必要がある。