ビットコインは、本来なら価格を支えるはずのマクロ指標をほぼ無視している。米国の消費者物価指数(CPI)は12月に2.7%まで低下し、利下げ期待が強まった。しかし、ビットコインは反応しなかった。新たな資金流入を呼び込むことなく、価格は停滞したまま他の市場に資金が移動した。

この乖離が、ビットコインの弱気相場論が再燃する理由。

フィデリティ・グローバルマクロ担当ディレクターのジュリアン・ティマー氏は最近、ビットコインが10月に価格・サイクル両面で直近の4年周期をすでに終えた可能性を指摘した。オンチェーンおよび市場データも、それを裏付ける動きを強めている。

複数データからビットコイン弱気相場入り示唆

複数の独立系指標が同じ結論を示す。資本は退避し、確信を持つ保有者も売却を進め、ビットコインは実需なきリスクを吸収している。

ステーブルコイン流入額、サイクル頂点から急減

ステーブルコイン流入は、暗号資産市場の上昇局面を支える資金のブースターとなる。しかし、その燃料が消失している。

SponsoredERC-20ステーブルコインの取引所への流入総額は、8月14日に約102億ドルでピークを迎えた。12月24日には約10億6000万ドルにまで減少し、90%近い落ち込み。

トークンのテクニカル分析と市場の最新情報:さらに詳細なインサイトをご希望の場合は、編集者ハルシュ・ノタリヤが毎日お届けするニュースレターにご登録ください。こちら。

8月の流入ピークは、ビットコインが10月に12万5000ドル超を記録した直前だった。これはティマー氏がサイクルトップと示したタイミングと重なる。

その後、新規資本の流入は戻らず、ピーク以降は積み上げから分配(売却)優勢へ転換したことを裏付ける。

長期保有者が積極的な売り手に転換

確信を持つ保有者の動向は、10月以降変化している。

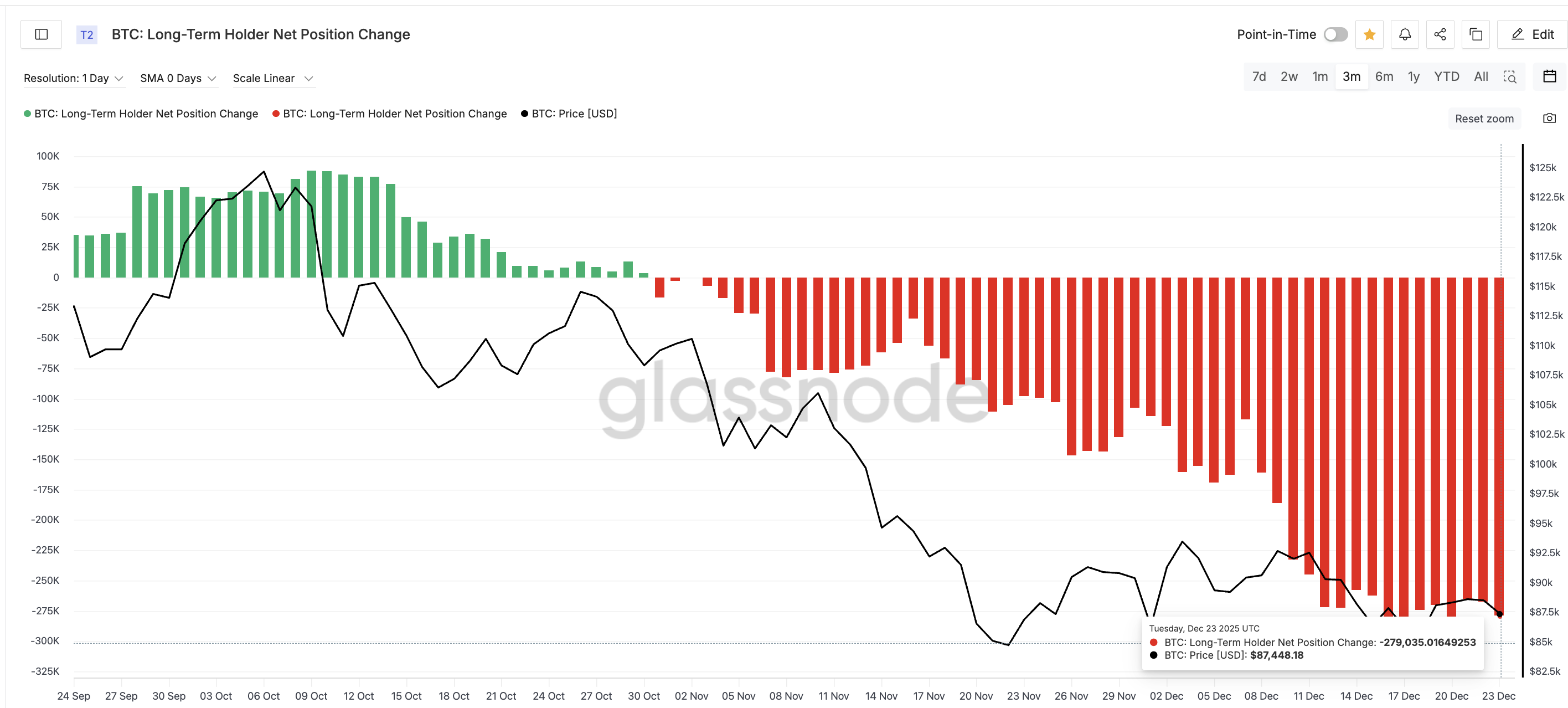

ビットコインの長期保有者のネットポジションチェンジは、サイクル高値の直後からマイナス転換。1日あたり1万6500BTCの売却が10月下旬から加速し、直近では27万9000BTCに。1日の売却圧力は1500%超増加。

この動きは、4年周期の半減期サイクルが10月で終わったというティマー氏の説と合致。長期保有者も価格を守るより、リスクを減らす姿勢を示す。

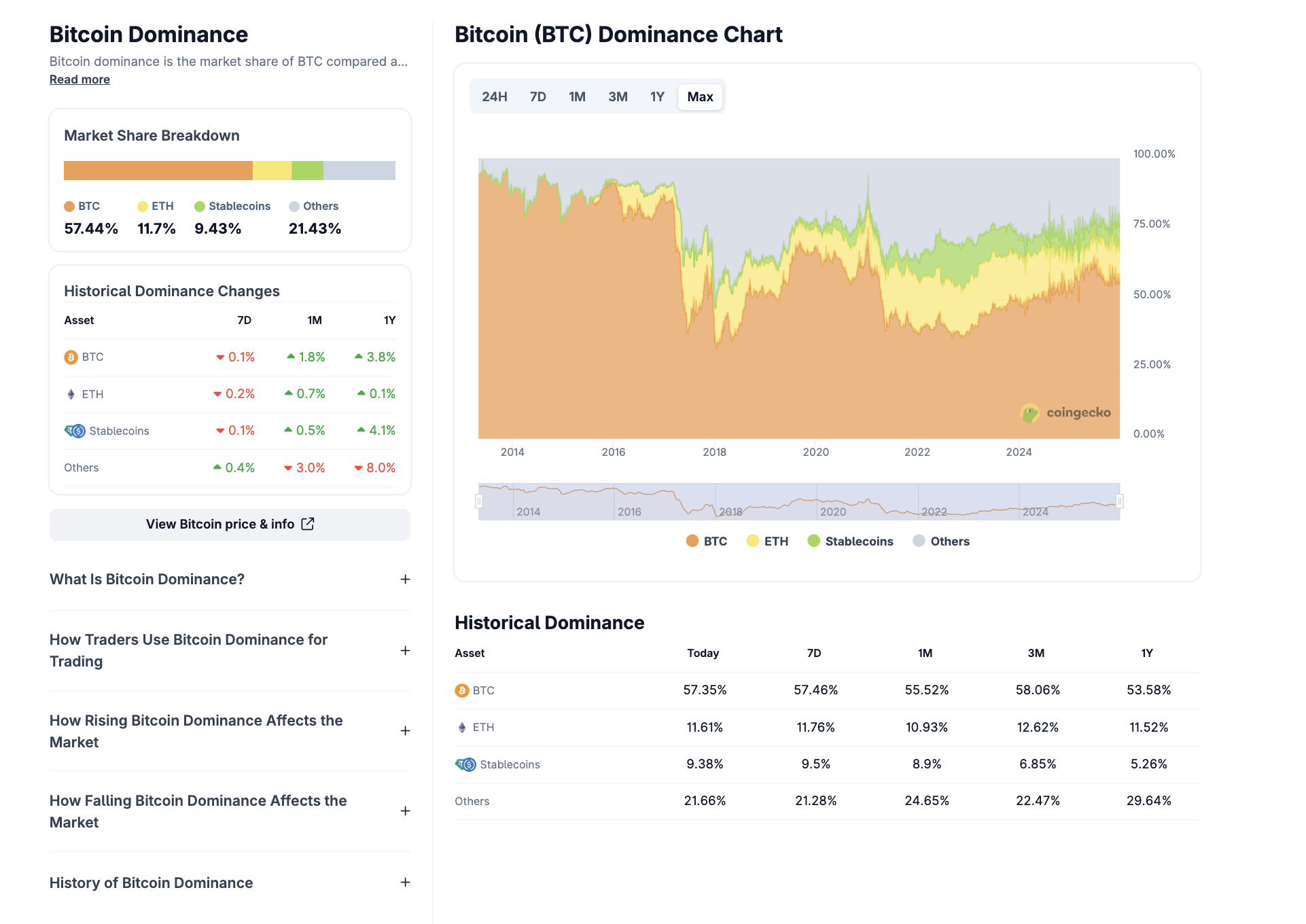

ビットコインの支配率上昇も強気材料ではない

ビットコインのドミナンス(市場占有率)は57~59%台まで再び上昇。しかし、これはリスク選好のシグナルではない。

米CPIの下振れ後も、資金はビットコインに流入しなかった。代わりに伝統的なヘッジ資産へ資本が向かった。この1年で銀は120%超上昇、金も約65%上げ。暗号資産市場全体は大きく出遅れた。

この資金の流れは、ビットコインのドミナンス上昇が新たなリスク志向によるものではなく、暗号資産市場内で相対的に安全資産へと資金が退避している結果だという見方を補強する。

Sponsored Sponsoredこの見解は、NoOnes創業者兼CEOのレイ・ユセフ氏がBeInCryptoに語った独占的な市場コメントでも裏付けられる。同氏は「金が2025年に金融緩和トレードの主役となり、ビットコインが値幅の狭い動きにとどまっている理由」を強調した。

「金が2025年の通貨安トレードで明らかに優位に立っているように見えるが、この比較は市場のより複雑な実態を覆い隠している。金が過去最高値を更新しつつ、年初来67%上昇した背景には、財政拡大、地政学的な緊張、マクロ政策の不透明感という環境の中、資本が確実性を求めて防御的ポジションを強めたことがある。中央銀行による買い増し、ドル安、根強いインフレリスクも金の防御資産としての地位を固めている」と同氏は語る。

ユセフ氏は、今年のビットコインの動きが「デジタル・ゴールド」のストーリーから大きく乖離したとも付け加えた。

「ビットコインは直近、ヘッジ資産という物語を発揮できていない。2025年のビットコインは、デジタル・ゴールドらしく取引されたとは言い難い。その値動きは従来よりもマクロ要因への感応度が高くなっている。現在のBTCの上昇余地は、金融緩和だけでなく、流動性拡大、各国政策の明確化、リスク資産へのセンチメント次第で決まるのだ」とも強調した。

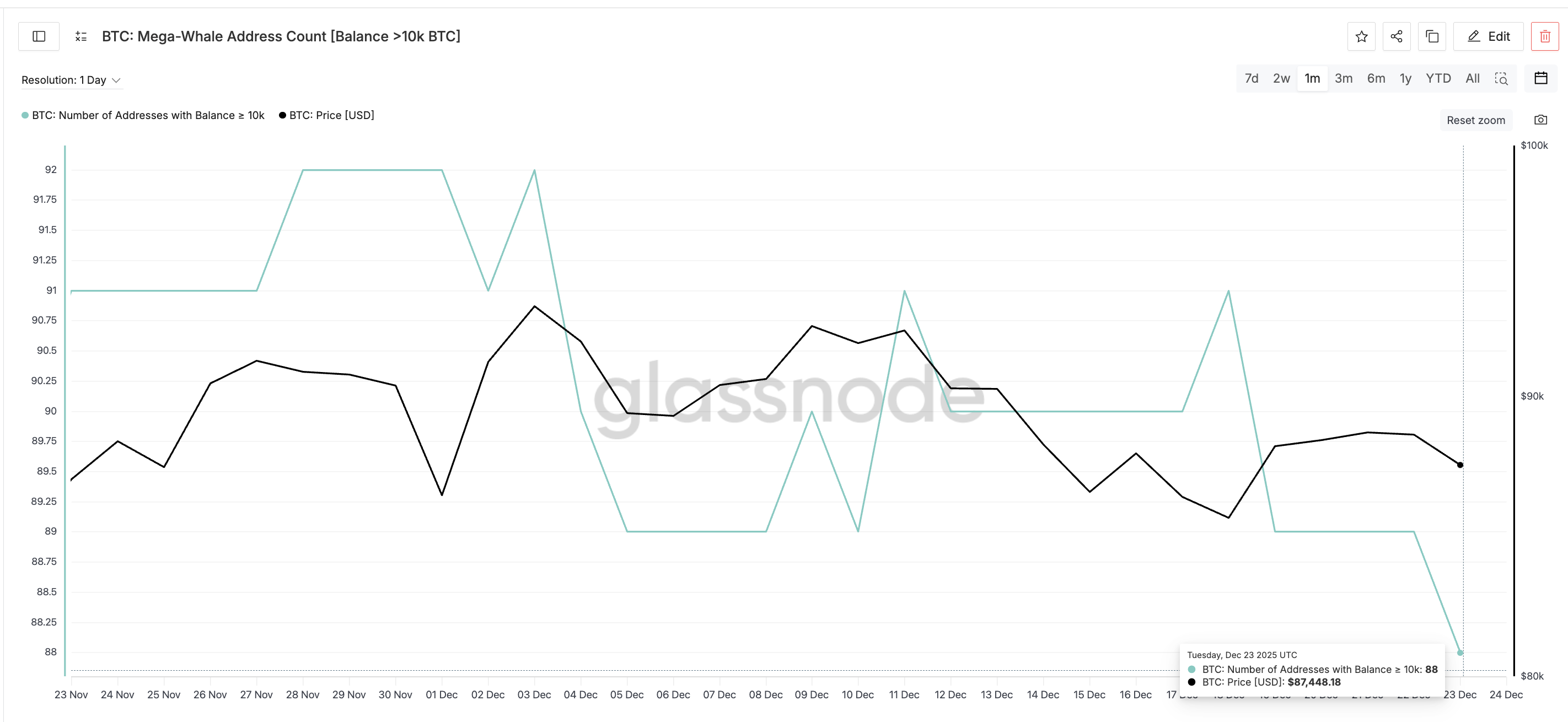

メガクジラアドレスが静かに減少

大型保有者も撤退しつつある。

1万ビットコイン超を保有するアドレス数は、12月初旬の92件から88件へ減少した。価格下落と同時にみられる減少であり、買い増しではない。

これらのアドレスは多くの場合、機関投資家規模のプレーヤーを示す。その減少はスマートマネーがここで強気のポジションを取っていないことの追加的な証左となる。

ビットコイン、重要な長期移動平均線を下回る

ビットコインは依然、365日移動平均線を下回って推移しており、10万2000ドル付近は2022年熊相場入り直後に明確に割り込んだ水準である。

この移動平均線はテクニカル面でも心理的にもサポート機能を持つ。これを再び上回れない場合、市場はトレンド継続から体制リスクへ移行したとみなせる。価格がこの水準を維持できなければ、過去の事例と同様、トレーダーの実現価格帯7万2000ドル近辺まで一段安が示唆される。

これら諸要素を総合すると、ティマー氏の警告通り、ビットコインはすでに熊相場に突入しているか、その局面に近づいている可能性がある。価格はまだ完全に反映されてはいない。資金流入は枯渇し、確信保有者は売却、防衛的にドミナンスが上昇し、マクロ要因の好転も無視されている。

Sponsoredもっとも、長期サイクルによるすべての下値支持が崩れたわけではない。これら逆のシグナルや、完全な熊相場か長期転換期かを判断する具体的な水準については、この後に述べる。

ビットコイン弱気相場の決着が未確定な理由

ビットコインの熊相場入りを示す証拠が強まっているが、長期サイクル系指標2つは、構造的な崩壊を否定している。

また、ビットコイン熊相場説が決定的でない理由の一つは、CPI鈍化に対する市場解釈である。インフレ鈍化は一般的にリスク資産に有利だが、現状の反応は投資家が成長よりも安全性と流動性を優先していることを示唆する。

これはCPIのシグナルが誤りという意味ではない。歴史的に、ビットコインは流動性期待が資本流入に転じた後に、伝統的なヘッジ資産より遅れて反応する傾向があるだけである。

こうした要素とこれから述べる指標は、前述の下落シグナルを否定するものではない。ただし、この局面が完全なベアサイクルではなく、長期転換期に終わる可能性を説明するものとなる。

パイサイクルトップは未発動

ビットコインで最も信頼性の高いサイクル指標の一つ「パイサイクルトップ」は、トップシグナルを点灯させていない。この指標は111日移動平均と、350日移動平均を2倍にした値を比較している。

これら2本がクロスしたとき、過去のビットコイントップ圏に到達する傾向がみられた。

現時点では2本の線は大きく乖離している。このことは、10月の高値を経てもビットコインが過熱・陶酔局面にないことを示唆する。

この点は、フィデリティ・グローバルマクロ部門のジュリオン・ティマー部長が「10月のピーク12万5000ドルは過去サイクルのタイミングに合致する」と指摘した見方とも対立する。

過去サイクルでは明確なパイサイクルの確認後、本格的なベアマーケットが始まった。このシグナルはまだ現れていない。

Sponsored Sponsored2年SMAが最重要ラインとなる

2つ目の、より直近の反論材料は構造面である。ビットコインはいまだ2年単純移動平均(SMA)付近、8万2800ドル近辺で推移している。

このレベルはビットコインの長期トレンド分岐点として機能してきた。月足終値が2年SMAを上回ると、サイクル存続を示す傾向が歴史的にある。

一方、2年SMAを下回る終値が続く場合は深いベア相場を形成してきた。

今のところ、月終値でこの線を明確に割り込んだ実績はない。

このため、12月の月足終値は極めて重要となる。ビットコインが年末まで8万2800ドル上を維持できれば、市場は依然、確定したビットコイン熊相場でなく、後期サイクル転換中である可能性が高い。

この結果となれば、2026年には長期の下落ではなく遅れた上昇相場も残されることとなる。

しかし、12月終値が2年SMAを大きく下回る場合、ティマー氏が指摘した6万5000〜7万5000ドルレンジ方向への下値余地が、構造上も裏付けられる。

要点:注目すべきビットコイン主要価格帯

この弱気シナリオにも明確な無効化水準が存在する。365日移動平均線付近の10万2000ドルを再び上回れば、弱気相場論は大きく後退する。この動きはトム・リー氏の年末ビットコイン価格予想とも一致。

この水準は、2022年の弱気相場の始まりとなった分岐点であり、再び上回ればトレンドの強さ回復を示す。

要点をまとめると:

- 8万2800ドルを12月終値で上回れば、移行期が継続

- 8万2800ドルを月足で下回れば、弱気相場リスクが高まる

- 10万2000ドルを再び上回れば、強気構造が再構築される

現状、ビットコインは強い売りと長期サイクルの下支えの狭間にある。市場は力強さを示さない一方、完全な崩壊にも至っていない。

12月の終値が、どちらのシナリオで2026年を迎えるかを決定する。