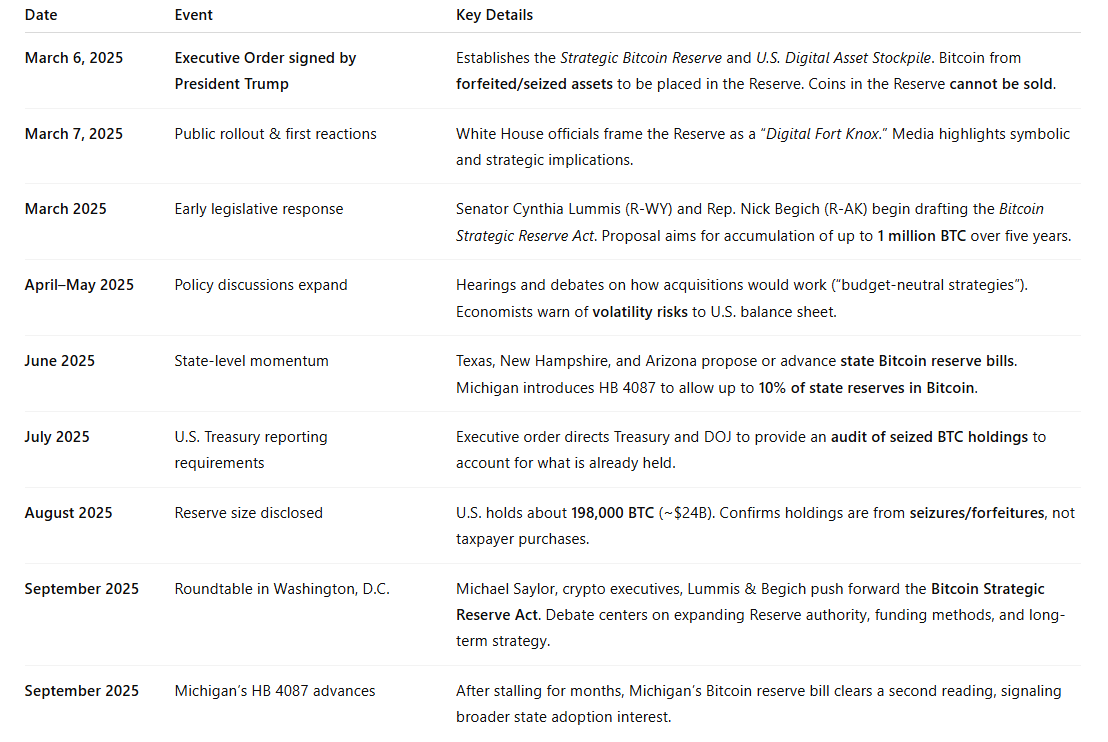

ビットコインは2025年9月23日時点で11万3000ドル近くに位置し、月中の急激な調整から回復している。米国の政策に関する広範なストーリーは、トランプ大統領が3月に戦略的ビットコイン準備金を創設する大統領令を発表したことを受けて、今年劇的に変化した。

準備金はすでに約19万8000BTCの没収資産を保有しているが、決定的な瞬間は、議会がそれを法制化し拡大する法律を可決するかどうかにかかっている。

我々は、ChatGPTを用いて、チェーンプロンプト、マーケットコンテキスト、BTC供給、OTCデータを駆使し、ビットコインの価格が異なる立法結果にどのように反応するかを予測した。この分析は、フローマスが示すものと、トレーダーが注視すべき市場シグナルを示している。

議会での議論内容

- 大統領令(2025年3月): 戦略的ビットコイン準備金と米国デジタル資産ストックパイルを設立し、押収されたビットコインを恒久的に連邦の管理下に置き、売却を禁止した。

- 未決の法案: 上院議員シンシア・ルミスと下院議員ニック・ベギッチがビットコイン戦略準備法を提出し、一部の草案では5年間で最大100万BTCを蓄積することを提案している。

- 主な違い: 大統領令は将来の大統領によって撤回可能だが、法律は準備金を固定し、報告ルールを定義し、新たな購入を義務付ける可能性がある。

ビットコイン購入義務化がすべてを変える理由

半減期後、新たなビットコインの発行は年間約16万4250BTC(1日約450BTC)である。議会が年間20万BTC(1日約550BTC)の購入を義務付ければ、新たな供給を上回ることになる。

長期保有者やマイナーが積極的に売却しない限り、政府の需要はOTCや取引所の残高からコインを引き出す必要がある。

- OTC供給: 2025年8月時点で約15万5000BTCと推定され、2021年から大幅に減少している。

- 取引所残高: 約290万BTCで推移しており、減少傾向にある。

- 結果: 大規模な政府プログラムは流動性を引き締め、クリアリング価格を引き上げることになる。

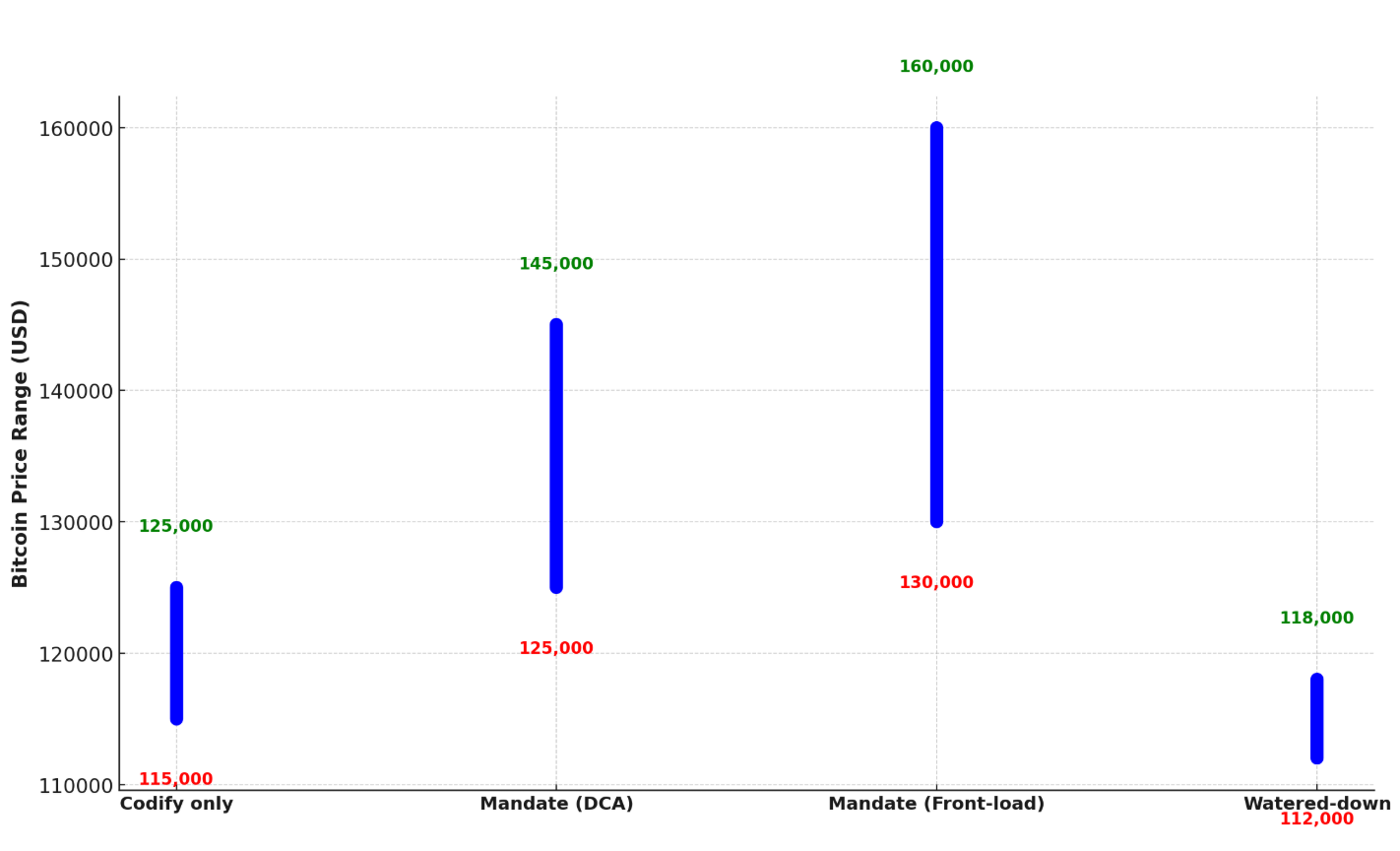

考慮すべき4つのビットコイン備蓄シナリオ

Sponsored SponsoredA. コーディファイのみ

議会が単に大統領令を法律に変えるだけで購入義務がない場合、準備金は政治的に解消しにくくなる。これにより:

- 米国の規制リスクプレミアムが低下する。

- スポットETFや企業の財務に安定した流入を支える。

- 構造的な供給ショックではなく、緩やかな上昇を引き起こす可能性が高い。

B. スローDCAによる指令

法律が年間約20万BTCの購入を要求し、財務省がOTCやETFを通じて徐々に実行する場合、ビットコインは新たな発行を上回る日々の需要に直面する。予想されるのは:

- 持続的な上昇傾向が続き、実行日には急激な上昇が見られる。

- OTC在庫が減少し、流れが徐々に取引所に移行する。

- 構造的な需要が続く中で、押し目買いの機会が増える。

C. 前倒し購入を伴う義務

前倒しの蓄積計画は、OTC在庫を迅速に枯渇させ、財務省を直接取引所市場に押し込むことになる。これにより:

Sponsored- 急激な価格再評価を引き起こし、ボラティリティの急上昇と大きなスリッページが発生する。

- 企業、年金基金、主権国家からの模倣入札を引き寄せる可能性が高い。

- 持続不可能な短期的な急騰を引き起こし、その後の調整が続くリスクがある。

D. 妥協案の骨抜き

法律が象徴的でありながら資金調達や購入目標を避ける場合、初期の見出しは一時的な上昇を引き起こすかもしれない。しかし:

- トレーダーはその動きをフェードする可能性が高い。

- 市場への影響は「ニュースを売る」行動に似るだろう。

注目すべき主要な取引シグナル

- 法案の文言: 最終版で明確な購入目標を探す。

- 財務省の指針: 購入プログラムの開始日とペース。

- ETFの創設: 1日300百万ドルを超える持続的な純流入は構造的な需要を確認する。

- OTCの話題: スプレッドの拡大と調達の遅れは供給ストレスを示す。

- 取引所の深さ: 1%のオーダーブックの深さが縮小することはスリッページリスクの増加を示す。

注目すべきBTC価格水準

- サポート: 11万ドル(清算後の基準)、10万ドル(心理的アンカー)。

- レジスタンス: 11万6000ドル(9月の高値)、12万5000ドル(ブレイクアウトレベル)、15万ドル(もし指令が通過すれば心理的マグネット)。

マクロオーバーレイ

連邦準備制度の政策、米ドルの強さ、金との相関は依然として重要。ハト派のFRBと弱いドルは準備法案からの上昇を増幅し、タカ派のサプライズはその効果を鈍らせる可能性。

議会が法制化のみを通過させた場合、ビットコインは政策リスクの軽減とETFフローの強化から恩恵を受け、上昇基調を維持する可能性が高い。

もし議員が義務的な蓄積プログラムを通過させた場合、フローの計算は明白。政府の需要が新しい供給を上回り、OTCの準備金がすでに薄い中、売り手を引き出すためにビットコインのクリアリング価格は上昇する必要がある。

控えめな政策の追い風と完全な供給ショックの違いは、法律の最終文書にかかっている。

トレーダーは両方の結果に備えるべき。しかし、いずれの場合でも、戦略的ビットコイン準備に関する米国の法律は、ビットコインが主権準備資産としての世界的な役割において歴史的な転換点を迎えることを示す。