ブラジルは暗号資産の最古の前提の1つ、「伝統的金融システムが破綻してこそデジタル資産は繁栄する」を試している。

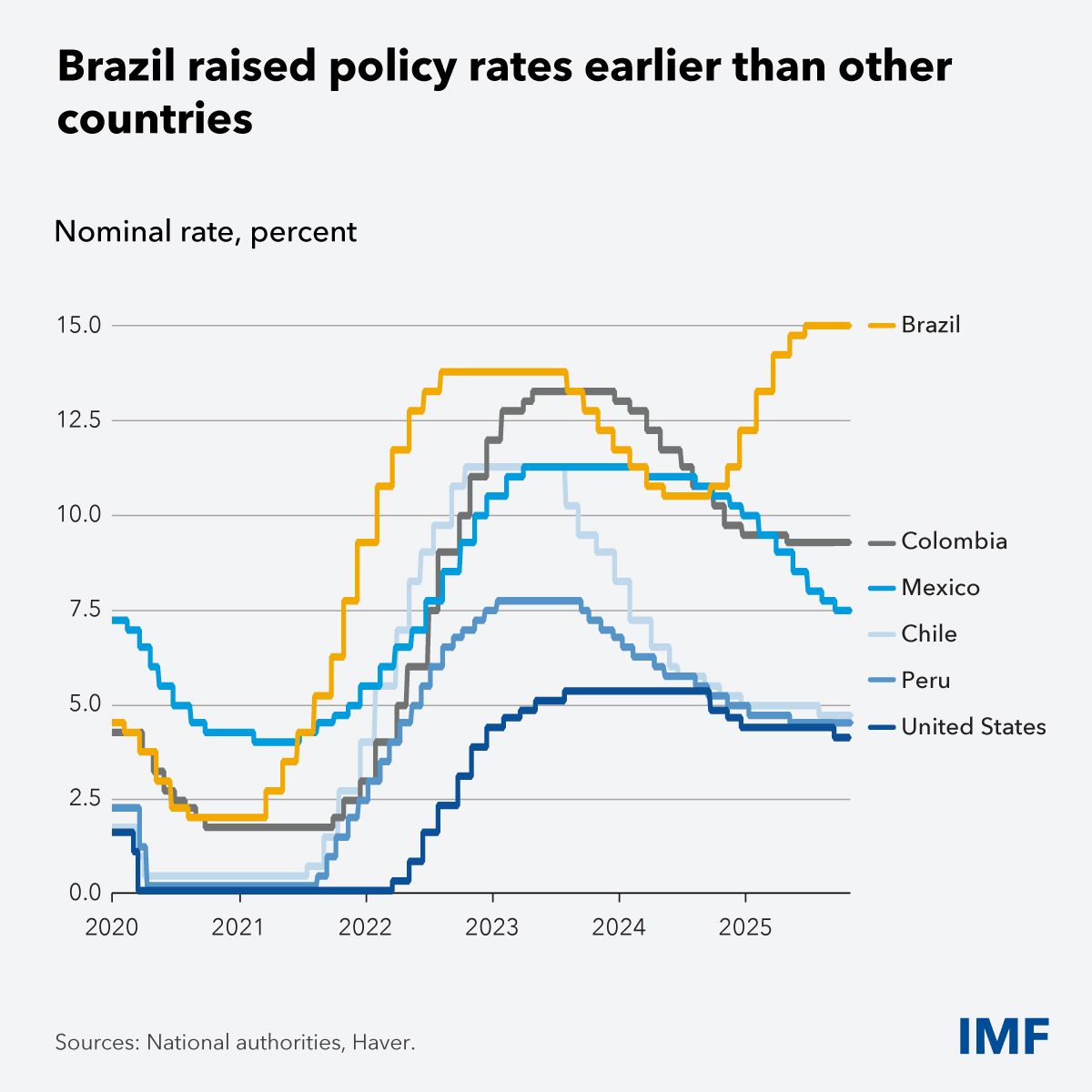

主要経済圏の中でも最も高い水準の1つであるベンチマーク金利(セリック金利)が15%に達し、ブラジル中央銀行は極めて引き締め的な金融政策を維持している。しかしIMFの最新調査によれば、同国の金融システムは圧力に屈していない。むしろ信用市場は底堅さを示し、暗号資産の普及は加速している。

ブラジルの暗号資産普及が定説覆す理由

2025年第2四半期COFERデータの公開からわずか数日後、国際通貨基金(IMF)は、今回はブラジルのマクロ経済見通しを分析した別のレポートを発表した。

IMFはこの投稿で、ブラジルの最近の与信拡大について「政策の失敗ではない」とし、金利が高止まりしていても金融政策の波及は有効であると主張した。

「IMFの調査によると、基本金利15%の中でのブラジルの与信拡大は政策の失敗ではない。フィンテックの台頭と所得増加が金融へのアクセスを変革している。その一方で、金融政策は本来の役割を果たしている」とIMFは投稿で記した。

銀行貸出は2024年に11.5%増加し、社債発行は30%急増した。これらの結果は本来、代替的な金融資産への需要を冷やすものである。従来のマクロ経済論理に基づけば、暗号資産にとっては厳しい環境であるはずだ。

しかし、ブラジルの暗号資産取引活動は2025年に前年比43%増となり、従来のマクロ経済論と現場での普及動向の乖離が広がっている。

機能しつつブロックチェーン利用を継続する仕組み

IMFの最新の第4条協議< a href="https://www.imf.org/en/news/articles/2025/10/09/explaining-strong-credit-growth-in-brazil-despite-high-policy-rates" target="_blank" rel="noreferrer noopener nofollow">は、ブラジル中央銀行が「求められている役割を正しく果たした」ことを強調している。

- 政策の引き締めは貸出金利に反映、

- 与信成長率は減速傾向、

- インフレ期待は依然高いが、積極的に管理されている。

所得の大幅な増加、失業率の低さ、フィンテックの急拡大が、高金利下でも与信需要を下支えした。

デジタルバンクやフィンテック系貸し手は、ブラジルのクレジットカード市場の約4分の1(25%)を占めるようになり、政策の効果を損なうことなく金融アクセスを大幅に拡大した。

それでも暗号資産の普及は同時進行で拡大しており、もはやシステムへの抗議ではなくシステムの「延長線上」としての側面が強まっている。

ラテンアメリカ最大のデジタル資産プラットフォームであるメルカド・ビットコインのデータによれば、業界アナリストはブラジルで若年投資家が暗号資産ブームを牽引していると指摘する。

24歳以下のユーザーの利用は前年比56%増となった。主因はステーブルコインやトークン化された債券型商品であり、投機的なアルトコインではない。

デジタル債券型商品は2025年に約3億2500万ドルのリターンを生み、ブラジルの高金利< a href="https://jp.beincrypto.com/japan-rate-hike-crypto-liquidations-us-crypto-news/" target="_blank" rel="noreferrer noopener">キャリートレードに直接対抗する利回りを提供している。

暗号資産全体の取引額は43%伸び、リスクの低い暗号資産商品は108%増となり、投機から構造的投資へのシフトが見られる。

中所得層はポートフォリオのかなりの割合をステーブルコインに配分し、低所得層はより高いリターンを求めてビットコインを選好する傾向が続いている。

ビットコインが依然として最も取引されている資産であり、次いでイーサリアムとソラナが続く。約18%の投資家は複数の暗号資産に分散投資している。

この行動は、暗号資産の普及がインフレや通貨危機、政策失敗だけへの反応だとする見方に一石を投じている。

従来型金融に変化の兆し

伝統的な金融機関も対応している。ラテンアメリカ最大の民間銀行イタウ・ウニバンコは、ビットコインの資産配分比率を1~3%に設定することを推奨し、分散ツールかつ一部リスクヘッジとしての役割を強調している(投機としてではない)。

同行は、ビットコインの伝統的資産との相関の低さや、グローバルに取引できる分散型価値保存手段の役割を挙げた。この推奨は米国大手資産運用会社の方針と一致している。

Mercado Bitcoinの拡大により、ステラネットワーク上で発行されるトークン化された収益および株式商品を含め、伝統的金融とブロックチェーンインフラの境界がますます曖昧になっている。

ブラジルの事例は、「暗号資産は壊れたシステムでしか成長しない」という考えを覆す。実際には、金融政策が本来の機能を果たしている場合でも、実用性、利回りへのアクセス、分散投資による新たな導入段階に入ったことを示す。

次の対立軸はインフレや金利ではなく、プライバシー、透明性、管理権限の問題となる可能性がある。暗号資産が規制された金融インフラに組み込まれるにつれ、議論はマクロ的な失敗から、インフラの支配者が誰かという点へと移りつつある。

ブラジルの暗号資産ブームは危機による取引ではない。これは収束による取引であり、むしろこれこそが最も破壊的な進展である可能性が高い。