分散型金融(DeFi)セクターは10月初めから急激に縮小し、総ロック価値(TVL)は21%以上低下した。

機関投資家の関心の衰退と相まって、この減少はイーサリアム(ETH)の需要と11月の価格動向に対する懸念を引き起こしている。

DeFiプロトコルがTVLで2桁の損失を記録

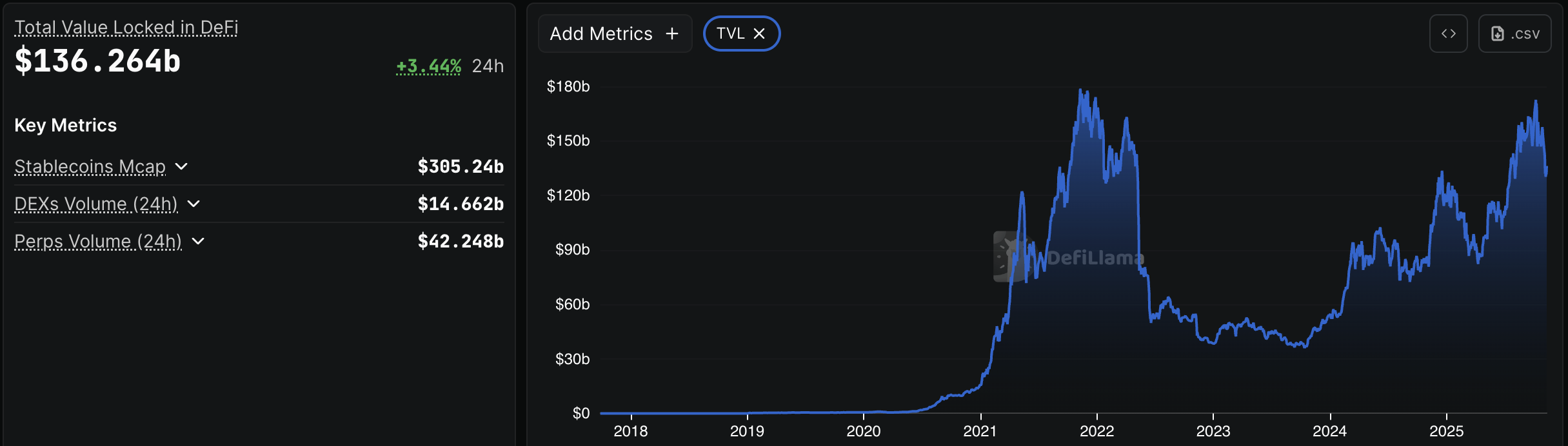

DeFiLlamaのデータによれば、10月初めのDeFiの総ロック価値は1720億ドルを超えた。これは2021年末以来の最高水準だった。しかし、この数年間のピークは短命に終わった。

最新の数字によれば、11月にはTVLが1362億6000万ドルに減少し、360億ドル以上の価値を失った。

主要なDeFiプロトコルは、過去1か月で大きな損失を被った。Aave、Lido、EigenLayer、Ethenaは、8%から40%のTVLの減少を報告し、セクターの緩慢な動きを浮き彫りにしている。

この下落の主な要因の一つは、イーサリアムの価格調整である。10月の市場崩壊に続き、ETHは課題に直面し続け、11月初めには価格が3000ドル近くまで低下。

とはいえ、問題はより深刻だ。ETH-建てTVLは4月以来、着実に減少している。これは、ETHの価格が上昇していた時でも変わらなかった。この乖離は、ETHの上昇がDeFiの成長以外の要因により駆動されていたことを示唆している。

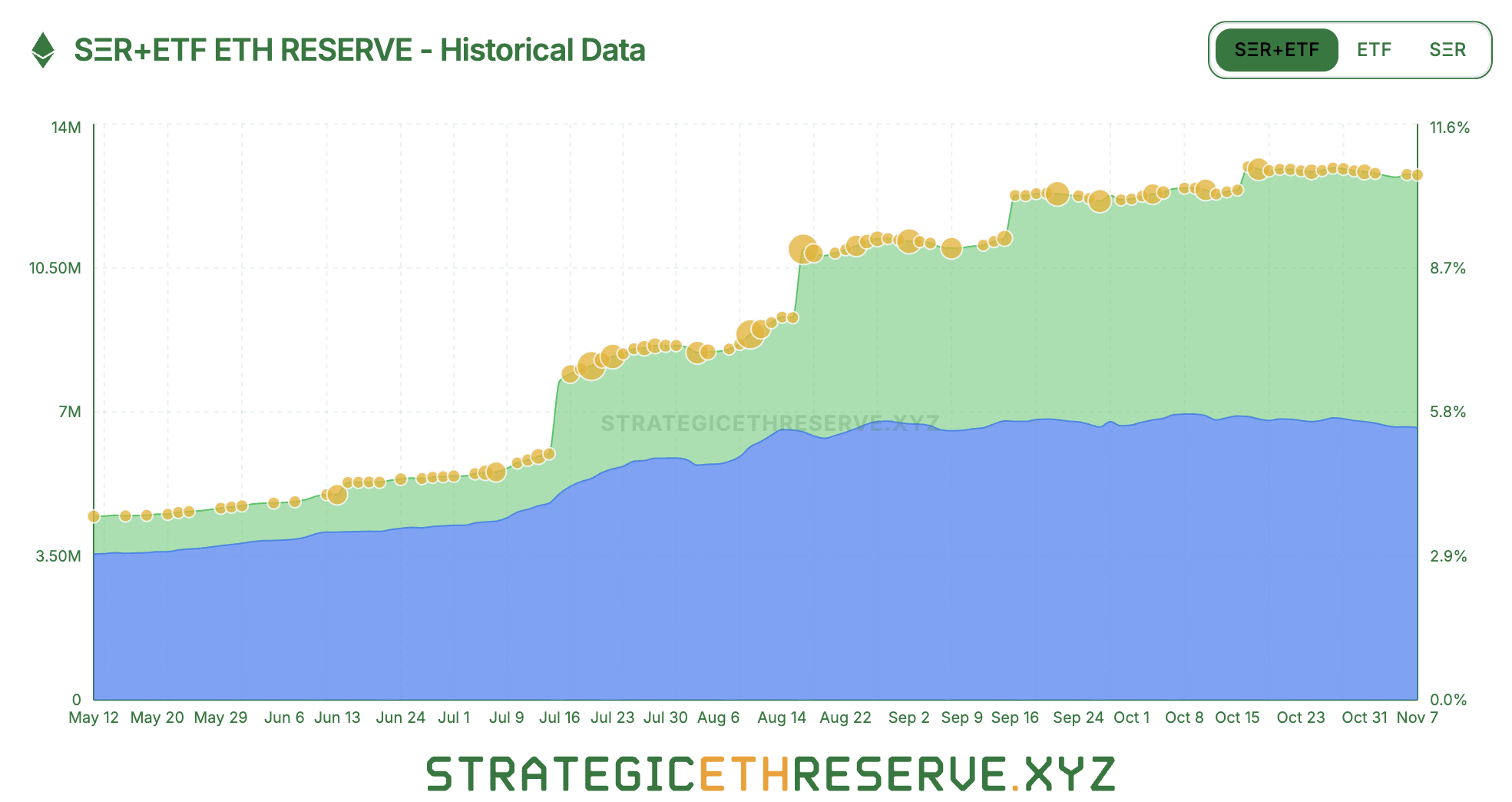

特筆すべきは、ETH需要を押し上げた2つの主要要因がデジタル資産財務ファンド(DATs)と上場投資信託(ETFs)であったこと。2025年、主要な機関投資家がETHの保有を増やした一方、ETFsは強力な流入を記録。

しかし、この蓄積も減速中。Strategic ETH Reserveの数値によれば、DATとETFの合計保有量は10月の1295万ETHから11月には1275万ETHに減少。

さらに、BeInCryptoは先週報告したが、6日間連続の流出後、ETH ETFsは11月6日に1210万ドルの流入を見た。それにもかかわらず、この傾向は翌日に逆転し、SoSoValueのデータでは11月7日に4660万ドルの流出が報告された。

小売および機関の両面での需要の弱体化は、イーサリアムにさらなる下方圧力をもたらす可能性がある。それにもかかわらず、最近のマクロ経済要因がETHの小幅な回復を促した。本稿執筆時点で、ETHは3609ドルで取引されており、過去1日で6.6%上昇している。

アナリストのテッド・ピロウズは、イーサリアムの鍵となる水準を3700ドルと指摘している。

“ETHは今、重要な抵抗レベルに迫っている。イーサリアムが3700ドルのレベルを超えてデイリーキャンドルを閉じれば、4000ドルのレベルに向けてラリーする可能性がある”とピロウズは投稿した。

アナリストは、イーサリアムがこのレベルを突破できなければ、3400ドルのサポートゾーンに戻る可能性があると指摘した。