米国の信用市場は過去に例を見ないほど安定した状態にある。一方で、ビットコインには目立った資金流入が見られず、暗号資産市場は取り残されている。金融環境の緩和と高いリスク選好が進む中でも、暗号資産への資金循環が鈍い現状は、市場構造の変化や投資家行動の転換を映し出す。クレジット市場の健全性と暗号資産市場の資金不足という対照的な動きが、足元の金融市場に新たな問いを投げかけている。

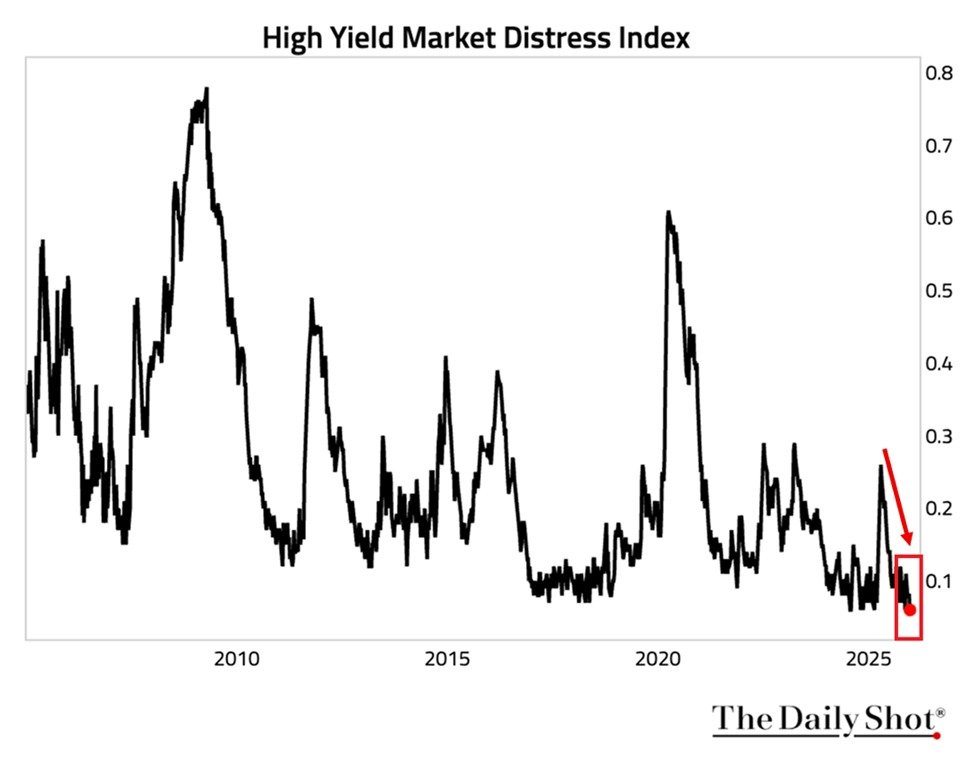

ニューヨーク連邦準備銀行が公表するハイイールド・ディストレス指数は0.06ポイントまで低下し、過去最低水準を更新した。ジャンク債市場のひっ迫度合いを示す同指数は、流動性や市場機能、企業の資金調達環境を反映する指標として知られる。

Sponsored信用市場は安定=暗号資産には資金向かわず

参考までに、2020年の新型コロナウイルス禍による市場混乱時には同指数は0.60を超え、2008年の金融危機では0.80近くまで上昇した。現在の水準は、リスク資産にとって極めて穏やかな金融環境が続いていることを示唆する。

ハイイールド社債市場の堅調さは上場投資信託(ETF)にも表れている。iSharesが運用するハイイールド社債ETF(HYG)は2025年も上昇基調を維持し、3年連続でプラスとなり、年間リターンは約9%に達した。一般的なマクロ経済の見方では、こうした潤沢な流動性と高いリスク許容度は、ビットコインを含む暗号資産市場にも資金流入を促す局面とされる。

しかし実際には、信用市場に流れ込む資金の多くが暗号資産には向かっていない。伝統的金融市場の安定が、必ずしも暗号資産の価格形成や資金流入につながらなくなりつつある点は、暗号資産が投資対象として新たな局面に入った可能性を示している。

しかし、オンチェーンのデータは異なる現実を示す。CryptoQuantのキ・ヨン・ジュCEOは、ビットコインへの資金流入が「枯渇」し、資金は株式や金へと移行していると指摘した。

この診断はより広い市場動向とも一致している。米国の株式指数は引き続き過去最高値付近を維持している。AIやビッグテック株が多くのリスクマネーを吸収している。機関投資家にとって、株式のリスク調整後リターンが十分に魅力的であり、暗号資産への配分は見送られている現状。

この状況はビットコイン強気派に不都合な現実を突き付けている。システム全体の流動性は豊富だが、暗号資産市場は資本配分の下流に位置する。

横ばい推移が暴落シナリオに取って代わる

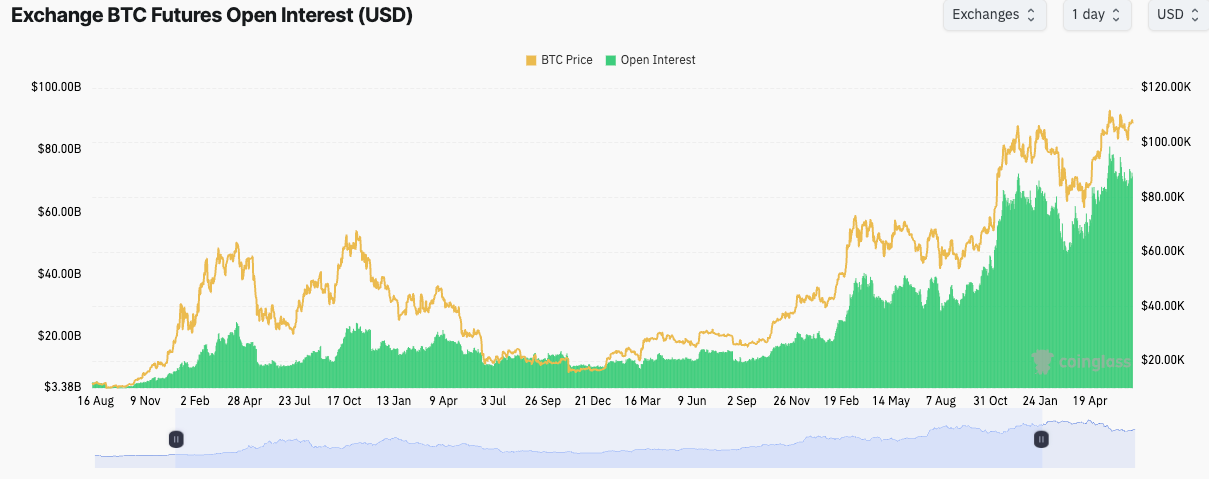

デリバティブ市場のデータも停滞ムードを裏付ける。Coinglassによれば、ビットコイン先物の建玉総額は617億6000万ドル(67万9120BTC)となっている。過去24時間で建玉は3.04%増えたものの、価格は9万1000ドル近辺で推移し、8万9000ドルが短期的な下値支持。

Sponsored Sponsoredオープン・インタレストの構成は、バイナンスが118億8000万ドル(19.23%)でトップ。CMEが103億2000万ドル(16.7%)、バイビットが59億ドル(9.55%)と続く。主要取引所におけるポジションは、参加者が方向性よりもヘッジの調整に動いていることを示唆する。

従来のクジラとリテール間の売買サイクルも、機関投資家の長期運用戦略の広がりで機能しなくなった。マイクロストラテジーは現在67万3000BTCを保有し、大量売却の兆候はない。現物ビットコインETFが新たな長期資金クラスを生み、価格変動が抑えられている。

「過去の弱気相場のような最高値から50%超の暴落は起きないだろう。今後数カ月は退屈な横ばい相場になるはず」とキCEOは予想する。

この環境下では、空売り勢の勝算は低い。大口保有者のパニック売りがないため、連鎖的な清算は起きにくい。逆にロング勢も、当面の上昇トリガーを欠く状況。

Sponsored状況を変える要因

資金フローを暗号資産側に向かわせる可能性のある要因はいくつか考えられる。株価バリュエーションの上昇による他資産への回転、FRBの利下げサイクル加速によるリスク志向の拡大、規制の明確化による機関投資家の新規参入、そして半減期後の供給変化や現物ETFのオプション取引といったビットコイン固有の材料など。

これらの材料が現れるまで、暗号資産市場は崩壊は回避するものの、力強い上昇トレンドにも欠ける長期的な足踏みを続ける可能性が高い。

潤沢な流動性の世界で、ビットコインは自らの取り分を待ち続けている。