キャシー・ウッド氏がゴールドに警鐘を鳴らしている。世界市場が近年まれに見る激しいクロスアセットの乱高下に見舞われる中でのことだ。

株式、貴金属、先物市場が数時間で乱高下する中、アーク・インベスト創業者のウッド氏は、ゴールドの直近の急騰について「レバレッジや過熱したポジション、脆い市場構造と衝突する後期サイクルのバブルの兆候」を示していると指摘した。

Sponsoredキャシー・ウッド氏、金のバブル警戒 900兆ドル規模の市場動揺

キャシー・ウッド氏によれば、ゴールド価格が下落に向かう可能性は高いという。同氏は、現代の金融史でまれにしか見られない極端なバリュエーションシグナルが点灯していると述べた。

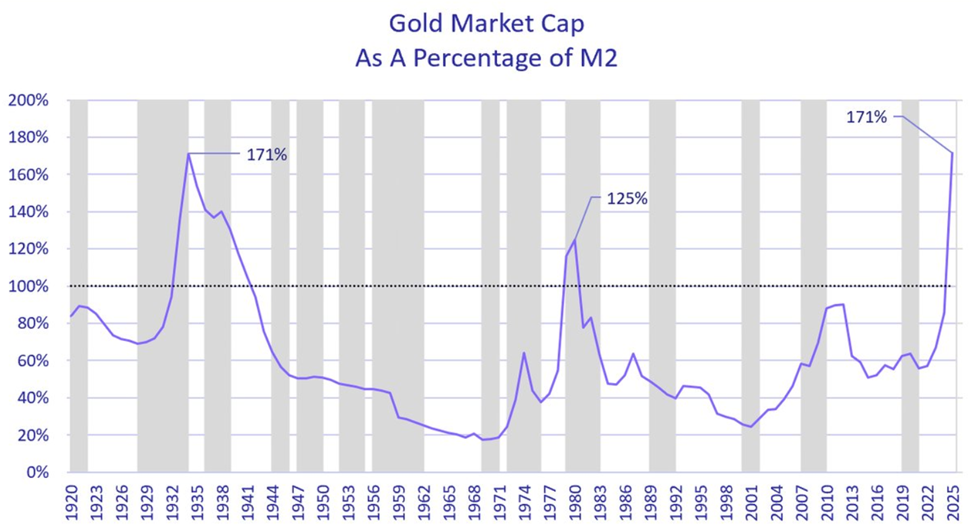

同氏の分析によれば、ゴールドの時価総額が米国のマネーサプライ(M2)に占める割合は、日中で過去最高値を更新した。1980年のインフレピークや、1934年の大恐慌期の水準を上回ったかたちだ。

「私たちの見方では、今日バブルなのはAIではなくゴールドだ」とウッド氏は述べている。同氏は現在の価格が示すのは、インフレの1970年代とも、デフレ崩壊の1930年代とも異なるマクロ経済危機だと主張した。

また同氏は、海外中銀がドル離れを進めている一方で、米国債市場は異なる様相を示しているとも述べた。10年国債利回りは2023年の5%近辺から4.2%前後まで低下した。

同氏は、将来的にドルが上昇に転じた場合、過去1980年から2000年のようにゴールドのラリーが終焉し得ると警告した。当時、金相場は60%以上下落した。

だが、ウッド氏の枠組みに異論もある。マクロ系トレーダーの間では、ゴールド対M2の指標はQE後・デジタル金融時代において信頼できる指標ではないとの見解が出ている。

Sponsored Sponsoredこの見方では、チャートが示すのはゴールド・バブルというよりも、伝統的なマネー集計値の情報価値が失われた現実である。

900兆ドル規模の急変動、市場の梃子と集中取引が引き金

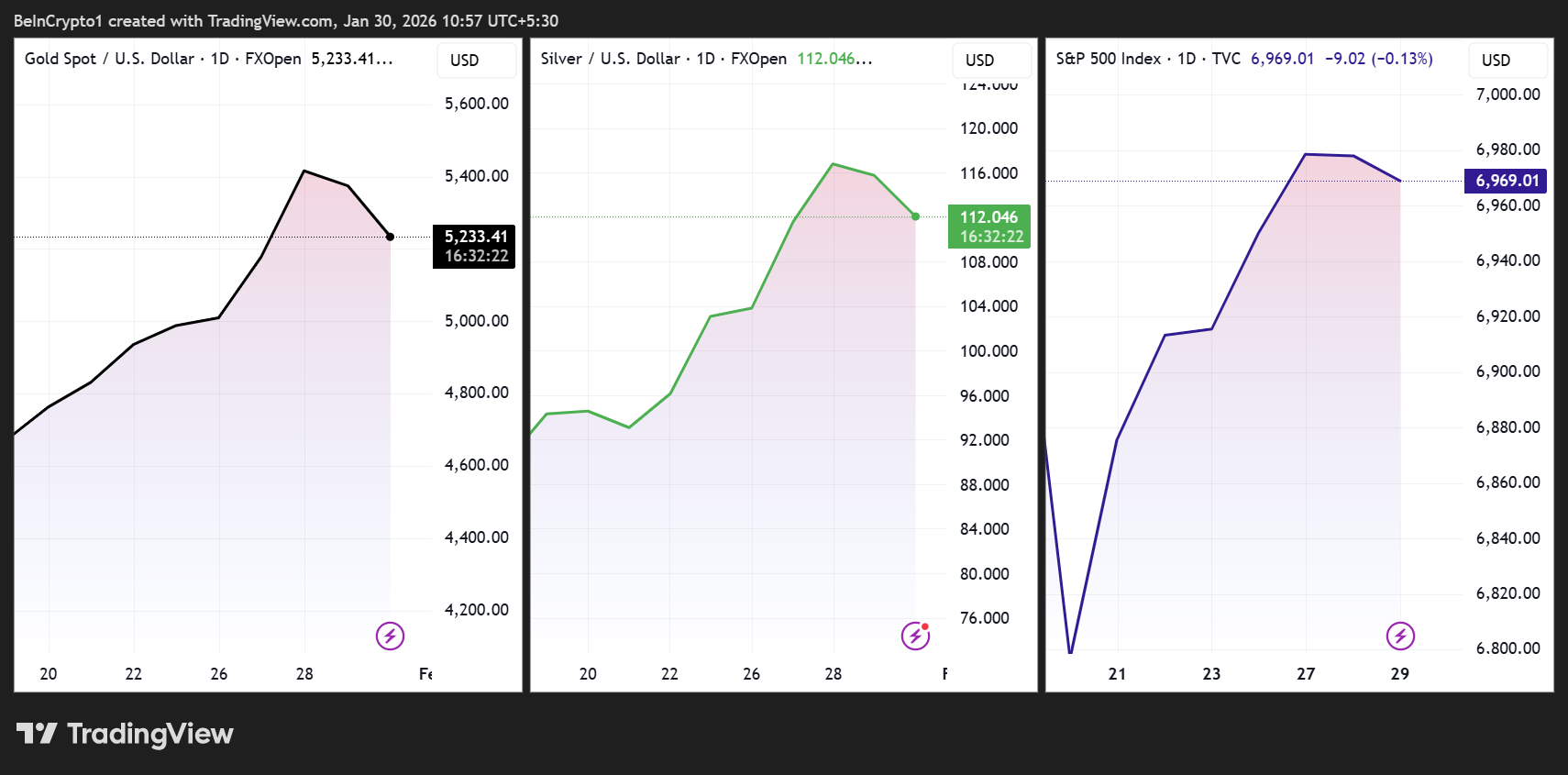

背景には劇的な市場ストレステストがあった。1度の取引でゴールドは約8%下落し、時価総額でほぼ3兆ドルが消失した。シルバーも12%超下げ、時価総額で約7500億ドルが吹き飛んだ。

米国株も連動し、S&P500とナスダックは日中で1兆ドル超を失う場面があったが、終盤には急反発した。

Sponsored

セッション終了時には多くの損失が回復した。ゴールドは2兆ドル近い時価総額を取り戻し、シルバーも約5000億ドル、米国株は1兆ドル超を回復した。

アナリストによる推計では、約6時間半の間に金属と株式市場で時価総額が約9兆ドル変動した。これは恒久的な価値毀損ではなく、極端なボラティリティを示す一例だった。

The Bull Theoryなどのアナリストによれば、主因はファンダメンタルズではなくレバレッジとのことだ。先物トレーダーはゴールドやシルバーで最大50倍〜100倍もの高レバレッジをかけていた。数年にわたりゴールドは約160%、シルバーは約380%上昇していた。

価格が下落し始めると、強制ロスカットやマージンコールが動きを加速させた。シルバーはCMEが先物証拠金を最大47%引き上げたことで圧力が強まり、薄い流動性の中で追加売りが出た。

Sponsored Sponsored初動は株式だった。主要株価指数やリスク管理モデルの中核であるマイクロソフトが、クラウド分野の軟調な見通しやAI関連投資の増加、モルガン・スタンレーのトップ推奨銘柄リストから除外されたことで、11〜12%下落した。

この売りが機械的にナスダックやS&P500を押し下げ、指数連動売りやボラティリティ連動資産カット、クロスアセットでのリスクオフを誘発した。相関が強まる中、すでに過熱し投機的だった金属も株とともに下落した。

マクロ専門家らは、この出来事がFRBのサプライズや地政学的緊張の高まり、突発的な経済政策転換によるものではないと強調した。

むしろ、これはバランスシートのリセットを反映している。成長が鈍化する局面で設備投資が急増し、過熱したポジションにレバレッジが積み重なると、価格発見は滑らかには進まず、ギャップが生じる。

これらを総合すると、この出来事はレバレッジが急速に人気トレードを激しい巻き戻しへと変える様子を如実に示している。