世界最大のビットコイン保有企業ストラテジー(旧マイクロストラテジー)は27日現在、67万1268BTCを保有している。これは流通している全ビットコインの3.2%以上に相当する。このことから、同社はビットコイン・エコシステムにおけるリスクの主要因と言われ始めている。

もし破綻すれば、その影響は2022年のFTX崩壊を上回る可能性がある。その脅威が現実的である理由、引き金となり得る要因、そしてどれほど深刻な影響となるかを解説する。

マイクロストラテジーはレバレッジ型ビットコイン投資

マイクロストラテジーの企業としての存在意義は、今やビットコインに完全に結びついている。同社は主に負債と株式売却を活用し、ビットコイン取得に5兆円以上を費やした。一方、ソフトウェア事業の年間収益はわずか4億6000万ドルであり、リスクのごく一部にすぎない。

Sponsored2025年12月時点での株価は保有ビットコインの評価額を大きく下回っている。時価総額は約4兆5000億円だが、ビットコインの評価額は5兆9000億~6兆円ほどに上る。

投資家は希薄化・債務・持続可能性への懸念から資産価値を割り引いている。

ビットコインの平均取得単価は7万4972ドル前後であり、最近の多くの買いは2025年第4四半期の価格ピーク付近で実施された。

企業評価の95%以上がビットコイン価格に左右される状態である。

ビットコイン価格が急落すれば、同社は数十億ドル規模の負債や優先株式を抱え、脱出不能の状況に陥る可能性がある。

例えば、10月10日以降ビットコインは20%下落したが、MSTRの損失はその2倍以上に膨らんでいる。

Sponsored Sponsored

これがブラックスワンリスクである理由

マイクロストラテジーは積極的な手法でビットコイン購入資金を調達してきた。普通株式に加え、新タイプの優先株式も発行した。

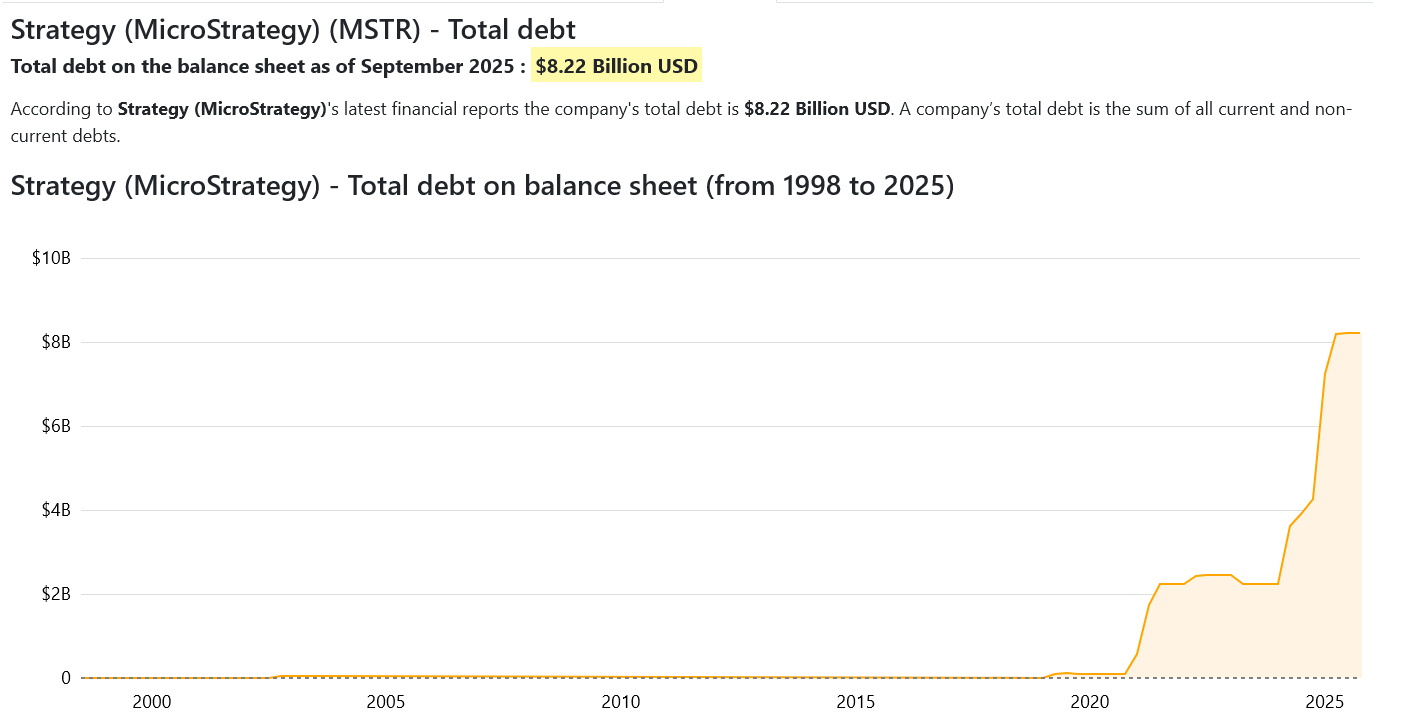

現在、82億ドル超の転換社債と75億ドル超の優先株式を負債として抱えている。これら金融手段には年間7億7900万ドルの利払い・配当金支出が必要となる。

現状の水準で、ビットコインが1万3000ドルを下回ればマイクロストラテジーは債務超過に陥る可能性がある。直近の発生確率は高くないものの、ビットコイン過去には70~80%の下落が頻繁に起きてきた。

大規模な暴落が流動性危機やETF主導のボラティリティ拡大と重なれば、企業は深刻な経営難になりうる。

FTXとは異なり、マイクロストラテジーは取引所ではない。しかし、その破綻の影響ははるかに深い可能性がある。ETFや政府を除けば、世界最大級のビットコイン保有者である。

ストラテジーが強制的な資産売却や破綻パニックに陥れば、ビットコインの価格が急落し、市場全体で連鎖的な下落が生じるリスクがある。

マイクロストラテジーは保有BTCの売却は行わないと公約しているが、その実現には資金調達力が不可欠である。

2025年末時点で22億ドルの準備資金を保有しており、これは2年分の支払いにあたる。ただし、ビットコインが下落し資本市場が閉鎖されれば、この備えも即座に失われかねない。

マイケル・セイラー氏の戦略崩壊の可能性

リスクの発生確率は0か1の二択ではないが、危険水準は着実に上がっている。

Sponsored Sponsoredマイクロストラテジーの現在の立ち位置は極めて脆弱である。同社株価は年初から50%下落し、純資産価値倍率(mNAV)は0.8倍未満。機関投資家はコストや複雑さから、より割安なビットコインETFへ移行している。

インデックスファンドはストラクチャーの問題でMSTRを除外する可能性があり、これにより数千億円規模の資金流出が引き起こされる恐れがある。

ビットコインが5万ドルを下回って、その水準で推移した場合、同社の時価総額が負債総額を下回る可能性。資金調達力が失われ、資産売却や事業再編といった厳しい決断を迫られる事態となる恐れ。

2026年に完全崩壊する確率は低いが、ゼロではない。現時点のバランスシートリスク、市場動向、ビットコインのボラティリティを踏まえると、その確率は10~20%程度との見方。

しかし、仮にそれが現実となれば、FTXの破綻を上回る損害となる可能性。FTXは中央集権型取引所だが、MicroStrategyはビットコイン供給の主要な保有者。

保有資産が市場に一気に放出されれば、ビットコインの価格と信認が大きく損なわれる恐れ。暗号資産全体で売りが広がる連鎖反応を引き起こす可能性も。