モルガン・スタンレーが暗号資産への参入を加速。デジタル資産が投機の周縁から伝統金融の主流となる中、業界の大きな転換点を示している。

ウォール街大手の同社は、9兆3000億ドルの資産を運用している。最近、エイミー・オルデンバーグ氏をデジタル資産戦略責任者に任命した。この人事により、暗号資産は単なる調査対象ではなく、実行の中核的な優先事項となった。

Sponsoredモルガン・スタンレー 暗号資産調査から本格運用へ転換

このタイミングが注目される。グレースケール・ビットコイン・ミニ・トラストETF(BTC)がモルガン・スタンレーのプラットフォームで利用可能となった。これにより、アドバイザーが管理する資産7兆4000億ドル超に対し、規制下のビットコイン投資が解放される。

「2026年は暗号資産にとって爆発的な年になるだろう」と、フィンテック・ジャーナリストのフランク・チャパロ氏はコメントした。モルガン・スタンレーが多数の暗号資産関連職を同時に採用し、こうした投資の“パイプ”を顧客基盤に開放する動きをみせている。

オルデンバーグ氏は、以前、モルガン・スタンレーで新興市場を担当していた。同氏の使命は、事業部を横断したプロダクト開発、パートナーシップ、トレーディングの調整にある。

「機関があなたを裏切るなら、自分で鍵(秘密鍵)を持ち、コインを保持すべきだ」と同氏は語る。

この人事は、規制環境の変化の中で、デジタル資産への機関参入が着実かつ本格化していることを示す。その背景には、ステーブルコインのルール明確化や指針の整備があり、銀行が暗号資産の仲介を担う道筋が広がった。

Sponsored Sponsoredモルガン・スタンレーの暗号資産戦略は、この2年で急速な進化を遂げてきた。

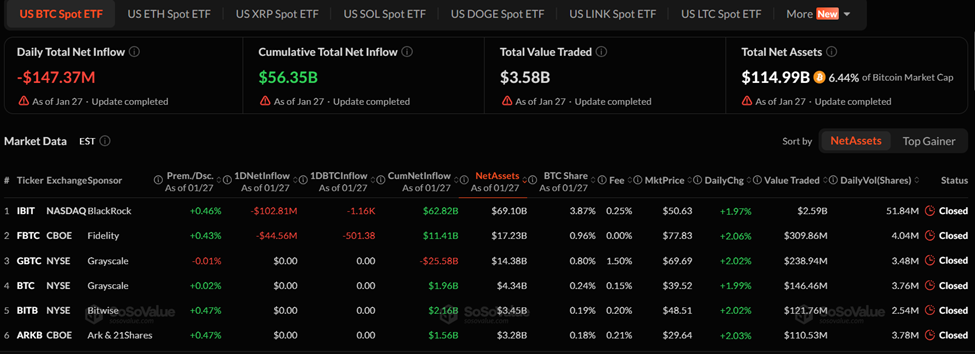

- 2024年、アドバイザーがブラックロックやフィデリティなどによる現物ビットコインETFを対象顧客に提案できるようになった。これが慎重な第一歩となった。

- 2025年には制限が撤廃され、退職金口座を含むすべてのウェルスマネジメント顧客が暗号資産ファンドに投資可能となり、アクセスが大幅に拡大した。

アドバイザーにはビットコインを「デジタルゴールド」として位置付け、リスク耐性のあるポートフォリオへ2〜4%を配分するよう推奨された。ボラティリティ管理にはモニタリングツールや仕組み商品が活用された。

- 2025年9月、E*TRADEを通じた直接の暗号資産取引(ビットコイン、イーサ、ソラナ対応)開始計画が新たな節目となった。

- 2026年初頭、モルガン・スタンレーは自身の現物ビットコインおよびソラナETFについてSECに申請。さらにイーサリアムETFも申請した。

これにより、モルガン・スタンレーはブラックロックやフィデリティと並ぶ主要発行体としての地位を狙う。ビットコインETFだけでも市場規模が1,140億ドル超に拡大した。

Sponsored Sponsored

ウォール街の勢いとモルガン・スタンレーの暗号資産戦略

この動きはウォール街全体の勢いを反映する。CoinMarketCapによれば、米国トップ25行のうち60%がビットコイン関連サービス(取引・カストディ)を開始もしくは計画。JPモルガン、ウェルズ・ファーゴ、シティなどが先行している。

モルガン・スタンレーは分配から発行、直接取引へと軸足を移すことで、デジタル資産を機関投資家のポートフォリオに不可欠な存在とする意志を示す。

急速な人材採用は本気度の現れだが、実行力への疑問も生まれている。フェリックス・ハートマン氏など一部業界関係者は、上級職にもかかわらず初任給水準の報酬が提示されていることを指摘した。

これにより、クリプト出身の優秀人材確保には報酬体系の見直しが求められる可能性が浮上。しかし、同社の戦略はスピードとコンプライアンスの両立を重視しており、規制不透明な中でも成長基盤を築いている。

要するに、モルガン・スタンレーは慎重な観察者から暗号資産市場の積極的な参加者へと転じた。ETF提供、直接取引計画、自社ファンド申請、社内体制構築を通じ、デジタル資産を資産運用と機関戦略の中核に据えようとしている。

ウォール街で暗号資産の“パイプ”が開かれ続ける中、2026年は伝統金融が本格的にデジタル資産市場を受け入れた年として記憶されるかもしれない。