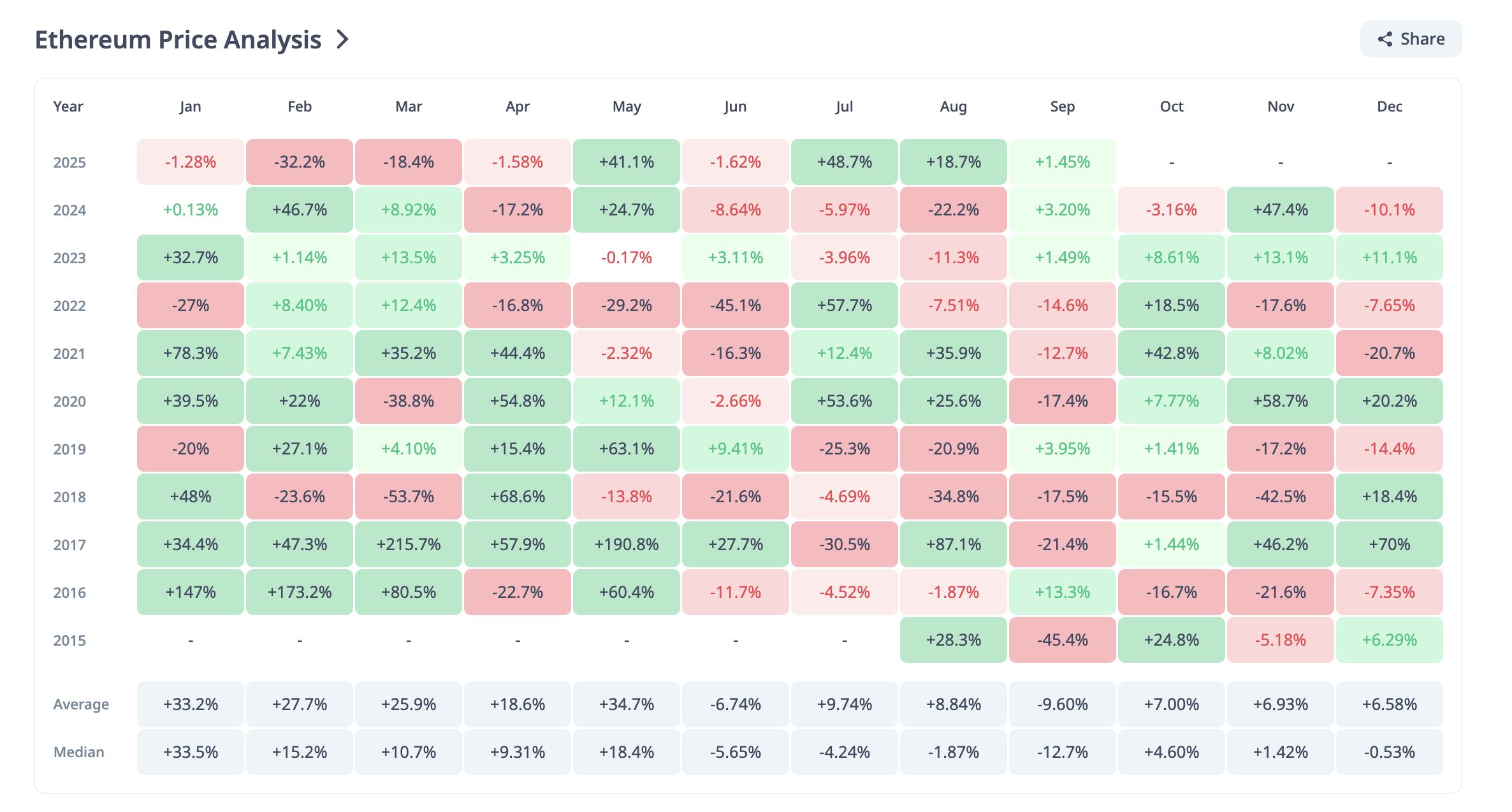

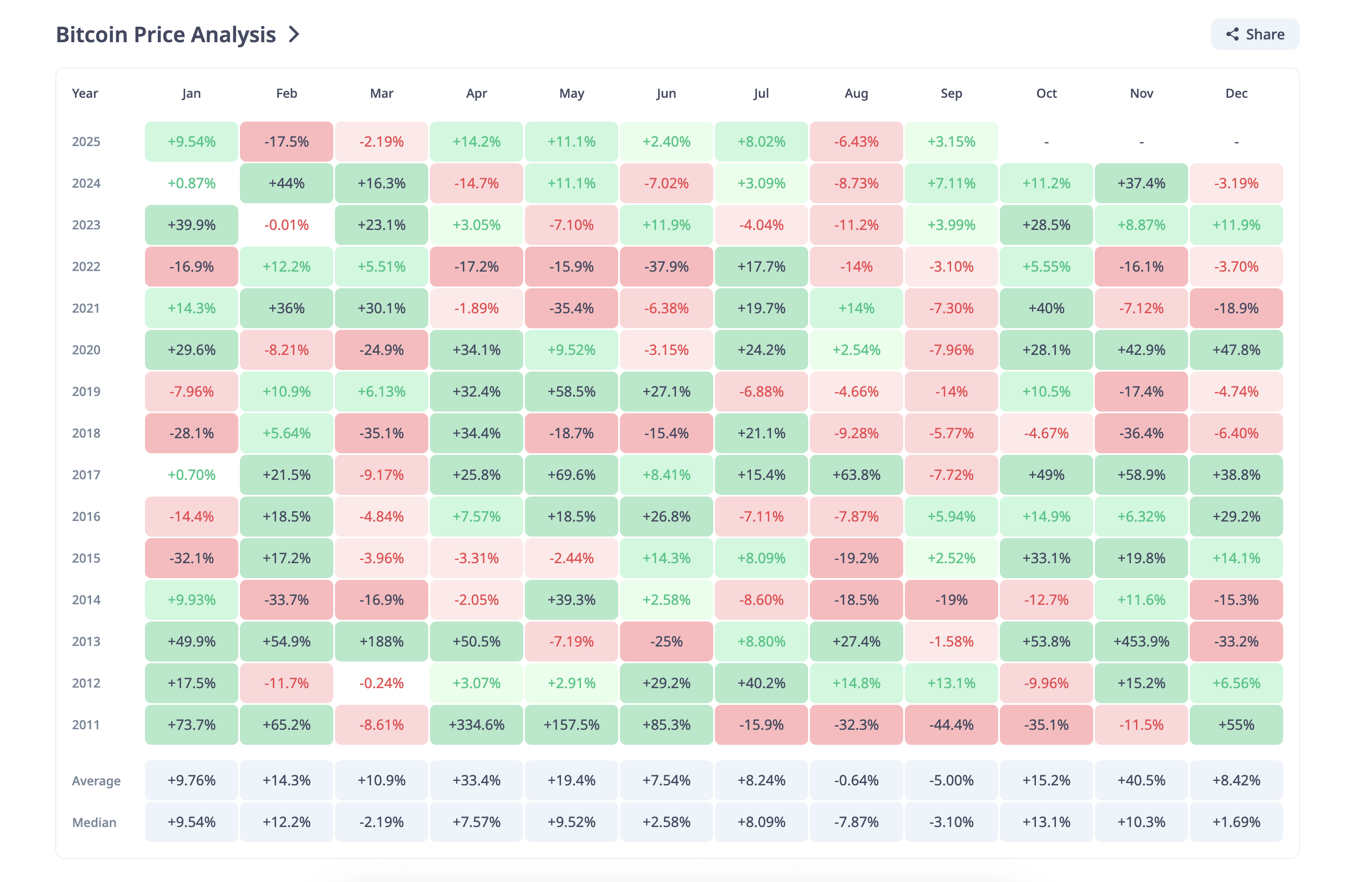

10年以上にわたり、9月は暗号資産にとって最悪の月であった。ビットコインは2013年以降、9月の中央値リターンが–3.1%であり、イーサリアムはさらに弱く–12.7%である。歴史的な暴落、例えば2014年のビットコインの–19%の下落や2017年のイーサリアムの–21%の下落が、「暗号資産の9月ブルース」というフレーズを生んだ。

昨年はこのパターンがやや崩れた。ビットコインは2024年9月に7.1%上昇し、イーサリアムは3.2%上昇した。これはETFの導入と50ベーシスポイントの利下げが助けとなった。これにより、「呪い」は新たな要因で曲がる可能性が示された。2025年には、両資産が過去最高値に近づき、複数の構造的サポートがある中で、この暗号資産の9月がついにパターンを破るかどうかが重要な問いとなっている。

振り返り:9月が最も弱い月である理由

9月の悪評は、市場構造、マクロサイクル、センチメントの3つの基盤に基づいている。

歴史的に、取引所の準備金は高く、売る準備が整った供給が豊富であった。同時に、利益供給は低く、利益を得ている保有者が少ないため、他の人を引き付けることができず、パニック売りが容易になった。

マクロの背景もよく燃料を追加した。2021年以降、COVIDの余波と流動性の引き締めにより、9月はラリーが停滞する月となった。

下落は厳しかった:

- 2014年:ビットコイン –19%

- 2015年:イーサリアム –45%で最悪の9月。

- 2019年:ビットコイン –14%、イーサリアムは小幅な3.95%の上昇

- 2022年:BTCとETHはそれぞれ3.10%と14.6%を失った(引き締めがリスク資産を圧迫)

ビットコイン価格の歴史:Cryptorank

サイクルが強い時でさえ、暗号資産の9月は勢いを削ぐ方法があった。

2025年9月1日、ビットコインのドミナンスは58.45%、イーサリアムは14%で、2024年初頭からほぼ変わらない。両者は依然として暗号資産の72%以上を支配しており、その動きがこの暗号資産の9月のトーンを設定する。

さらに詳細なインサイトをご希望の場合は、編集者ハルシュ・ノタリヤが毎日お届けするニュースレターにご登録ください。

2025年9月が特別に感じられる理由

今年は状況が変わった。取引所の供給は減少し、ETFは構造的な買い手となり、ステーブルコインの準備金は過去最高を記録し、デリバティブのポジショニングがショートスクイーズを引き起こす可能性がある。

取引所の準備金が減少

昨年と比較して取引所の供給は減少している:

- ビットコイン:2024年9月4日の約300万BTCから現在は240万BTCに減少。

- イーサリアム:1930万ETHから1730万ETHに減少。

過去の9月とは異なり、売る準備が整ったコインが取引所に少なくなっている。

そして、どうやらクジラによる9月の蓄積がすでに始まっているようだ:

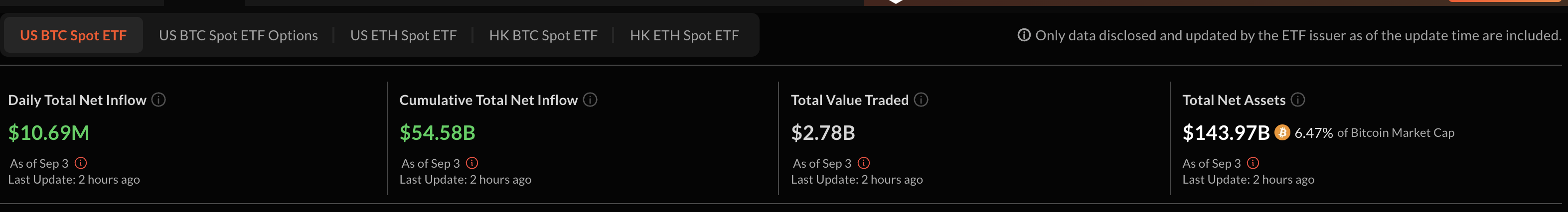

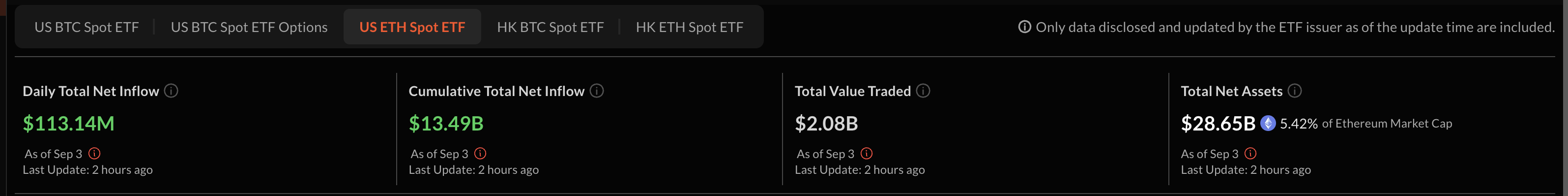

ETFは構造的な力である

スポットETFが需要を支えている:

- ビットコインETF:生涯流入額545億8000万ドル、9月にはすでに3億3276万ドル増加。

- イーサリアムETF: 生涯流入額13兆4900億円。

ETFは売り圧力を吸収する構造的な役割を果たしており、以前のサイクルではこれほど積極的には存在しなかった。9月初旬の流れは慎重で、ポジションはおそらく今後のFRBの決定に結びついている。

ステーブルコインの準備金が資金余力を提供

ステーブルコインの残高 — 再参入のためのドライパウダー — はほぼ倍増している。

- 2024年9月4日: 2兆8400億円。

- 2025年9月4日: 5兆4900億円。

このクッションにより、価格が下落した場合でも資本はすでにオンチェーンに存在し、以前の暗号資産の9月とは異なる。

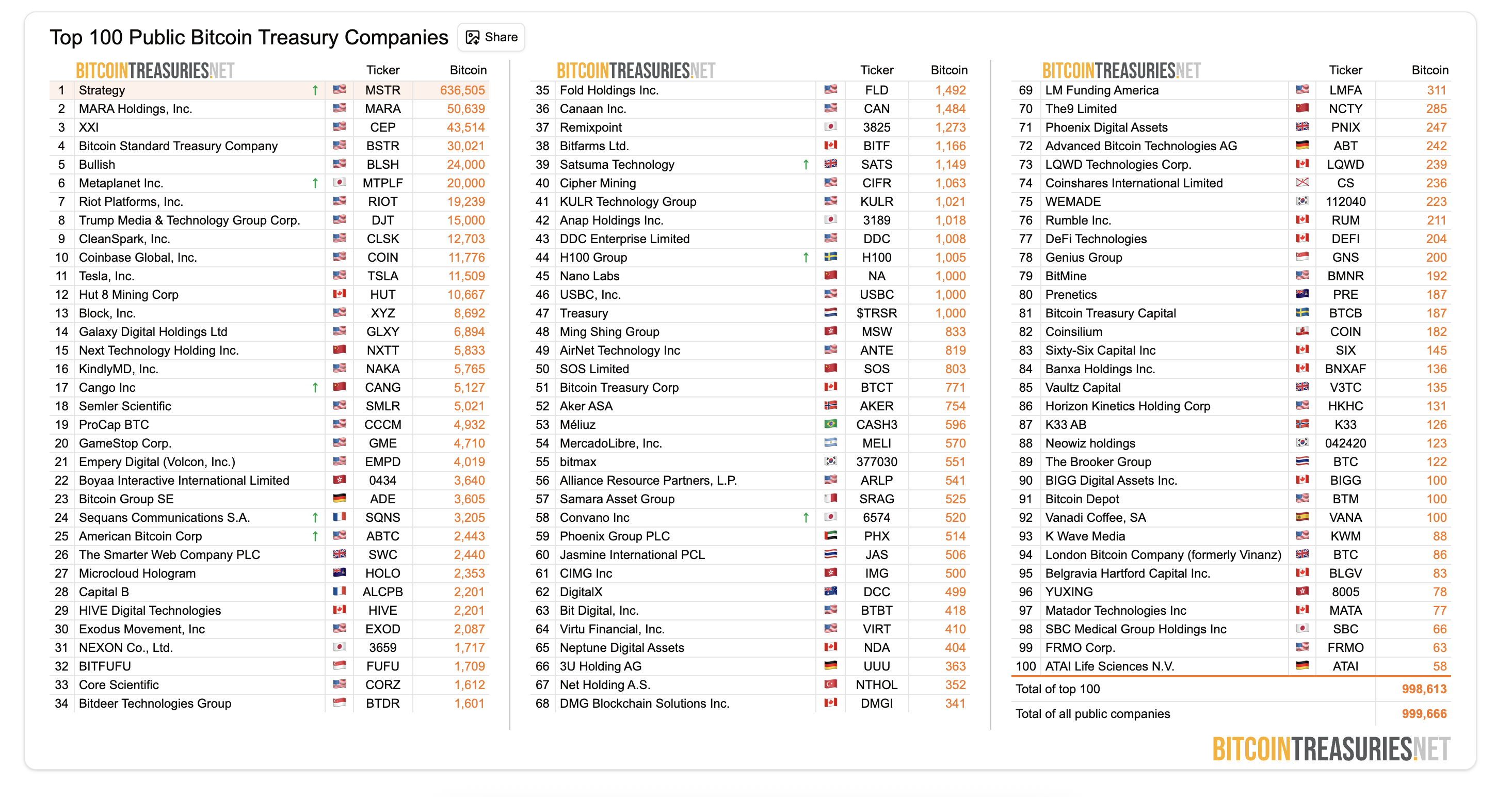

機関投資家が買い増し中

公開企業と財務省は引き続き蓄積を続けている。マイクロストラテジーを含む上位100の公開ビットコイントレジャリー企業は、合計で998,613 BTCを保有している。イーサリアムでは、シャープリンク・ゲーミングが8月31日時点で837,230 ETHの保有を開示した。ビットマインのような大手企業も存在し、ETH供給を積極的に取得している。

これらのプレイヤーは価格が下落した際に介入し、以前のサイクルでは主に存在しなかったバッファーを作り出している。ビットコインは常に機関投資家の支持を受けていたが、今回のサイクルではETHもペースを上げている。

9月特有のリスクはまだ存在するか

より強力な構造があっても、9月は依然としてリスクを抱えているが、以前ほど説得力はない。

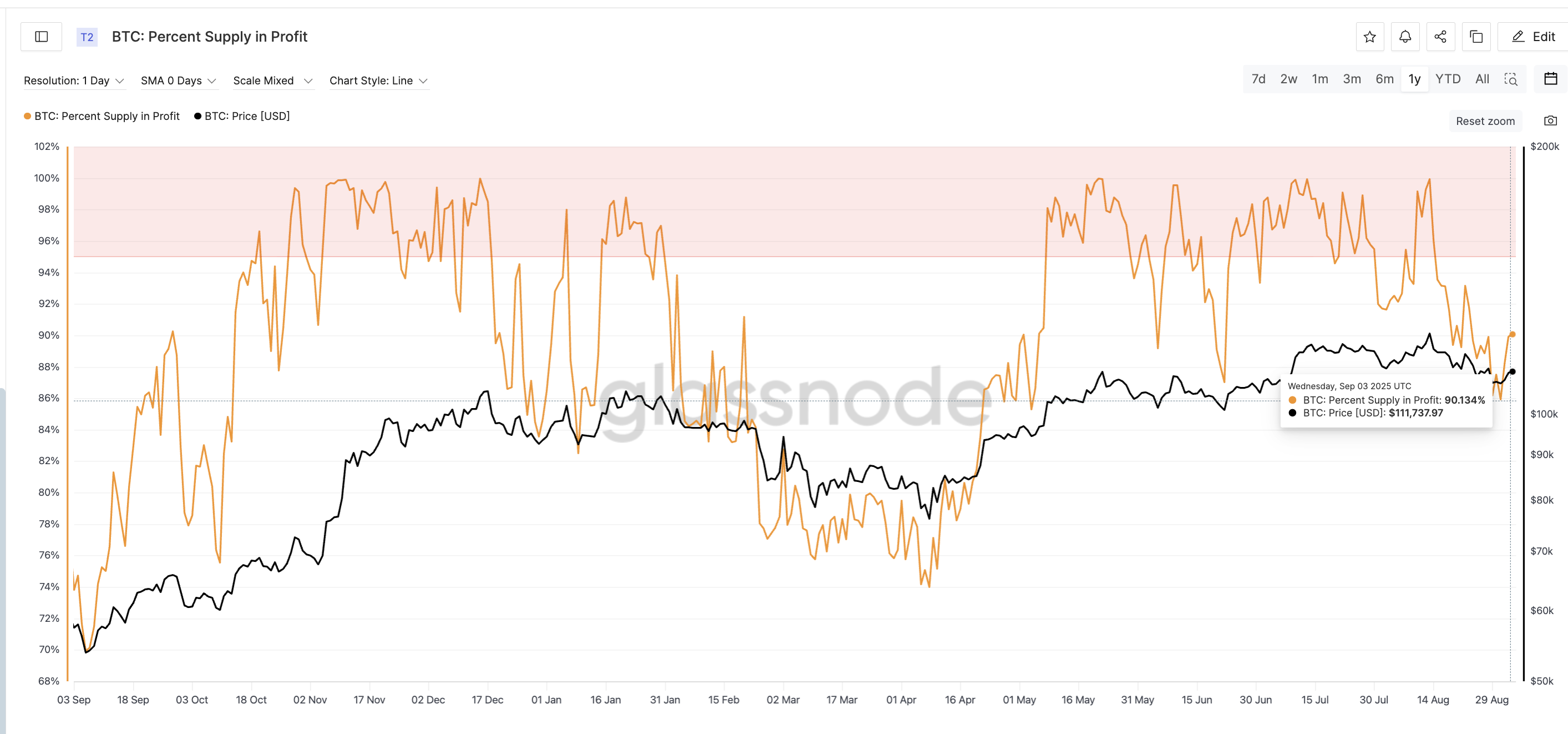

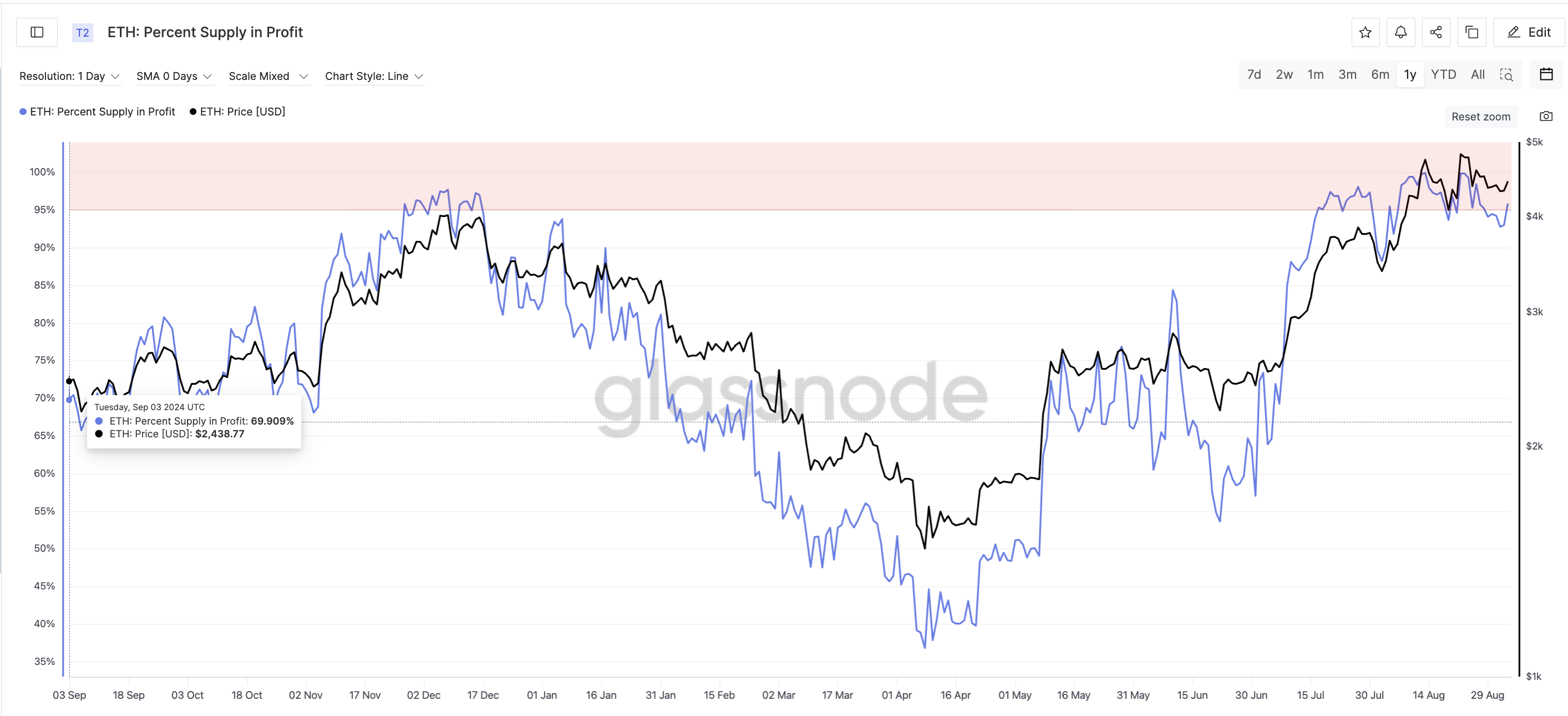

高利益供給

- ビットコインの利益率: 2024年9月の73.8%から現在の90.1%へ。

- イーサリアムの利益率: 69.9%から95.9%へ。

多くの保有者が利益を確定する可能性がある。9月のバイアスがすでにネガティブな中、利益を抱えるトレーダーは利益確定に傾きやすい。

しかし、希望は存在する。ETFと財務省は過去のサイクルよりも早く流出を吸収する。

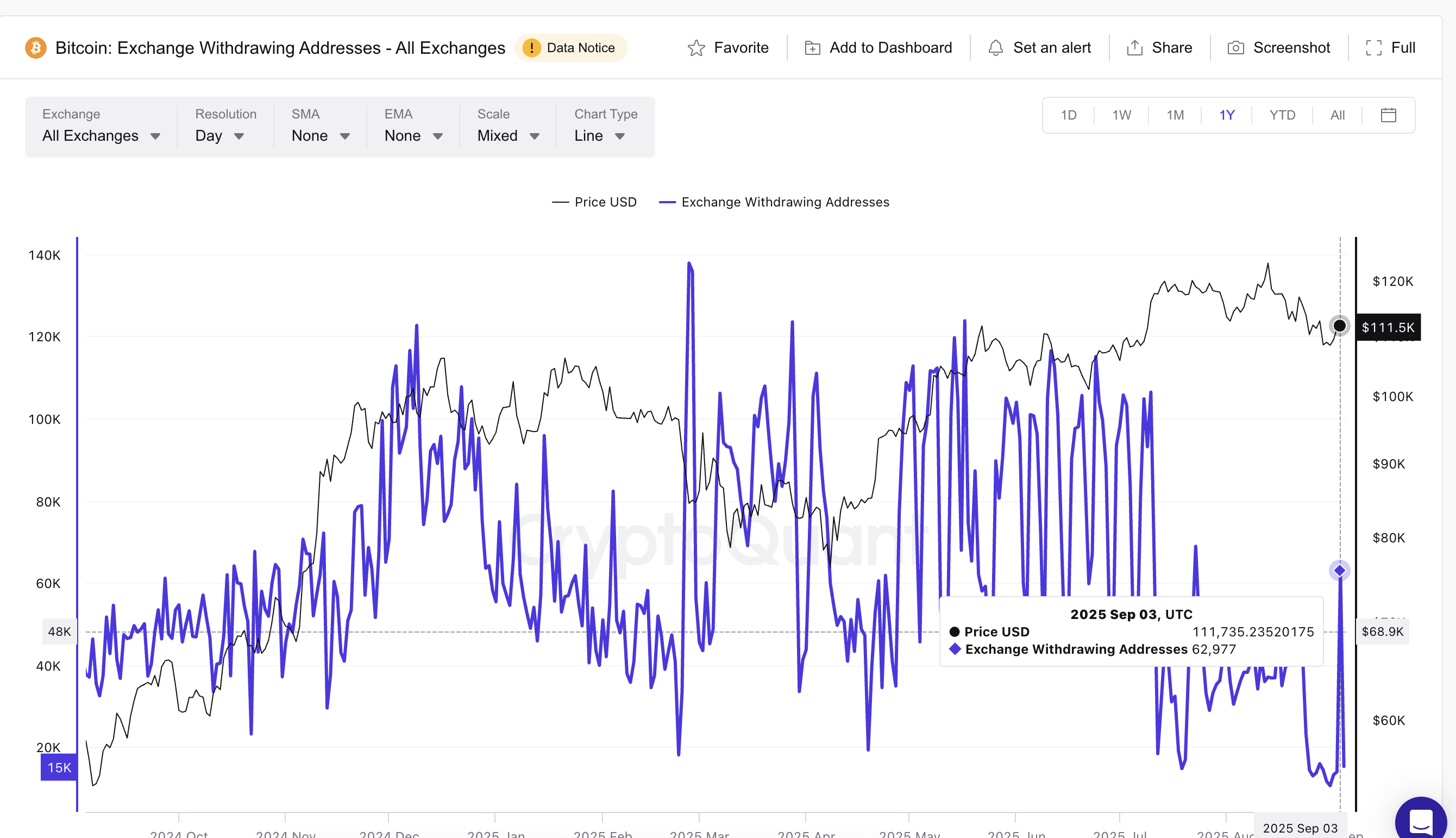

ビットコイン出金アドレスの脆弱性

ビットコインの引き出しアドレスは、2024年9月4日の37,745から現在の15,241に減少した。これは自己保管に対する信念が弱まっていることを示している。しかし、9月3日に62,977に急増したことは、価格が下落した際に買い手が介入することを示唆している。

ユニークな引き出し者が少ないことは、一般的に自己保管への移動が少なく、現物の蓄積が弱いことを意味する。このややネガティブなストーリーは、利下げが行われれば逆転する可能性がある。BTCの蓄積(主にETFによる)は、流動性が増すと改善することが知られている。

取引所の準備金が少ないため、引き出しアドレスの懸念にもかかわらず、過去の9月の暗号資産に比べてリスクはそれほど大きくない。これは一種の救いである。

マクロ経済の逆風

米国10年国債の利回りが4.22%であることは、借入コストの上昇と安全なリターンへの強い嗜好を示す。利回りが高いと、資本はビットコインのようなリスク資産から離れ、流動性が引き締まり、上昇傾向が抑えられる。

ビットフィネックスのアナリストは、BeInCryptoに独占的に、マクロ経済の不安が修正の可能性の理由であると指摘した。

主要な暗号資産は、マクロ経済の不安とPPI後の売りが価格動向に大きく影響したため、困難な週を耐えた。この後退は、夏の間にBTCが後退やレンジ取引に陥りやすいという我々の仮説と一致している。BTCは最近の過去最高値から13%以上下落しており、1月のピークを下回って取引されていることは好ましいシグナルではないが、9月に入るにつれて市場はこの下落の底に近づいていると考えている —— ビットフィネックスのアナリスト

金が最高水準にあることは、安全な避難先への嗜好を強調している。

FRBは今月利下げを行うと予想されており、これは2024年9月を緑に保った追い風である。2024年9月にFRBが利下げを行った際、ビットコインは高いETF流入を見せた。これは市場にとって楽観的な兆候かもしれないと、先の議論で強調された。

呪いを破る9月となるか?

10年以上にわたり、暗号資産の9月は下落、パニック、最悪の月という語りと同義であった。しかし2025年は、薄い取引所の準備金、680億ドルを超えるETF需要、倍増したステーブルコインの火力、積極的にディップを買う機関投資家という強力なツールキットを提供する。

一部のアナリストは依然としてリスクを予測している。

確かに、リスクは残る。高い利益供給、弱いビットコインの引き出し、上昇した利回り。しかし、以前のサイクルと比べて緩和策は強化されている。勢いが続けば、これがパターンを破る暗号資産の9月となる可能性がある。

そして、今月新たな過去最高値に達すれば、BTCとETHが依然として高値付近にあることから、その皮肉は歴史的なものとなるだろう。かつて暗号資産にとって最悪の月であった9月が、新たなサイクルの本当の始まりとなる月となるかもしれない。