MicroStrategy(現Strategy)は、ビットコインを主要な財務資産として採用して以来、最も重大な局面にある。同社のmNAV(マイクロストラテジック純資産価値)プレミアムは1.04倍まで低下し、かつてビットコイン自体を大きく凌駕していた評価の余地がほぼ消失した。

この変化は体制の転換を意味し、Strategyの今後はもはやビットコイン価格の推移に依存するのではなく、資本市場がますます複雑化するビットコイン・ネイティブな金融構造への資金提供を継続するか否かにかかっている。

戦略mNAVプレミアム1.03倍に低下、Q4で174億ドル損失 ビットコインレバレッジモデルに課題

2023年と2024年の大半において、Strategyの株価は純資産価値(NAV)の2倍超、時には2.5倍のプレミアムで取引されていた。

このプレミアムによって、同社は好条件で株式、新株予約権付社債、優先株を発行でき、その資金を追加のビットコイン購入に回し、株主のリターンを増幅させていた。プレミアムがほぼ等価水準となったいま、この好循環は止まった。

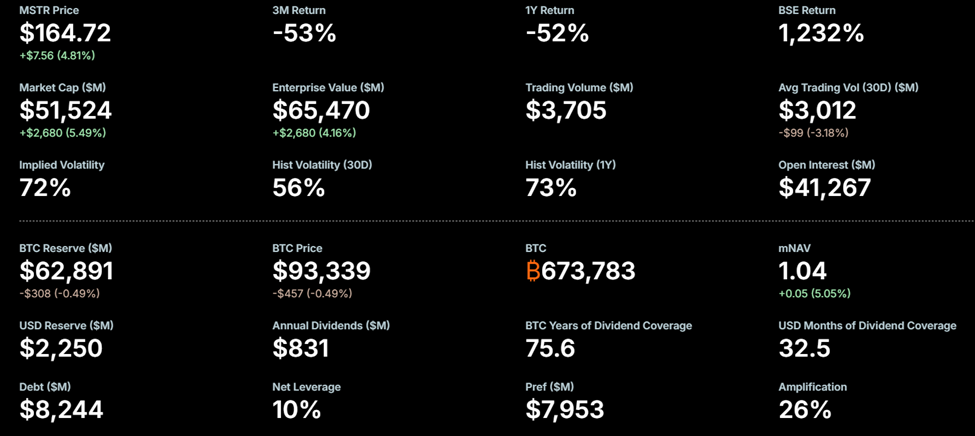

Strategyは現在、約67万3783BTCを保有し、直近の開示時点で6兆3000億円超と評価されている。加えて、現金も約2250億円を有している。しかし、時価総額に関する指標は次のとおりである。

- 基本:4兆7000億円

- 希薄化後:5兆3000億円

- 企業価値:6兆1000億円

このビットコイン評価額と時価総額の乖離は、「株価が割安か、それとも市場がモデル構造上のリスクをようやく織り込み始めたのか」議論を呼んでいる。一部の投資家は、この収縮を好機と見ている。

アダム・リビングストン氏はmNAV 1.03倍を「これまでで最良の参入点」と評価した。同氏によれば、わずか3%のプレミアムでもビットコインへのエクスポージャーが約26%増幅されるという。

同氏の見立てでは、Strategyが市場内でSTRC優先株を発行すれば、再び大型のビットコイン購入に充てられる可能性がある。これにより、マイケル・セイラー会長は極端なプレミアムに依存せず1株当たりビットコイン量を増やせる。

この楽観論は、Strategyの事業の根本的な捉え直しに基づいている。ビットコインの上昇にレバレッジをかける成長株ではなく、収益重視のビットコイン蓄積企業としての側面を強めている。

STRC可変金利シリーズA永久ストレッチ優先株には年率11%の配当が設定されており、今月下旬には1株あたり約0.91ドルの配当が支払われる見通し。

支持者たちは、これにより同社がビットコイン担保の債券的存在に変わると主張する。セムラー・サイエンティフィックのビットコイン戦略ディレクター、ジョー・バーネット氏は、仮にビットコイン価格が横ばいであっても、Strategyは理論上、数十年にわたりデジタル債権配当を継続できると述べた。同氏は自著で法定通貨の長期的な価値減少を指摘している。

この枠組みでは、短期的な価格推移ではなく、保有期間こそが主要な変数となる。

会計損失でストラテジーの新ビジネスモデルの脆弱性浮き彫り

この配当重視の方針転換は、Strategyの財務諸表に強まる緊張感とも重なる。2026年1月5日付のForm 8-Kでは、2025年第4四半期に174億4000万ドル、年間で54億ドルのデジタル資産の含み損を計上したと開示した。

これらの損失は会計基準に基づくもので、ビットコインの第4四半期下落に起因しているが、その影響は小さくない。現行会計基準では、デジタル資産は償却期間が無期限の無形資産として扱われる。

そのため、下落局面では減損処理を強いられる一方、回復期には評価額の再上昇を反映させることができない。批判的な立場の人々は、プレミアムが消えた今、この印象や見せ方が従来以上に重要になっていると主張する。

アナリストのノヴァクラ・オッカミ氏は、Strategy株が1か月、6か月、1年の各期間でビットコインを下回るパフォーマンスになっていると指摘。同時に「MSTRは現物ビットコインをアウトパフォームする」との根本仮説が崩れたと述べた。

同氏の評価によれば、2025年半ば以降のmNAVプレミアム崩壊でStrategyは「安い」転換社債や「高い」優先株を発行できなくなり、普通株の株主だけが希薄化リスクを負い続け得る状況である。

一方、「十分なプレミアムのない株式発行が続けば、株主価値を損なう」と警告する声もある。その一人ブレナン・スミスソン氏は、優先株需要不足によって、Strategyは希薄化によって配当とビットコイン買い付け資金を捻出せざるを得ない可能性があると指摘した。

この議論は、Strategyが2026年直面する核心的な問いと重なる。すなわち「投機的なプレミアムなしで、ビットコインネイティブな企業ファイナンスは成り立つのか」である。

mNAVが1倍近辺にある現在、資金調達のたびに厳しい精査を受ける。株式や優先株を発行しても自動的に1株あたりビットコイン保有高は増加せず、むしろ需要が低迷すれば弱気シグナルとなるリスクが増している。

強気なケースは、忍耐が重要とされる。支持者たちは、ビットコインが緩やかに上昇し、ドルの価値が持続的に下落し、利下げの可能性が重なれば、Strategyの利回りモデルへの信頼が徐々に回復すると考える。

弱気な見方では、新たな資本市場の需要がなければ、この試みが頓挫する可能性があると警告する。その場合、StrategyはビットコインやETFを直接持つよりも劣る、ボラティリティの高い代理手段に成り下がるリスクがある。

こうした見方から、Strategyは、ブームが去りプレミアムの余地が消えた後も、資本市場がレバレッジド・ビットコインへの資金供給を続けるかどうかを試す実地のストレステストとなる。