2026年、暗号資産(仮想通貨)は単なる「新しい資産クラス」から、社会を支える「投資インフラ」へとその姿を変えようとしている。日本国内では、長年の悲願であった暗号資産取引の申告分離課税(税率20%)や、暗号資産ETF(上場投資信託)の導入に向けた法整備が最大の焦点となる。

一方、マクロ環境では日米の金融政策が相場のボラティリティを規定し、4月には東京で世界最大級のWeb3/AIイベントが控えています。2026年を勝ち抜くための重要イベントと、取材テーマを月別に整理した。

2026年の暗号資産市場を動かす「3つの潮流」

- 税制・制度の「投資インフラ化」2026年度税制改正大綱により、申告分離課税や損失繰越、ETFの扱いが具体化。金融商品取引法改正とセットで、機関投資家が参入しやすい土壌が完成。

- 日米金融政策のシンクロニシティ日銀の利上げ局面と米FRBの金利パス。両者の「展望レポート」や「SEP(経済見通し)」公表タイミングが、ビットコイン(BTC)価格の最大の変動要因となる。

- 実務とAIの融合(Real Use Cases)「Japan Fintech Week」や「Tokyo Web3/AI Week」を通じ、ステーブルコイン決済やRWA(現実資産トークン化)が概念実証から商用フェーズへ移行する。

2026年 暗号資産業界カレンダー|主な動きと予測

以下の表は、公表済みの重要日程と、編集部が注視する「起こりやすい論点」をまとめたもの。

第1四半期(1月〜3月):制度設計とフィンテックの胎動

| 月 | 主要イベント(日銀・FRB・国内) | 重点取材テーマ(BeInCrypto視点) |

| 1月 | ・日銀会合(1/22-23) ・米FOMC(1/27-28) | 税制改正の「制度実装」深掘り:対象資産の定義、損失繰越、暗号資産ETFの法的枠組み。 |

| 2月 | ・Japan Fintech Week 2026(2/24-3/6) | 実務領域の事例:ステーブルコイン、RWA、大手銀行・証券による決済革命が始まるか。 |

| 3月 | ・FIN/SUM 2026(3/3-6) ・米FOMC(3/17-18) ・日銀会合(3/18-19) | 新年度方針の解明:国内金融機関のWeb3投資、カストディ事業、ステーブルコイン提携。 |

第2四半期(4月〜6月):東京Web3ウィークと金融の分岐点

| 月 | 主要イベント(日銀・FRB・国内) | 重点取材テーマ(BeInCrypto視点) |

| 4月 | ・Tokyo Web3/AI Week(4/4-8) ・日銀会合(4/27-28) ・米FOMC(4/28-29) | 規制対応とAI融合:国内外プロジェクトの来日。KYC/AMLの高度化と、AI×Web3の具体策。 |

| 5月 | ・FRB議長任期の節目(報道ベース) ・通常国会後半(法案審議) | 金利と人事の不透明性:金銀商法改正の進捗点検。米国での金融規制当局のトップ人事。 |

| 6月 | ・日銀会合(6/15-16) ・米FOMC(6/16-17) | 上期総括とボラティリティ:金利見通しとETF関連ニュースが交差する「相場の踊り場」。 |

第3四半期(7月〜9月):セキュリティ再考と経済見通し

| 月 | 主要イベント(日銀・FRB・国内) | 重点取材テーマ(BeInCrypto視点) |

| 7月 | ・米FOMC(7/28-29) ・日銀会合(7/30-31) | 下期商品の布石:取引所・証券会社が提供する「暗号資産関連の新金融商品」の先行発表。 |

| 8月 | (イベント閑散期) | セキュリティと信頼性:不正送金・ハッキングの傾向分析。秋の規制議論に向けた材料整理。 |

| 9月 | ・米FOMC(9/15-16)※SEP公表 ・日銀会合(9/17-18) | 金利パスの織り込み:日米の経済見通し公表。年末に向けたリスクオン/オフの判断。 |

第4四半期(10月〜12月):法改正の結実と2027年への展望

| 月 | 主要イベント(日銀・FRB・国内) | 重点取材テーマ(BeInCrypto視点) |

| 10月 | ・米FOMC(10/27-28) ・日銀会合(10/29-30) | 施行時期の焦点化:税制・規制の具体的施行日。法改正(金商法等)の決着。 |

| 11月 | ・予算編成・制度改正議論 | 投資家保護 vs 市場育成:次年度に向けた政策テーマ化。「Web3大国・日本」の再定義。 |

| 12月 | ・米FOMC(12/8-9) ・日銀会合(12/17-18) | 税制改正大綱(2027年度に向けて):申告分離課税の実装状況と、損失繰越など積み残し課題の点検。 |

2026年の最重要論点:フィンテックの未来発言と分離課税のインパクト

ここでは、今年前半の最大の注目イベント「Japan Fintech Week 2026」の注目点と、投資家が最も関心を寄せる「分離課税導入」の具体的メリットについて、編集部が独自にまとめた解説を加えた。

1. Japan Fintech Week 2026:当局と業界リーダーが描く「AI×ブロックチェーン」の融合

2026年2月24日から3月6日にかけて開催される「Japan Fintech Week 2026」および3月3日開幕の「FIN/SUM NEXT」に注目が集まる。同イベントのメインテーマは「AI × ブロックチェーンが創る新金融エコシステム」だ。

【注目登壇者と予測発言】

- 金融庁(FSA)幹部: 2026年度税制改正大綱の実装に向けた「金商法改正」のタイムラインと言及があるか。ステーブルコインのさらなる解禁(銀行以外による発行)への前向きな姿勢が示されると予測される。2025年に国内初の円建てステーブルコイン(JPYCなど)が承認された流れを受け、2026年は銀行・信託銀行以外の「資金移動業者」による発行・流通のさらなる拡大が議論の柱。

- 増島 雅和氏(FINOLAB Founder / 弁護士): 日本のWeb3規制をリードしてきた立場から、暗号資産ETFの組成に向けた法的論点の整理。税制改正でETFが分離課税の対象として明記されたため、現在は「投資信託法」や「金商法」の観点から、日本国内でいかにビットコイン等の現物ETFを組成・販売するかという実務的な論点整理をリード。

- 落合 孝文氏(日本フィンテック協会 副会長): RWA(現実資産)のトークン化による流動性提供と、決済とWeb3の完全統合。不動産や債権のトークン化は2025年後半から急速に市場が拡大しており、2026年は「決済(ステーブルコイン)」と「RWA」を同一チェーン上で完結させる「Web3と決済の完全統合」が主なテーマ。

2. 分離課税導入がもたらす「ビットコイン長期保有者」への福音

2026年度の税制改正における最大のトピックは、暗号資産取引への申告分離課税(一律20.315%)の導入と、損失の3年間繰越控除の解禁。これがビットコインを長年ホールドしてきた個人投資家にどのような劇的変化をもたらすのか。

【シミュレーション:利益1,000万円の場合】

- 現行制度(雑所得・累進課税): 他の所得(例:年収600万円)と合算されるため、最高税率は所得税・住民税合わせて**約43%〜55%に達する。手残りは半分近くになる可能性が高い。

- 改正後(申告分離課税): 利益額に関わらず一律20.315%。

- メリット: 所得が1,000万円あっても税金は約203万円で済む。現行制度と比較して、数百万円単位での節税が可能になる。

【損失繰越控除のインパクト】 2026年以降は、仮に本年で300万円の損失が出ても、それを翌年以降3年間にわたって利益から差し引くことができる。これにより「含み損のある資産を年またぎで利確する」という戦略的なポートフォリオ管理が容易になる。これは、暗号資産を「投機」から「健全な資産形成の手段」へと引き上げる決定的な要因となるだろう。

以下は、暗号資産の「投資インフラ化」を実現するために、2026年の通常国会(例年1月下旬〜6月)で審議される可能性が高い法案のリスト。

| 法案名(略称) | 期待される改正内容・注目点 | 暗号資産への影響 |

| 所得税法等の一部を改正する法律案 | 2026年度税制改正大綱に基づき、暗号資産取引を「雑所得」から「申告分離課税」へ移行させるための法的根拠。 | 大:税率が最大55%から一律20.315%へ |

| 金融商品取引法(金商法)改正案 | 暗号資産を「金融商品」として明確に位置づけ、暗号資産ETFの組成や販売を可能にするための規制整備。 | 大:ETF解禁による機関投資家の流入 |

| 資金決済法 改正案 | ステーブルコインの発行・流通における更なる規制緩和や、仲介業者のライセンス要件の最適化。 | 中:決済手段としての実用化加速 |

| 投資信託及び投資法人に関する法律 改正案 | 投資信託(J-REIT等を含む)が保有できる資産に暗号資産を組み込むための制限緩和。 | 中:暗号資産を組み込んだ金融商品の多様化 |

2026年「3つの山場」を読み解く

① 税制・制度:悲願の「申告分離課税」は社会を変えるか

2026年末の税制改正大綱は、単なる減税措置ではない。これまで「雑所得」として扱われていた暗号資産が、株やFXと同様の「投資インフラ」として公認されることを意味する。これにより、個人の長期保有が促進されるだけでなく、上場企業による暗号資産ETFの保有が解禁され、市場の厚みが劇的に増すだろう。

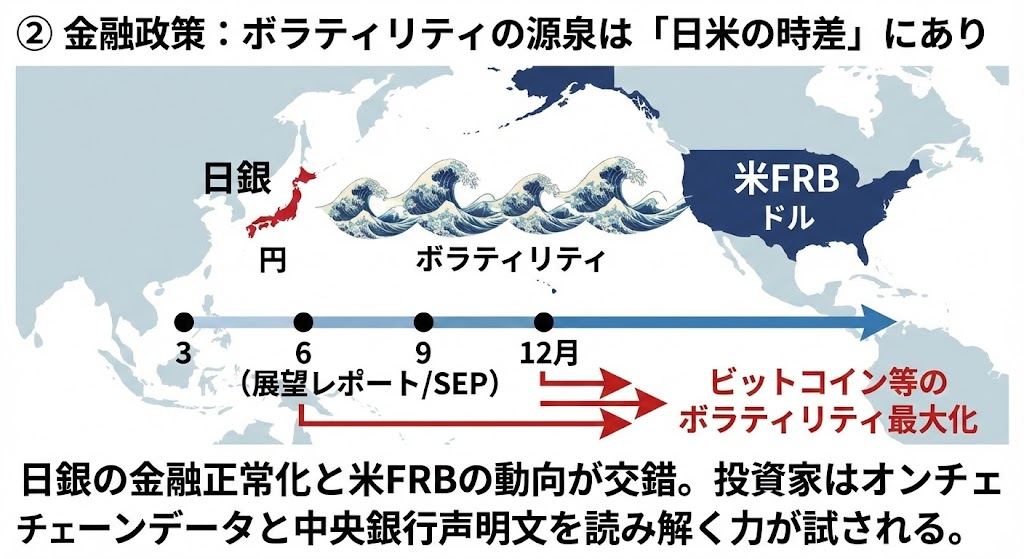

② 金融政策:ボラティリティの源泉は「日米の時差」にあり

2026年は、日銀の金融正常化と、米FRBのソフトランディング(あるいは新たな引き締め)が交錯する。特に、四半期ごとに公表される「展望レポート」や「SEP」の月(3, 6, 9, 12月)は、ビットコイン等のボラティリティが最大化する可能性がある。投資家は、オンチェーンデータだけでなく、日米の中央銀行の声明文を読み解く力が試されるだろう。

③ 国内イベント:2月と4月の「東京」に注目

2月下旬の「Japan Fintech Week」では、ステーブルコインや本人確認(KYC)といった「守り」の技術が。4月の「Tokyo Web3/AI Week」**では、AIエージェントによる自動取引やRWAといった「攻め」の技術が披露されます。ここで示されるユースケースこそが、2026年後半のトレンドを決定づける。