革命的な金融サービスを提供する一方で、分散型金融(DeFi)セクターは一連のリスクとエクスプロイトに悩まされてきた。IntoTheBlockによると、DeFiエコシステムはエクスプロイトによって2020年から2023年までに587億8000万ドルという驚異的な損失を被る。

この憂慮すべき数字は、DeFiエコシステムにおける効果的なリスク管理戦略の重要な必要性を強調している。

SponsoredDeFiプロトコルにおけるリスク管理の課題

DeFiリスクは主に、技術的リスクと経済的リスクの2つに分類される。

- 技術的リスクには、悪意ある行為者が悪用する可能性のあるプロトコルコードの潜在的脆弱性が含まれる。これらは、DAOのハッキングやRonin Networkのブリッジエクスプロイトのような事件によって証明されている。

- 経済的リスクは、プロトコルの需給ダイナミクスの不均衡に関連しており、預金者の損失につながる。例えば、テラやUSTの崩壊、オラクル操作攻撃などである。

このような背景から、IntoTheBlockは興味深い開発リスク管理を提示するDeFi Risk Radarを導入した。このツールは、DeFiデータを集約し、よりアクセスしやすく理解しやすくすることで、透明性を提供することを目的としている。このツールは、資産と市場の状況をリアルタイムで概観できる。

このプラットフォームには、個々のDeFiプロトコルと市場に関する定量的なリスクシグナルを表示するリスクダッシュボードと、DeFiプロトコルを監視するためのプログラム可能なAPIが含まれている。例えば、Curveのような自動マーケットメーカー(AMM)プロトコルでは、ユーザーはスリッページやポジションを積極的に裁定しているアドレスなどの貴重なシグナルを見つけることができる。同様に、貸し出しプロトコルでは、さまざまなシグナルが、貸し出し市場における清算や不良債権の蓄積などの状況を特定する。

続きを読む暗号資産プロジェクトのセキュリティ:早期脅威検知ガイド

資本展開に関わる高いリスクを考慮すると、DeFiエコシステムにおけるこのようなツールの重要性は控えめにはできない。

Sponsored「清算、スリッページ、デペギング・シナリオ、無常的な損失、その他多くのことが、DeFiプロトコルにおける毎年数億の損失の原因となっている。投資家、特にDeFiに大規模に資本を投下する投資家は、これらのリスクをモデル化し、管理する方法を必要としています。このため、リスク管理がDeFiの次の段階における基本的な要素になると予想しています」とIntoTheBlockのリサーチ責任者であるLucas Outumuro氏はBeInCryptoに語った。

しかし、このような動きには批判的な視点を維持することが不可欠です。DeFiリスクレーダーは包括的な洞察を提供するが、現実のシナリオにおけるその有効性はまだ十分に評価されていない。

確立されたエコシステムにおけるリスクの検出方法

IntoTheBlockのDeFi Risk Radarの有効性を説明するために、Avalancheのケースを考えてみよう。これは著名なレイヤー1ブロックチェーンで、2023年3月に微妙な状況に遭遇しました。

トータル・バリュー・ロック(TVL)が10億ドルに迫る中、アバランチのネイティブ・トークンであるAVAXは、時価総額が1億ドル、1日の推定取引量が300万ドルという不安定な立場に立たされました。

アバランチのエコシステムにおけるリスクは特に複雑だった。例えば、いくつかのプロトコルは、AVAXのステイクド・バージョンであるsAVAXの借用を許可していた。この機能は、不注意にも潜在的な経済攻撃の舞台を設定してしまった。実際、攻撃者はsAVAXを借りて公開市場で売り、同時にそれに対する永久的なショートヘッジを開始することで、これを悪用することができた。

この戦略はドミノ効果を引き起こし、sAVAXを連鎖的に清算し、ネイティブAVAXからsAVAXをデペッグさせる可能性がある。このようなシナリオは、以前にも大きな価格差とともに発生したことがある。

続きを読むDeFiレンディング・プロトコルにおけるリスクの特定と探索

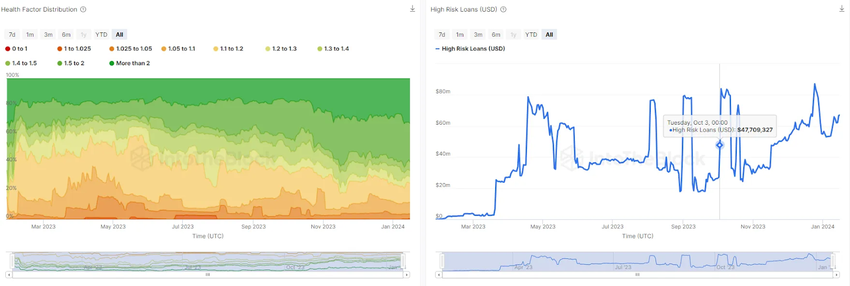

IntoTheBlockのDeFiリスクレーダーは、理論的にはこのような複雑なリスクの特定と軽減を支援することができる。ヘルスファクターの分布やハイリスクローンのような指標は、特にこの文脈に関連している。これらの指標は、例えばヘルスファクターが1.10を下回るような、ある閾値を超えた流動化可能なポジションを投資家が監視するのに役立ち、プロトコール市場に大きな影響を与え、連鎖的な清算を引き起こす可能性がある。