ビットコインは12月22日時点で8万8000〜9万円台を上回る水準を維持している。ただ、価格水準の高さとは裏腹に、市場の基礎体力には陰りが見え始めている。変動性の上昇や流動性の細り、需要の鈍化といった兆候が重なり、暗号資産市場が強気相場の終盤局面から、2026年1月にかけて弱気相場の初期段階へ移行する可能性を指摘する見方が出ている。

オンチェーンデータや市場構造を示す複数の指標は、いずれも相場の持続性に対する警戒を促す方向で一致する。個々の指標だけでは全面的な下落局面を断定できないものの、総合的にみれば下値支持の弱体化と調整リスクの高まりを示唆している。暗号資産市場が成熟段階に入るなかで、価格動向だけでなく需給や流動性の変化をどう読み解くかが、今後の相場判断の鍵となりそうだ。

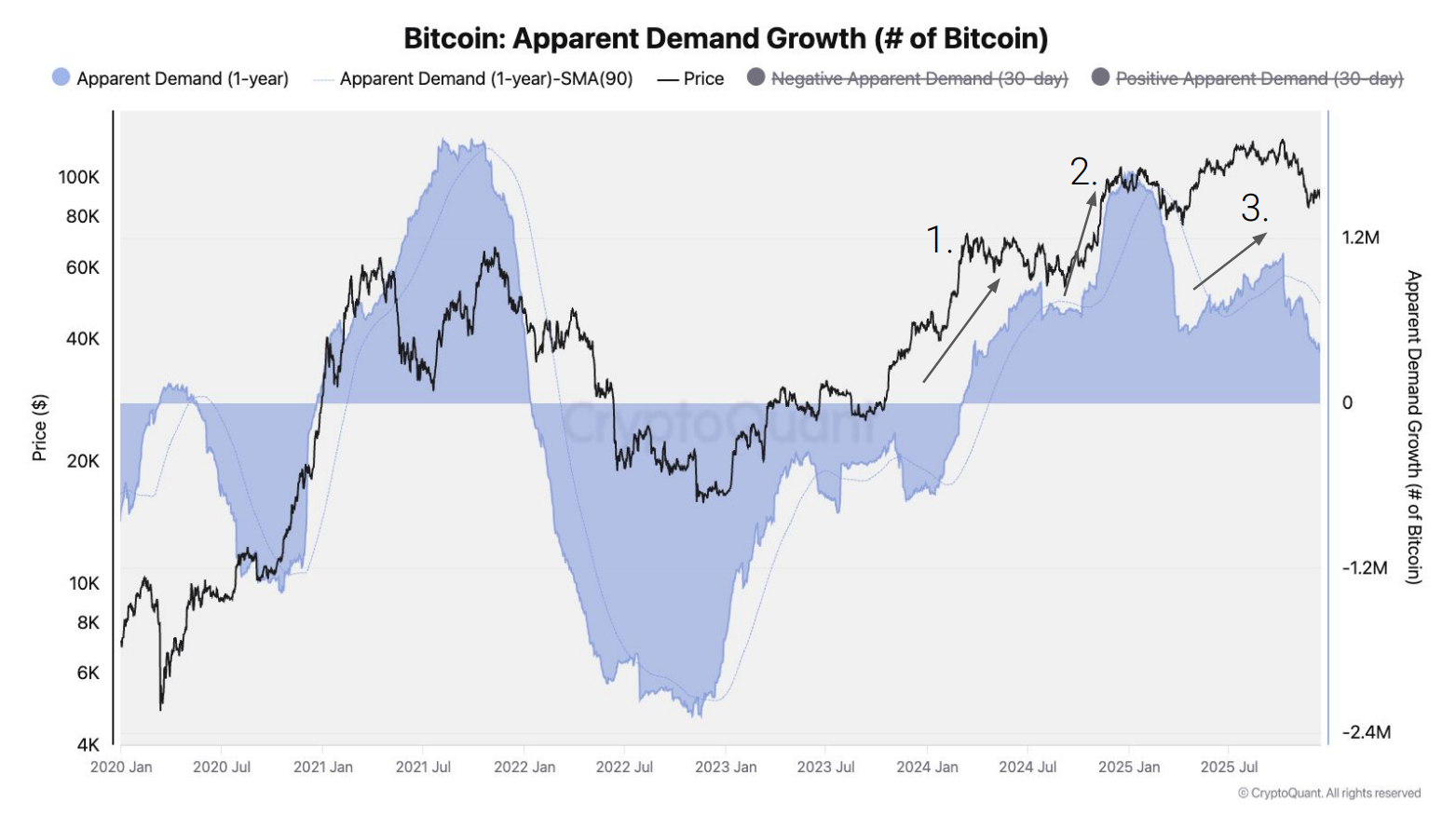

ビットコイン需要増加が減速傾向

ビットコインの見かけ上の需要増加は、供給に対して新たな買い圧力がどれだけ存在するかを測定する指標である。

直近のデータでは、サイクルの初期に複数回見られた波状的な需要の伸びが減速している。2025年の大半でビットコイン価格は高止まりしたが、需要は過去最高値を更新できなかった。

Sponsored

この乖離は、相場の強さが新規のスポット買いではなく、勢いとレバレッジに依存していることを示す。

過去の例では、需要の伸びが横ばいまたは減少しつつ価格が高止まりしている局面で、市場は蓄積段階から分配段階へと移行する傾向がある。こうした局面は弱気相場の初期または長期の持ち合い入りを意味することが多い。

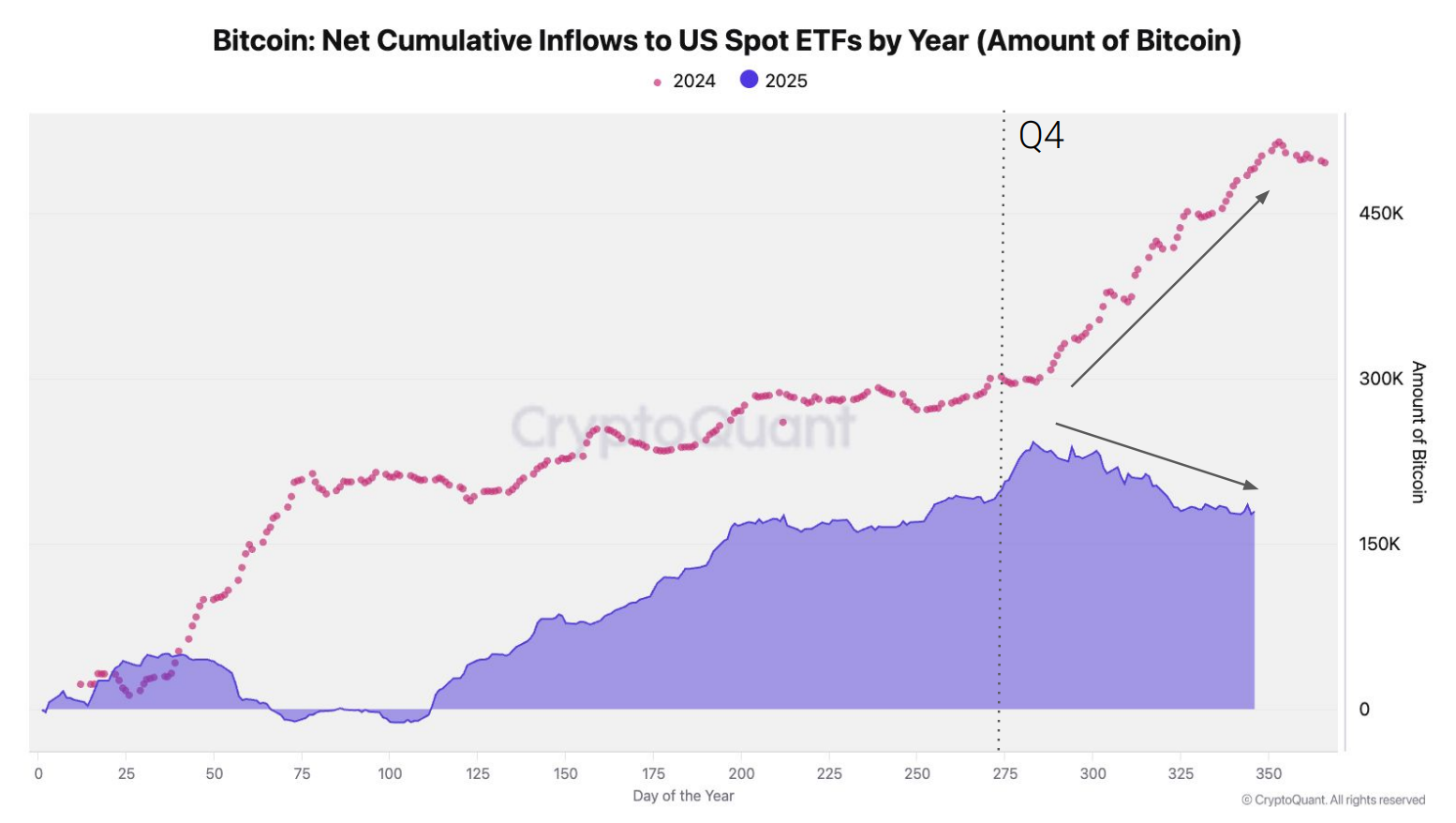

米国現物ビットコインETF資金流入が減速

米国の現物型ビットコインETFは、今サイクルで最も強力な構造的需要の源泉となってきた。

2024年には年末に向けてETF流入が順調に拡大した。一方、2025年第4四半期では流入が足踏みし、一部期間では減少も見られた。

この変化は重要である。ETFは短期売買ではなく長期資本を表すためだ。

ETF需要が弱まる中で価格が高止まりすると、大口投資家が撤退しつつあることを意味する。持続的な機関投資家の流入がなければ、ビットコインは派生商品や投機的なポジションによる変動リスクにさらされやすくなる。

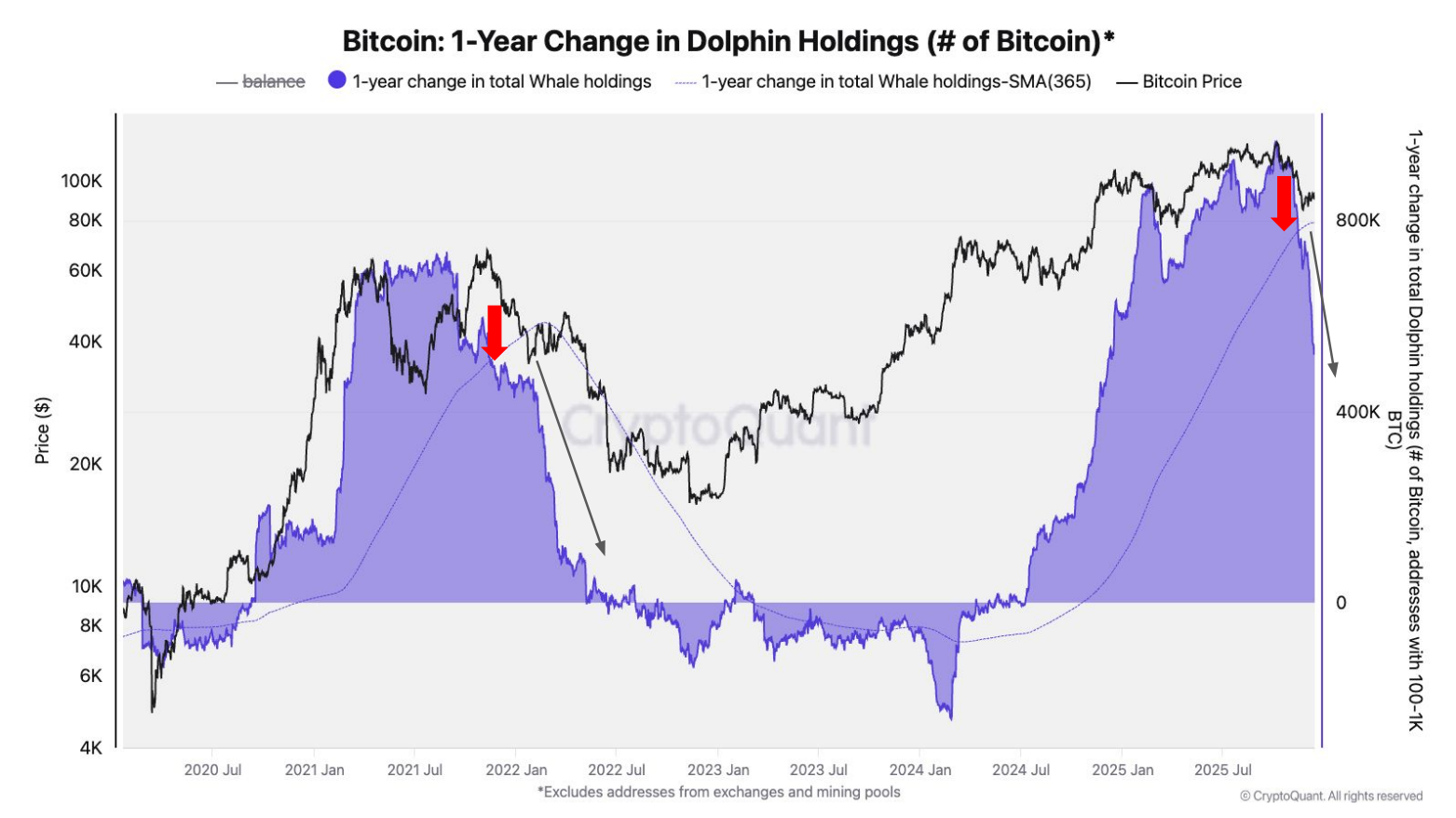

ドルフィンウォレットが保有資産を縮小

100〜1000BTCを保有するウォレット(通称「ドルフィン」)は、一般に洗練された投資家やファンドと関係が深い。

直近データでは、ドルフィンの保有量が1年単位で急減している。こうした傾向は、2021年末や2022年初頭にも確認された。これらは、その後の市場の大幅下落の前兆となっていた。

これはパニック売りを示すものではない。

むしろ、リスク削減を狙った経験豊富な保有者の行動である。過去の傾向では、この層が価格が高い水準で分配を進める場合、リターン低下や長期調整局面への備えとみなされる。

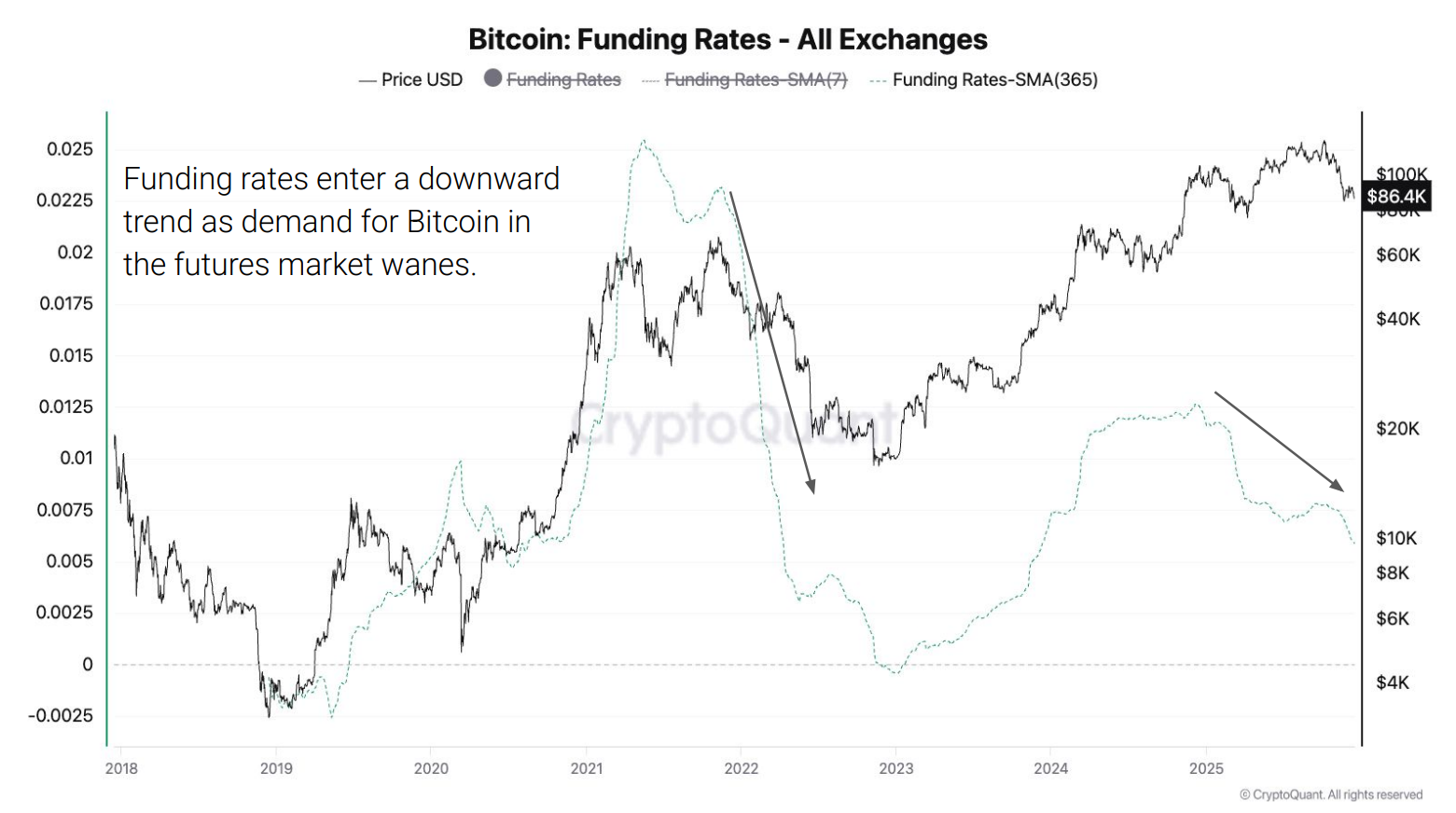

複数取引所で資金調達率が低下傾向

ファンディングレートは、トレーダーがレバレッジポジション維持のために支払うコストを表す。

主要な取引所全体で、ビットコインのファンディングレートは明確な下降トレンド入りしている。価格が高止まりする中で、レバレッジ需要が減退していることを示す。

Sponsored

強気相場では、資金調達コスト(ファンディング)が上昇し、ロング需要が持続することで急騰を支える。

一方、ファンディングレートの下落は、トレーダーの自信やロング維持意欲の低下を示す。本格的なトレンド転換や不安定な価格推移の前兆となる場合が多い。

ビットコインが365日移動平均線を下回る

365日移動平均線は、過去に上昇相場と下落相場を判別する長期トレンド指標である。

ビットコインは、2022年初頭以来初めて、この水準を持続的に下回った。2024年および2025年初頭のマクロ要因による売りも同水準を試したが、終値で割り込むことはなかった。

この365日平均線を持続的に下回ったからといって、必ず暴落するとは限らない。ただし、長期的なモメンタムに変化が生じ、上昇局面での抵抗が強まる可能性が高まる。

Sponsored Sponsoredビットコイン下落局面で想定される下値水準

これらのシグナルが引き続き一致する場合、過去のデータは予測ではなく、参考指標となる。

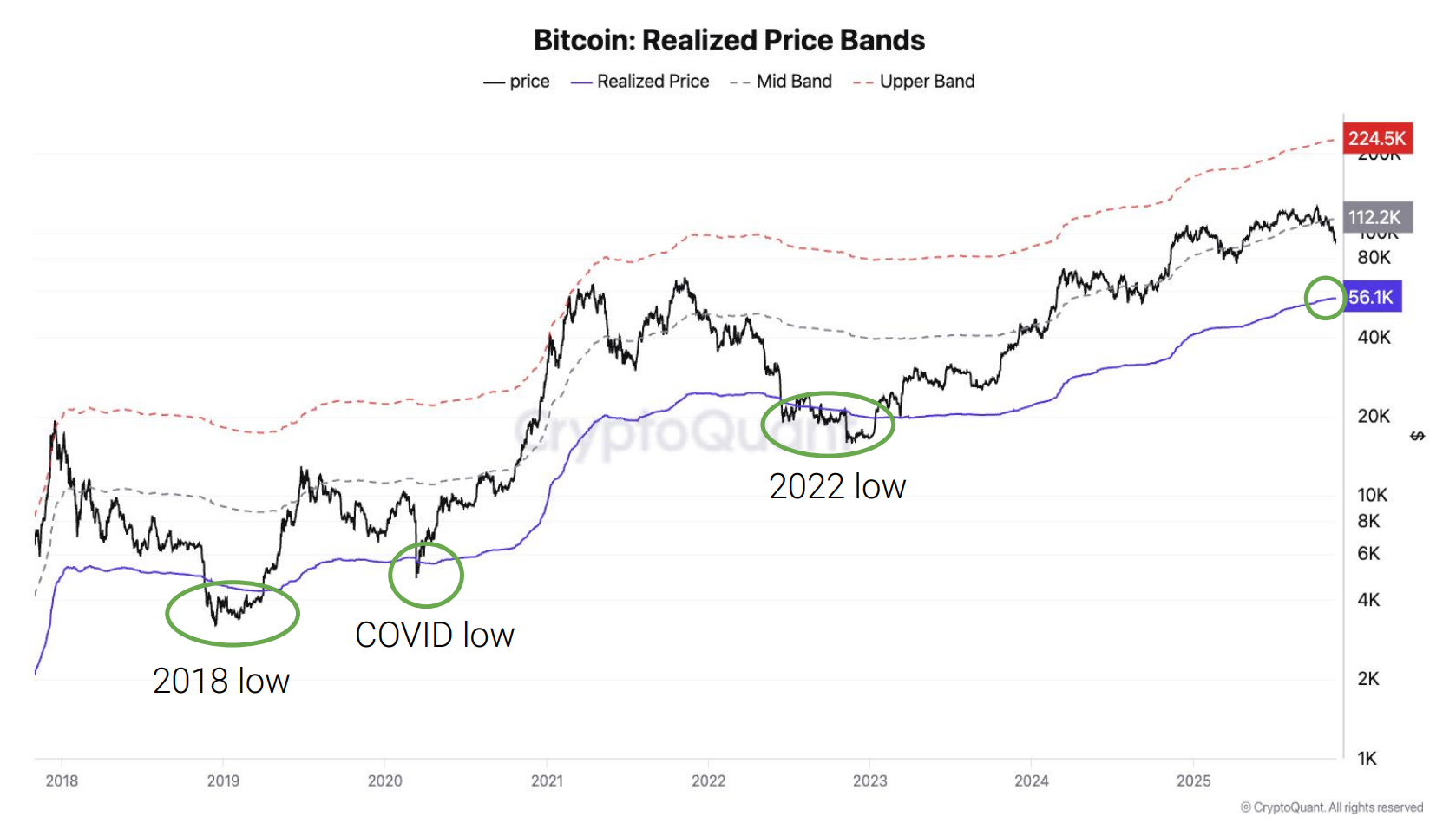

ビットコインの実現価格は現在およそ5万6000ドルであり、全保有者の平均取得コストを示す。過去の下落相場では、ビットコインはしばしばこの水準、もしくは僅かに下で底を付けた。

だからといって必ずビットコインが5万6000ドルまで下落するとは限らない。しかし、完全な下落局面では、長期投資家がこの価格帯付近で参入してきた事例が多い。

現在価格から実現価格までの間には幅広いシナリオが考えられる。急落だけでなく、長期的な横ばい推移となる可能性もある。

現在の市場への影響

12月22日現在、ビットコインは狭いレンジと薄い流動性、高いレバレッジ感応度の中で推移。個人投資家は慎重で、機関投資家の資金流入も鈍化している。

アルトコインはビットコインよりリスクにさらされている。主に個人投資家の需要に依存しており、流動性が低下すると一段と影響を受けやすい。

これら5つのチャートを総合すると、暗号資産は循環サイクル後期の分配局面に入りつつあることを示唆。需要回復がなければ、2026年初頭に下落相場入りするリスクが高まる。

トレンドは鈍化しているが、決定的に破綻したわけではない。ただし、許容できる誤差の幅は縮小している。