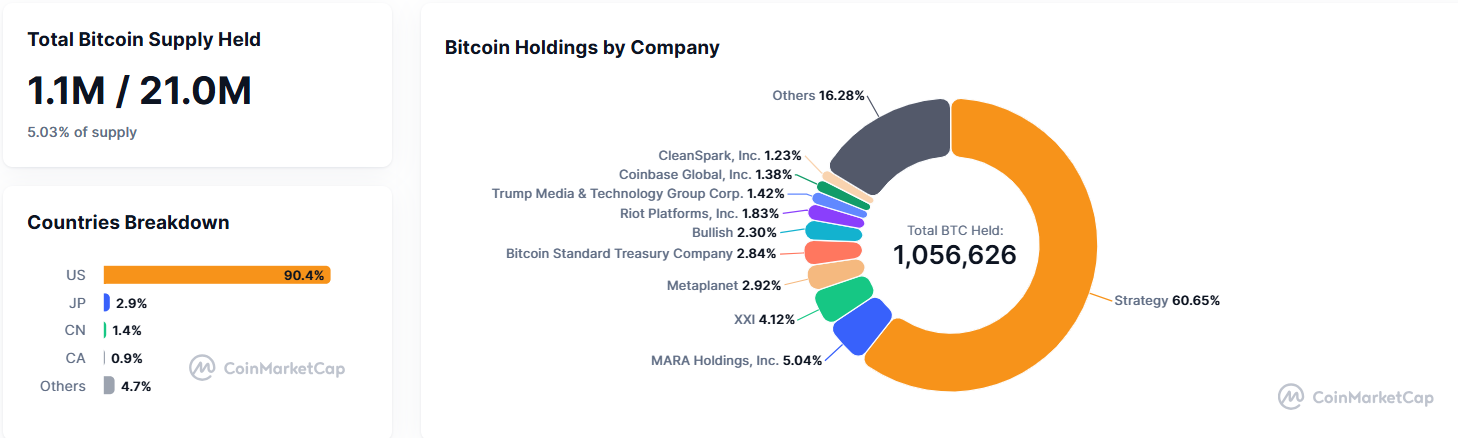

公開企業が100万BTC以上を保有しており、そのうち90.4%は米国に集中している。この企業のビットコインの保有急増は、ボラティリティで知られるこの分野に長期的な規律をもたらすかもしれないと業界リーダーたちが示唆している。

企業によるビットコインの採用増加により、議論が再燃している。投資家たちは、ビットコインが世界的な資本市場で、伝統的な米国債に対抗できるかどうかを疑問視している。

ビットコイン財務企業が安定化要因に

ビットワイズのハンター・ホースリーCEOは、ビットコイン財務会社とデジタル資産信託(DATs)が暗号資産業界の安定化要因になる可能性があると見ている。

Sponsored同氏は、これらの企業が投資家関係、利回り戦略、長期的なバランスシートの規律を提供すると指摘している。この変化は、かつて暗号資産市場を定義していた投機的行動からの転換を表している。

企業によるビットコイン保有の増加は、デジタル資産に対する広範な機関投資家の関心を示している。ストラテジーやテスラを含む企業が、ビットコインに企業財務の一部を割り当て、長期的な価値を追求している。

しかし、これらの保有の90.4%が米国にあるという事実は、アメリカが制度的な暗号資産の採用でリードしていることを際立たせている。

この透明性は、企業の暗号資産戦略が増大する監視に直面する中で発揮されている。ダッシュボードは、公開企業の保有が現在110万BTCに達し、ビットコイン全供給量の5%以上を占めていることを確認している。

一方で、オンチェーンデータは、店頭取引(OTC)のビットコイン供給が減少していることを示しており、機関投資家の需要が利用可能な在庫を上回っている可能性を示唆している。

Glassnodeのチャートは、OTCデスクの残高が1年間で4500BTC近くから1000BTC未満に減少していることを示している。その間、価格は7万~10万ドルの間を移動している。

Sponsored Sponsoredこの限られた供給は、市場の変動にもかかわらず、機関投資家による再びの積み上げを説明するかもしれない。

マクロ経済の逆風と国債利回りの試練

ビットコインの競争環境は、2025年11月初旬に米国10年物国債利回りが三週間ぶりに4.1%に達したことで一層厳しくなっている。

アナリストのアクセル・アドラー・ジュニアは、この上昇が連邦準備制度の利下げに対する不確実性を反映していると指摘した。この不確実性は、ビットコインのようなリスク資産には挑戦的な背景を作り出している。

高い国債利回りは、無利回り資産よりも政府債券を魅力的にし、暗号資産から潜在的な資本を引き離す可能性がある。

Sponsored公式の米国財務データがこの傾向を裏付けている。2025年10月に発行された10年物国債のクーポン金利は4.250%であり、ジニー・メイの2025年7月のグローバル市場分析レポートでは10年利回りが4.38%と記録されている。

これらの利回りは、ビットコインが価値の保管手段または伝統的な固定収入投資の代替としての立場に挑戦をもたらしている。

このような圧力にもかかわらず、一部のアナリストは楽観的である。メイオール氏は、国債と市場メーカーに関連する匿名のインフルエンサーがビットコインを安く買うためにネガティブなセンチメントを広めている可能性を指摘している。

また、長期保有者の売却が減少していることやOTC供給の減少が続いていることは、需要が強いままであれば上昇価格圧力を増加させる可能性があると指摘している。

Sponsored Sponsored“このようにOTCデスク供給が下降トレンドにあり、LTH売却が減少していると、匿名のインフルエンサーがビットコイン暴落について叫ぶチャートの山を目にすることになる。多くは国債に関連し、MMsとして行動し、ただあなたのビットコインを安く手に入れたいだけだ。”と彼の投稿に抜粋されている。

ビットコイン対米国債:本当のフリッペニング

ジャック・マラーズ氏は、Twenty One Capitalの幹部として、ビットコインの競合について焦点を変えた。この転換点は、ビットコインが米国債を世界的な金融で挑戦することであり、単に他の暗号資産を超えることではないとされている。

“我々は本当のフリッピングを今生きている。ビットコインに対するシットコインではなく、国債に対する中立的なお金だ。通貨競争が始まった:どの通貨が我々の時間、エネルギー、労働を最もよく保管するのか?最速の馬はビットコインであり、初めて全員が競争できるのだ。”とマラーズが最近の投稿で書いた。

この視点は、暗号資産の競争からビットコインがより広範な資本市場での可能性のある重要性へと議論を移している。

マラーズの視点は、ビットコイン財務会社が投機を超えた目的を持つ物語に続いている。これらの企業が構造化された利回り戦略と投資家関係を通じてビットコインを企業のバランスシートに追加することで、合法的な財務準備金として位置づけている。

この開発は、インフレ防止や政府債券以外での分散を求める機関投資家にとって魅力的かもしれない。

それでもなお、比較には議論が残る。米国債は政府の支持、安定した利回り、強い流動性を提供するが、ビットコインには利回りがなく、規制の不確実性に直面し、価格の大きな変動を示す。

今後数か月で、ビットコイントレジャリー企業は、債券利回りの上昇と困難なマクロ経済環境の中でこれらの戦略を維持する能力が試される。

公開企業のビットコイン保有量が増加する中、業界は決定的な瞬間を迎えている。これらのトレジャリーが暗号資産市場を安定させるのか、それとも変動性を追加するのかは、オンチェーントレンドと伝統的な資産からの競争をどのようにバランスさせるかにかかっている。