米連邦準備制度理事会(FRB)は金曜、翌日物レポを通じて294億ドルを米銀システムに供給した。ドットコム期以来で最大の単日規模。同時に、中国人民銀行も国内銀行セクターを強化するため、過去最大の資金供給を実施した。

こうした協調的な流動性供給は、世界のリスク資産、とりわけビットコイン(BTC)に転機を示唆する。トレーダーは2026年に向け、市場安定化に向けた中銀の対応を注視する。

FRBの流動性措置、市場の緊張を浮き彫り

FRBの異例に大きい翌日物レポは米国債の急落に続き、短期信用市場のストレス拡大を映した。

Sponsored翌日物レポは、タイトな相場局面で証券と現金を交換し、即時の流動性を供給する仕組みだ。10月31日の供給は、ドットコム・バブル期と比べても数十年ぶりの記録となった。

多くのアナリストは、この措置を米国債市場のストレスへの明確な対応とみる。利回り上昇で資金調達コストが上がる局面では、FRBはしばしばシステムリスクを抑制するため介入する。

こうした介入はマネー供給も拡大し、ビットコインのようなリスク資産の上昇と相関しやすい。

一方、FRBのクリストファー・ウォーラー理事は最近、12月の利下げを提唱し、より緩和的な政策への転換の可能性を示した。

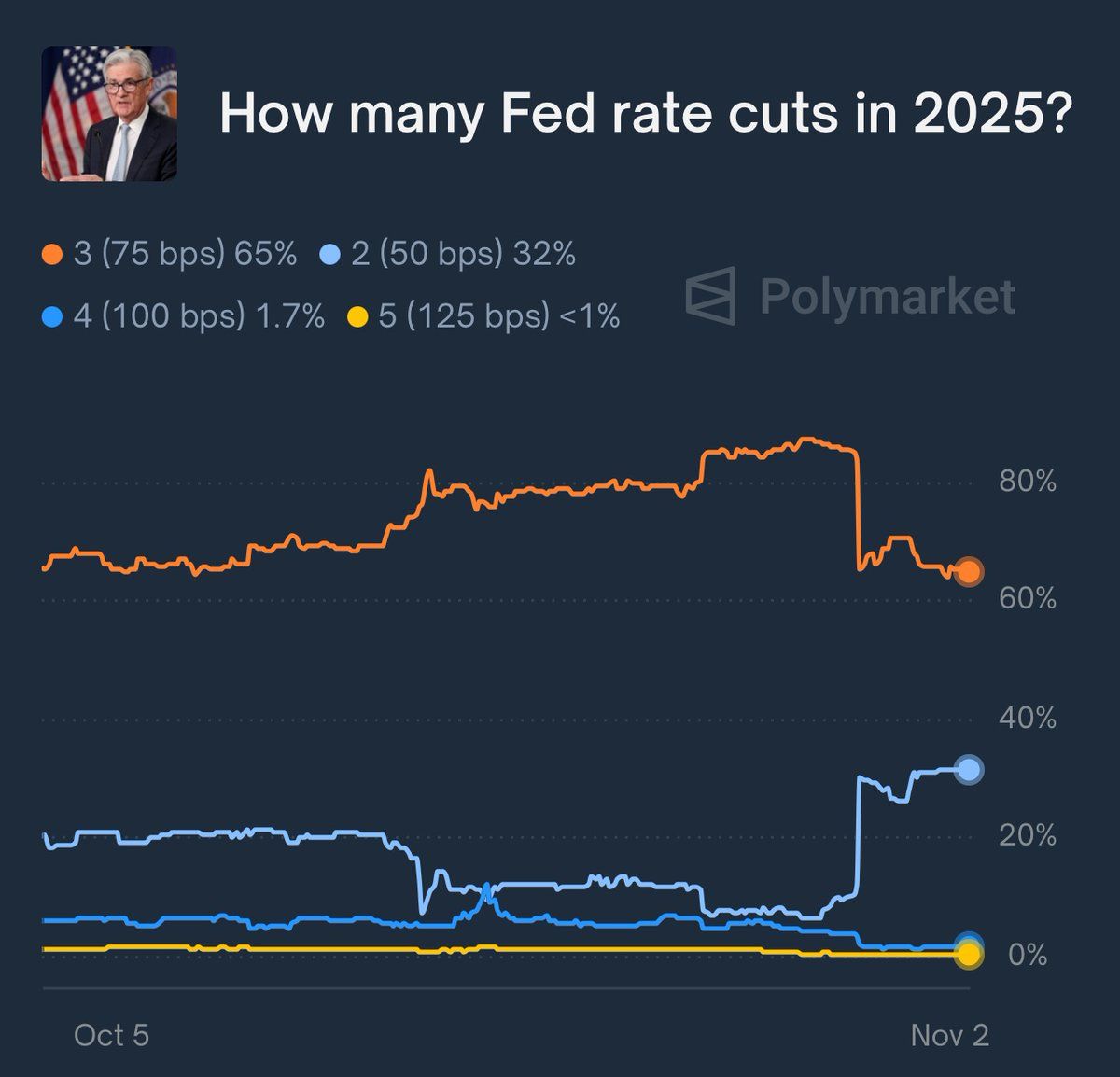

これは、FRBのジェローム・パウエル議長のタカ派的発言と対照的だ。同氏の慎重姿勢が不確実性を高めてきた。Polymarketのデータでは、2025年に3回の利下げが行われる確率は90%から65%へ低下し、金融政策への期待の変化を示す。

FRBがこうした期待に応えなければ、市場は急反落に直面し得る。投資家はすでに緩和を織り込み済みで、逆転すれば高リスク資産から資金が流出する恐れがある。

流動性供給と金利運営の均衡は難しく、インフレと金融安定の両立というFRBの課題が浮き彫りになる。

中国の過去最大の資金供給、世界の流動性を拡大

一方、中国人民銀行(PBOC)も国内銀行向けに過去最大の資金供給を実施し、需要の鈍化の中で成長を下支えした。PBOCは流動性を増やし、貸出の勢いを保ち、与信の引き締まりを防ぐ狙いだ。北京はデフレと弱体化した不動産部門に対処している。

今回の規模は、過去の危機対応に匹敵する。追加資金の供給で借入コストを下げ、与信拡大を促したい考えだ。

この種の刺激策は世界のマネー供給も拡大し、株式や暗号資産の資産インフレに寄与し得る。

Sponsored歴史的に、FRBとPBOCの同時流動性供給は、主要なビットコイン上昇に先行することが多い。2020年から2021年のブルランは、COVID-19後の積極的な金融緩和と並行して起きた。

暗号資産トレーダーは同様の展開を注視する。流動性が増えると、通貨価値の下落に備える代替資産を選好しやすくなるためだ。

マクロアナリストは現状を、ワシントンと北京の「流動性の綱引き」と形容する。FRBはインフレと金融安定の両立を図り、PBOCはさらなる債務膨張を招かずに成長を促そうとしている。その帰結がリスク選好を左右し、2025年の資産パフォーマンスの基調を定める。

ビットコインのマクロ見通しは持続的な流動性次第

ビットコインの価格は足元で安定し、狭いレンジにとどまる。市場は中銀の行動の影響を見極めている。

Sponsored Sponsored

先駆的な暗号資産であるビットコインは持ち合いの兆しを示す。Coinglassのデータは、建玉が10月の10万枚超から11月初めに9万枚近辺へ低下したことを示す。この減少はデリバティブトレーダーの警戒を示唆する。

取引は低調だが、世界の流動性が拡大し続ければ、環境はビットコインに追い風となり得る。米国のインフレ低下とマネー供給の拡大は、リスクテイクを後押しする。

多くの機関投資家は、マネー拡大で法定通貨の購買力に圧力がかかる局面で、ビットコインを価値保存手段とみなす。

ただし、ビットコインの上昇は中銀の決定に左右され得る。FRBがレポの縮小や予想外の利上げで流動性を早期に絞れば、ポジティブなモメンタムは急速に失われる可能性がある。

同様に、中国の刺激策が景気を回復できなければ、世界のリスクセンチメントは弱まり、投機的資産に逆風となる。

今後数週間で、中央銀行が流動性支援を続けるか、インフレ抑制を優先するかが判明する。ビットコインはその結果が、2026年に再び強いブルランか、もみ合い継続かを決める。