DeFi分野は拡大しており、リキッドステーキングとリステーキングのプロトコルがますます注目を集めています。これらの開発により、ユーザーは資産を複数回ステーキングして再利用することが可能になり、より高い利回りの可能性が広がります。しかし、これらのシステムが複雑になるにつれて、潜在的なシステムの脆弱性ももたらします。

EigenLayerのようなプロジェクトは、イールドマキシマイゼーションの限界を押し広げていますが、これらのリターンは持続可能でしょうか?これらのイノベーションがDeFiを永続的な成功に導いているのか、それとも次のリスクの波を生み出しているのかという疑問が残ります。

増大する影響力

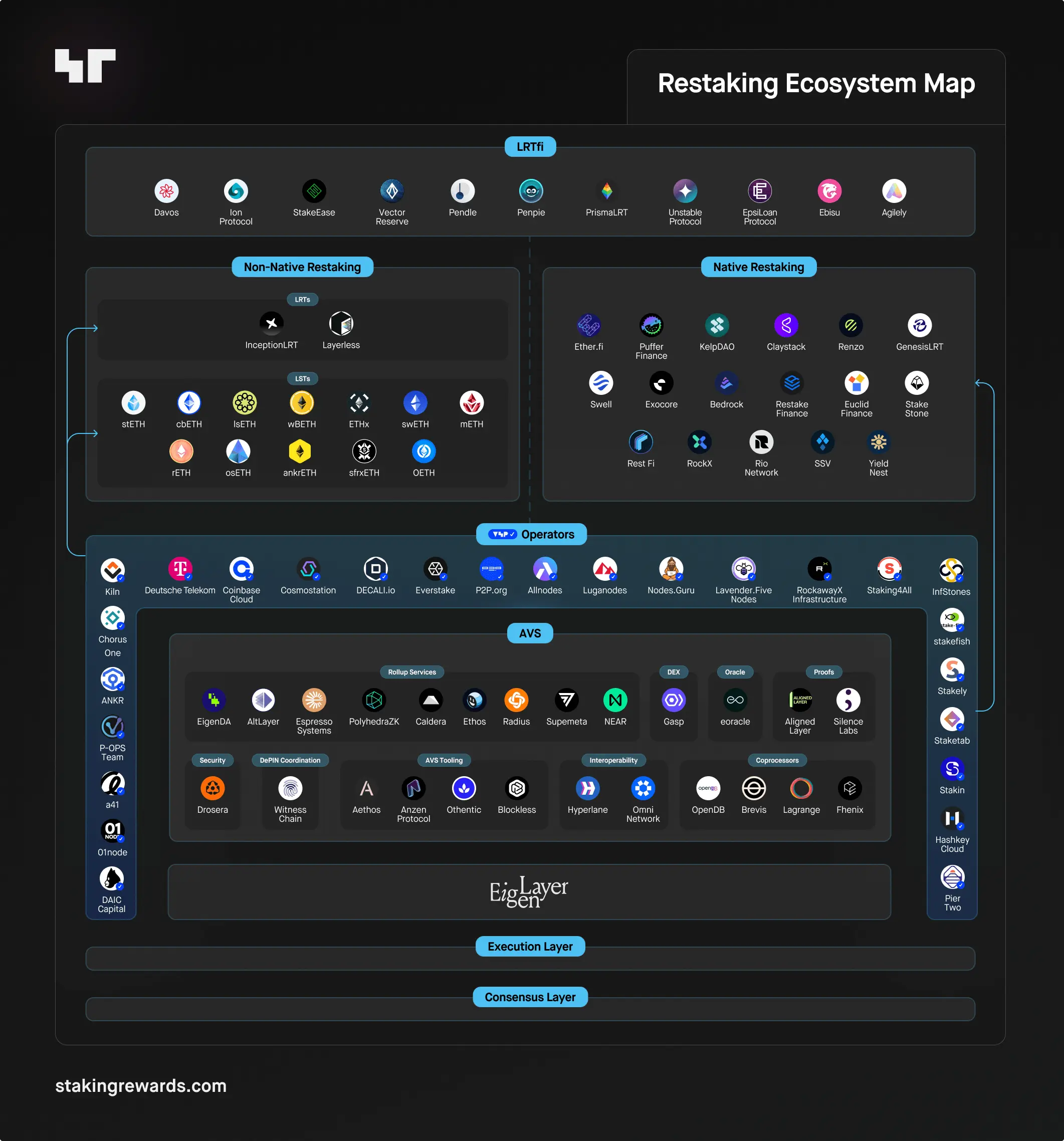

EigenLayerのようなプラットフォームが主導するリステーキングプロトコルは、分散型金融(DeFi)セクターの主要な力となっています。リステーキングとは、ユーザーがイーサリアムのリキッドステーキングトークン(LST)など、あるプロトコルでステーキングされた資産を、別のプラットフォームに再度ステーキングして追加の利回りを得るプロセスを指します。

このプロセスにより、大きな収益の可能性が解き放たれ、リステイキングの台頭が促進されました。2024年、リキッド・リステーキング・トークン(LRT)は、Total Value Locked(TVL)が4,900%という大幅な成長を遂げ、2024年初頭のわずか2億8,000万ドルから150億ドルを超えました。

「より高い利回りの推進は、特にビーコンチェーンにステーキングされるETHの総量が増加し、平均APY(年率利回り)が低下するにつれて、ステーキングを魅力的に保つための鍵です。これが、DeFiとリステーキングプロトコルが非常に好評を博している主な理由の1つです」と、SSVのCEO兼創設者であるAlon Muroch氏は述べています。Labsは、BeInCryptoの独占インタビューで次のように語っています。

関連記事:DeFi(分散型金融)の始め方

リステーキングプロトコルは、流動性を犠牲にすることなく、ステーキングした資産のリターンを最大化する機会をユーザーに提供します。しかし、リステーキングが拡大するにつれ、流動性やセキュリティリスクに対する懸念が浮上しています。

「リテイキングのレイヤーが増えるごとに、リスクとリターンの両方が増加するため、ユーザーはリスク許容度に基づいて選択する必要があります。これにより、潜在的な障害点が増える一方で、大幅に大きなリターンを得る機会も開かれます。最終的には、ユーザーは自分が快適である露出レベルを自由に決定できます」とMuroch氏は付け加えました。

リステーキングの約束と危険のバランス

ステーキングされた資産を再利用できることはイノベーションとして称賛されていますが、同時に新たなエクスポージャーの層ももたらします。要するに、リステーキングはステーキングされた資産を異なるプロトコル間で活用することであり、利回りの最適化には魅力的に聞こえるかもしれませんが、システム的な脆弱性を生み出します。

Muroch氏は、リスタッキングに関連するいくつかの主要な問題を特定しました。

- スマートコントラクトの脆弱性。 リステーキングメカニズムの複雑さは、これらのプロトコルを管理するスマートコントラクトのバグやエクスプロイトの可能性を高めます。契約が侵害された場合、ユーザーは資金を失う可能性があります。

- 複雑さと理解の欠如。 リステーキング戦略が複雑になるにつれ、ユーザーが自分が負っているリスクを十分に理解できなくなってしまうリスクがあります。一部のアクティブ検証済みサービス(AVS)は、AVSごとに異なる削減基準が多い/複雑であるため、他のサービスよりもリスクが高くなります。

- リスクの軽減。 バリデーターが悪意ある行為で有罪となった場合、再発行したETHの一部が切り捨てられる可能性があります。ノードオペレーターは、イーサリアムのベースレイヤーと追加のAVSの両方に対してスラッシング条件の対象となるため、このリスクはさらに大きくなります。

さらに、リステーキングの背後にある金融アーキテクチャは、DeFiを潜在的な流動性流出にさらしています。例えば、EigenLayerの現在のリステーキングシステムでは、ユーザーはリキッドステーキングトークン(LST)を複数回リステーキングすることができ、流動性の課題が増幅されています。これらのリスクは、ハッカーが6兆枚の偽のaBNBcトークンを鋳造し、さまざまなプロトコルでリキッドステーキングデリバティブの価格を暴落させたAnkrエクスプロイトで明らかになりました。

規制の枠組みが不明確であることが、リタッキングの複雑さを増しています。Muroch氏は、規制当局は、リスクと複雑さが加わるため、従来のステーキングとは異なると考え、リスタッキングに対して慎重なアプローチを取る可能性が高いと警告しています。これらのプロトコルが勢いを増すにつれて、投資家を保護し、金融エコシステムの安定性を確保するために、より厳しい規制を課す可能性があります。

オーバーリステーキングの脅威

最大のリステーキングプロトコルの1つであるEigenLayerは、2024年半ばまでに190億ドル以上のTVLを獲得しています。この目覚ましい拡大は、より高い利回りに対する市場の意欲を示していますが、これらのプロトコルの持続可能性について疑問を投げかけています。

EigenLayerの優位性は、イーサリアムの全体的なセキュリティにも独自の脅威をもたらします。これらのリステーキングプラットフォームは大量のステーキングETHを扱っているため、大きな障害が発生すると、イーサリアムのセキュリティモデルに直接影響を与える可能性があります。

イーサリアムの共同創設者であるヴィタリック・ブテリン氏を含む専門家は、リステーキングプロトコルが失敗した場合、被害を「元に戻す」ためにイーサリアムのハードフォークを求める声が上がり、その結果、ネットワークの分散型コンセンサスが脅かされる可能性があると懸念を表明しています。

原文記事を読む: EigenLayerエアドロップに参加する方法:ステップバイステップガイド

しかし、ムロクは状況の深刻さを軽視し、「理論的には悪いが、実際には全くありそうにない」と表現した。

「EigenLayerに大量のエーテルがロックされており、大規模なオペレーターが大規模なスラッシングイベントに見舞われた場合、スラッシングによるダメージが連鎖的に発生する可能性があります。最悪のシナリオでは、イーサリアムネットワークの拡張セキュリティが損なわれる可能性があります。しかし、イーサリアムのセキュリティが脅かされるには、スラッシュされたオペレーターが長期間問題を解決しない必要があります」と彼は説明しました。

また、重要な利点を強調し、リステーキングは潜在的な攻撃者にとって汚職のコストを増加させると指摘しました。このシフトにより、個々のプロトコルだけでなく、ステーキングされたすべての資産の合計に焦点を当てることで、セキュリティが強化されます。

イールド最適化の隠れた危険性

より高い利回りを追求するあまり、ステーカーはますます複雑な戦略を採用するようになり、これには財務リスクとテクニカルリスクの両方が含まれています。金融面では、リステーキングプロトコルは、ユーザーが複数のプラットフォームに資産をステーキングすることを奨励し、相互接続されたシステムにより多くの資本を拘束します。これは、1つのプロトコルの脆弱性がエコシステム全体に広範な結果をもたらす可能性があるため、システミックな財務リスクを引き起こします。

ムロック氏は、リステーキングはまだ比較的新しい概念であり、その長期的な影響を予測するのが難しいと警告しています。特に不安定な市場では、予期せぬ問題が発生する可能性があり、これらの戦略の将来に不確実性が加わります。

「ステーキング報酬が導入されたのはごく最近のことです。つまり、その長期的な影響を完全に理解するには時間がかかるでしょう。いつものように、「未知の未知数」が発生する可能性があります。将来、再評価された資産の価値が急激に下落した場合、再仮説と複雑な金融デリバティブへの過度の依存が流動性危機を引き起こす可能性があります」と彼は言いました。

これにより、ユーザーはポジションをまとめて清算する可能性が高く、市場のボラティリティが悪化します。このような場合、基礎となるプロトコルへの信頼がさらに損なわれ、DeFi空間に広範な不安定化を引き起こす可能性があります。

「現時点では、それは本当に憶測の域を出ません。DeFiの過去を振り返ると、できるだけ一生懸命に搾り取ろうとすると、悪い結果に終わる傾向があります」とMuroch氏は警告しています。

結局のところ、リステーキングプロトコルの成功は、利回りの最大化と、それがもたらす固有の財務的および技術的リスクの管理とのバランスをとる能力にかかっています。これらのシステムが成熟するにつれて、セクターは多様化し始めています。新しい競合他社は独自のリステーキングソリューションを立ち上げており、現在EigenLayerのようなプラットフォームに集中しているリスクを分散するのに役立つ可能性があります。

このシフトにより、1つの主要なプロトコルに関連するシステムの脆弱性が減少し、時間の経過とともにより安定した回復力のあるDeFiエコシステムにつながる可能性があります。

「興奮が薄れるにつれて、これらのプロトコルの持続可能性が試され、より安定した市場環境でその真の価値を評価する必要があります。この移行により、イノベーションが堅調なものなのか、それとも単なる投機的なトレンドなのかが明らかになる可能性があります」とMuroch氏は結論付けています。