リップルは、現実資産(RWA)を機関投資家規模でトークン化するための理想的なブロックチェーンとして、XRP Ledger(XRPL)を積極的に推進しています。リップルは、セキュリティ、スケーラビリティ、相互運用性を重視し、分散型金融(DeFi)やトークン化された資産管理のための信頼できるプラットフォームとしての地位を確立しています。

BeInCryptoとの最近の独占インタビューで、リップル社のソリューション&デリバリー担当シニアディレクターであるロス・エドワーズ氏は、XRPLが従来の金融とDeFiの橋渡しをするユニークな立場にある理由についての洞察を提供しています。

即時決済、安定性、低リスク:XRPLが金融機関に適している理由

機関投資家向け金融の変革におけるXRPLの役割について論じた際、Ross Edwards氏はその基本的な利点について明確に述べました。彼は、 RWAのトークン化を検討している機関にとってブロックチェーンを際立たせる独自の利点を指摘しました。

Edwards氏にとって、XRPLの成功の鍵はその設計にあります。例えば、XRPLの取引速度は、最小限のコストでわずか3秒から5秒で決済され、従来の金融システムにありがちな高コストと遅延に対処していることを強調しました。

「XRP Ledgerは、取引のリスクプロファイルを大きく変えることができる透明性と監査性とともに、価値の即時決済を可能にします」と彼は説明します。

関連記事:現物資産(RWA)トークン化とは?

彼はまた、XRPLが強力なガバナンスメカニズムを採用していることを詳しく説明しました。これにより、コミュニティは、金融機関のニーズを含め、そのニーズを満たすための修正を導入できます。

さらに、スマートコントラクトのカスタム作成、デプロイ、管理、および関連する監査の必要性も排除されます。これらの機能は、金融機関にとって重要なリスクを最終的に軽減します。

「これは、オンチェーンで価値と資産を創造し、それらを安全に保持し、それらの資産を取引および転送するために構築されました。つまり、このためにネイティブに構築されているのです。XRP Ledgerは実績のあるテクノロジーです。11年から12年続いています。非常に安定しています。[…]XRP LedgerのAPIを呼び出すだけで、これらのユースケースが可能になります」とEdwards氏は主張します。

さらに、Automated Market Maker(AMM)は、XRPLにおけるRippleの中核的なイノベーションの1つです。この機能は、プロトコルに直接統合されているため、金融機関は信頼性の低い可能性のあるサードパーティのスマートコントラクトを必要とせずに、DeFiに安全に関与することができます。

XRPLのAMMを際立たせているのは、プロトコル全体の流動性を集約する能力です。リップル社の流動性戦略は、機関投資家のニーズを満たすために特別に設計されています。

AMMをXRPLの分散型取引所(DEX)に組み込むことで、機関投資家がDeFiに参加するプロセスが簡素化されます。このようなメカニズムにより、大規模な運用に対するセキュリティと効率性の両方が確保されます。

XRPLのAMMは、プロトコル全体から流動性を統合することもできます。このシステムにより、機関投資家は実質的な流動性プールにアクセスでき、最も有利な価格で取引を実行することができます。さらに、大規模な取引を行う機関にとって大きな懸念事項であるスリッページを効果的に最小限に抑え、取引目的での継続的な流動性を保証します。

さらに、Multi-Purpose Token(MPT)規格の導入により、機関投資家はさまざまな資産クラスを表す複雑なトークン構造を作成できるようになります。第3四半期にリリースされる予定のMPTは、XRPL上の多様な資産ポートフォリオのトークン化と管理を検討している機関に、より大きな柔軟性を提供します。

また、リップル社は、米ドルにペッグされた完全裏付けのステーブルコインである リップルUSD(RLUSD)のローンチにより、機関投資家向けDeFiでのXRPLの使用を拡大することを検討しています。エドワーズ氏は、このステーブルコインを、XRPLを使用する機関の流動性と国境を越えた取引を改善するための重要な一歩と見なしています。

「現実世界の資産トークン化の分野で働くつもりなら、ステーブルコインは必需品です。暗号の世界だけでなく、金融の世界でも重要性はますます高まっていくでしょう。だからこそ、リップル社は、リップル米ドルを発行することで、既存のステーブルコインが増えると考えています。それらは特定の機関や特定のユースケースに適しており、トークン化の全体的な成長を促進したり、継続したりするのに本当に役立ちます」と彼は述べています。

DIDと戦略的パートナーシップを活用して、トークン化された資産の影響力を拡大

強固なインフラストラクチャとテクノロジーに加えて、セキュリティとコンプライアンスは、特にトークン化された資産において、機関にとって最優先事項です。BeInCryptoとの以前の会話で、RippleXのシニアバイスプレジデントであるRippleのMarkus Infanger氏は、XRPLが分散型識別子(DID)を活用してこれらの懸念に効果的に対処する方法を強調しました。

DIDを統合することで、XRPLは金融機関がユーザーIDを安全かつ検証可能な方法で管理することを可能にし、Know Your Client(KYC)およびAnti-Money Laundering(AML)基準への準拠を促進します。この統合により、KYC/AMLプロセスを合理化することで、不正な取引のリスクを最小限に抑えることができます。その結果、トークン化された資産取引のセキュリティと規制の遵守の両方が強化されます。

「これらの機能と、ネイティブのLending ProtocolやOraclesなど、XRPLで機関投資家のDeFiをサポートするために提案された他の機能の組み合わせにより、トークン化された現実世界の資産をオンチェーンの金融インフラストラクチャに統合することが容易になります。最終的に、DeFiは、取引、担保、投資、借入などの行動に新たな金融レールを提供します。現実世界の資産をオンチェーンに持ち込み、これらのレールにさらすことで新たな機会が開かれます。これが現実世界の資産をトークン化することの真の価値です」とInfanger氏は詳しく説明しました。

機関投資家向け金融におけるXRPLの利用の増加は、主要な業界プレーヤーとのパートナーシップを通じて際立っています。たとえば、 RippleとOpenEdenのパートナーシップ により、XRPLにトークン化された米国財務省短期証券(T-bills)が導入されました。

同様に、リップルは、英国初の規制対象デジタル資産取引所、ブローカー、カストディアンであるArchaxと提携しています。Archaxは、来年中に数億ドルのトークン化されたRWAをXRPLに持ち込む予定です。

トークン化における短期的な利益と長期的な成長のバランス

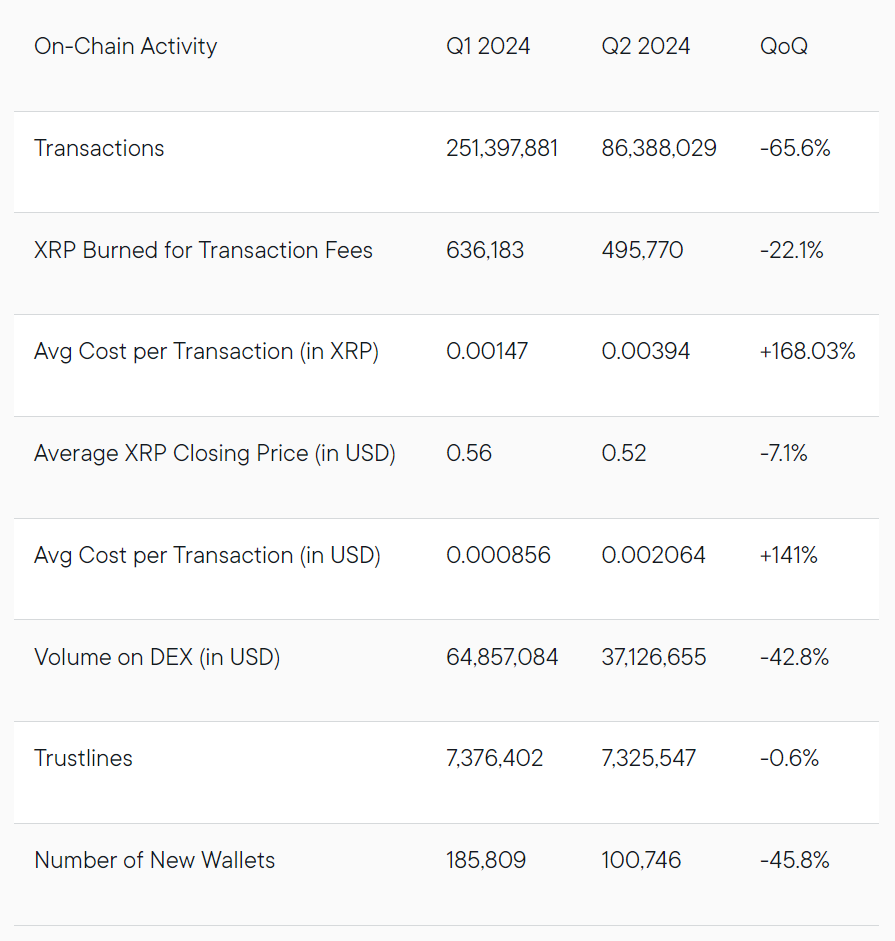

XRP Ledgerは機関投資家向けの採用のための強固な基盤を持っているにもかかわらず、特にオンチェーン活動においていくつかの課題に直面しています。最近のレポートによると、2024年の第2四半期に、XRPLの取引数は第1四半期と比較して65%以上減少したことが明らかになりました。この減少は、取引量とDEX全体のエンゲージメントにも見られ、取引量は43%近く減少しました。

XRPLの平均取引コストも大幅に増加しました。第2四半期には、取引コストは第1四半期に比べて2倍以上に増加し、168%上昇し、活動の減少に寄与する可能性があります。さらに、ネットワーク上に作成される新しいウォレットの数が減り、ウォレットの成長率は45.8%減少しました。

さらに、Edwards氏は、トークン化の課題はXRPL自体を超えていると述べました。彼は、トークン化の最大の課題の1つは、その長期的な性質であることを認めています。彼によると、これには忍耐と段階的なエコシステムの構築が必要です。

「トークン化は、すぐにできるものではありません。それは、資産を取得し、コードの一部を書き、それをどこかに保存するという誰かの決定や能力に依存するものではありません。これは実際には非常に単純なプロセスです。エコシステムを構築し、これらのバリューチェーンを結びつけることが大切です」と彼は述べています。

エドワーズ氏は、金融機関は即時かつ具体的なリターンを必要としていることを強調しました。つまり、トークン化プロセスの各ステップでは、短期的な価値を提供しながら、長期的な成長の基盤を築く必要があります。

また、この要件は、リップル社とより広範な業界が慎重に舵取りしなければならない微妙なバランスを取る行為であると指摘しました。さらに、エドワーズ氏は、トークン化エコシステムの成功には金融機関の参加が重要であるため、金融機関がこのバランスを正しく取るために重要な役割を果たす必要があると強調しました。

関連記事: 現実資産(RWA)関連の暗号資産への投資の仕方

しかし、短期的には、需要の増加とトークン化の背後にある推進要因を理解することが不可欠になるとEdwards氏は考えています。トークン化された資産の利用が拡大するにつれて、つまり単なる購入と保有を超えて、より広範なユースケースに移行するにつれて、市場は急速に拡大し始めます。

「それが実現し、ロックが解除されれば、これらのトークン化された資産が単に購入して保持するのではなく、より多くの利用が行われるようになると、この領域が大幅に増加し始めるのを見るでしょう。そして、それは金融システムの将来にとって重要になるでしょう」と彼は結論付けました。