暗号資産ETFの登場により投資環境は一変した。投資家は従来の証券口座や税制優遇口座で暗号資産を保有できるようになった。長期リターンの可能性を踏まえれば、投資家と市場双方に利点がある。

ただ価格変動の大きさは依然課題だ。先週、ビットコインでは190億ドルのレバレッジ損失が発生した。この規模は2020年3月のコロナショック時を上回る。2022年末のFTX破綻時をも超える水準である。暗号資産市場の不安定さを改めて浮き彫りにした格好だ。

暗号資産ETFは高収益の可能性低いか

伝統的な資産の投資家は、暗号資産の上昇の可能性を好むが、下落の変動性は耐え難い。

彼らは、上昇の可能性が低くても、極端な変動を抑える製品を求めている。

現在、新しい波のETFが登場している。これらは手数料が高いが、より積極的な運用を行っている。

単に買ってHODLするだけでは満足せず、暗号資産の高い変動性を利用するために異なる戦略を採用している。

より慎重な投資家にとって、暗号資産収入ETFは魅力的な投資機会かもしれない。しかし、何事にも注意が必要である。

いくつかの収入ETFの内部を覗くと、暗号資産特化型ETFや暗号資産株のバスケットのいずれであっても、総リターンはあまり良くない。

暗号資産インカムETFの利点と欠点

理論上、暗号資産収入ETFは投資家に暗号資産のほとんどの上昇を提供しつつ、収入も得られる。

しかし、そこにはいくつかの落とし穴がある。最も重要なのは、これらのETFが暗号資産そのものではなく、暗号資産先物を使用していることだ。

暗号資産先物を管理することで、収入を生み出すことが可能になる。長期の先物を購入し、短期の先物を売却することで、価格変動から収入を得ることができる。

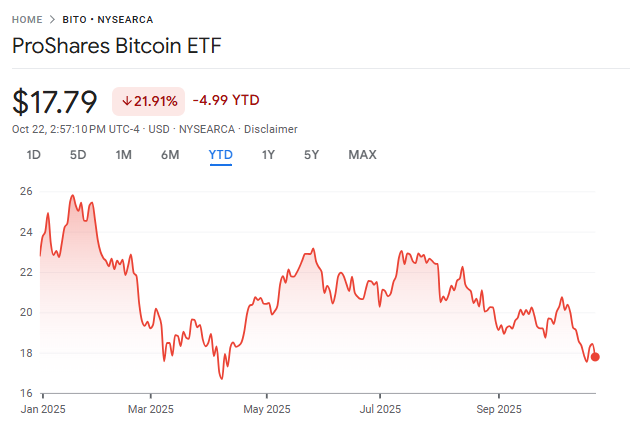

一部の収入リターンは、少なくともブル市場では良好に見える。例えば、プロシェアーズのビットコインETF(BITO)は、年率50%以上の配当利回りを誇る。

しかし、投資家は総リターンを確認する必要がある。BITOの株価は年初来で約20%下落している。

ビットコインの基礎資産が20%以上上昇している中、BITOはそれに対してわずかな利益しか生んでいない。BITOの株を売却しなければならない人は、受け取った配当金に対して税金を支払わなければならないにもかかわらず、資本損失を経験することになる。

さらに、投資家は0.95%の管理手数料を支払っている。

なぜ乖離が生じるのか

先物を使用することで、ETFは時間プレミアムが減少する資産を効果的に購入する。ブル市場ではその影響は軽微だが、横ばい市場や暗号資産の冬では損失が厳しい。

それにレバレッジを組み合わせると、結果は非常に悪化する可能性がある。

ディファイアンスのレバレッジド・ロング・インカムイーサリアムETF(ETHI)は10月初めに開始された。

イーサリアムの日次パフォーマンスの150-200%を返すよう設計され、クレジットスプレッドを使用して収入を生成するこのETFの株価は、取引開始から数週間で30%下落した。

10月10日の清算の惨事が直接の原因だ。しかし、このETFの構造上、時間とともに資金が流出する可能性が高い。

現在、暗号資産収入ETFは、ホットなブル市場でのみ投資家に利益をもたらすように設定されており、暗号資産の冬や横ばい市場ではそうではない。

しかし、暗号資産業界は今や単なる暗号資産そのもの以上の存在である。結局のところ、すべてにETFが存在し、暗号資産株ETFが登場するのも驚くことではない。

暗号資産株ETFのリターンにも注意

暗号資産関連株を追跡するETFが今年から登場し始めた。

理論上、これらは単一の暗号資産収入ETFと比較して、投資家にとってより魅力的かもしれない。なぜなら、ある程度の分散を提供するからだ。2つの例を見てみよう。

年初に、REXクリプト・エクイティプレミアム・インカムETF(CEPI)が開始された。

月次配当を誇るこのETFは、マイニング企業、ビットコイン財務会社マイクロストラテジー、さらにはクレジットカード大手ビザなど、いくつかの暗号資産関連企業の株を保有している。

株価は上昇市場での開始以来変動しており、良くない。しかし、支払われた配当は年初来で20%を超え、総リターンはプラスである。

今年開始されたもう1つのETF、長ったらしい名前のYieldMaxクリプト・インダストリー・ポートフォリオ・オプション・インカムETF(LFGY)は、年率19.9%の配当を報告している。

しかし、コインベースやIBIT、MARAホールディングスなど、今年の株式市場で成功を収めた銘柄を保有するこのETFは、設立以来約25%下落している。

運用資産が2億ドル未満であることから、このETFが投資家を引き付けていないことは明らかだ。そして、運用初年度のこのリターンを見れば、その理由も理解できる。

賢くボラティリティを管理

暗号資産の主流化が進む中、10月10日のアルトコインの大暴落は痛烈な教訓となった。

暗号資産はボラティリティが高い。そして、暗号資産が普及し、伝統的な金融と統合されるにつれてそのボラティリティは低下するはずだが、依然として大きな変動にさらされている。

暗号資産の世界に参入しようとする投資家は、30-50%の下落、あるいはそれ以上の下落を耐えたくない。彼らは上昇のボラティリティを望んでいるが、大幅な下落を耐えるリスクを減らすためなら、いくらかの利益を諦めることもいとわないかもしれない。

しかし現時点では、暗号資産収入ETFは収入を提供するという名前にふさわしいが、その価値を維持することには失敗している。これは長期的には問題だ。

新しい暗号資産ETFが次々と登場する中、この分野での競争がリターンを改善する方法を促進するはずだ。

暗号資産愛好家にとって、ETFは実際の資産を所有する理由を変えるものではない。

暗号資産へのエクスポージャーを求める投資家にとって、基礎となる暗号資産を保有するスポットETFが依然として最良の選択肢のようだ。