イーサリアムの時価総額は現在、ビットコインの4分の1にとどまる。しかし機関投資家向け最新調査では、イーサリアムが近く総時価総額でビットコインを上回る可能性が示された。アナリストらは財務会社やETF(上場投資信託)が需要サイクルを牽引すると分析。次の1~2つの市場サイクル内でイーサリアムが主要デジタル資産に躍進するとみている。

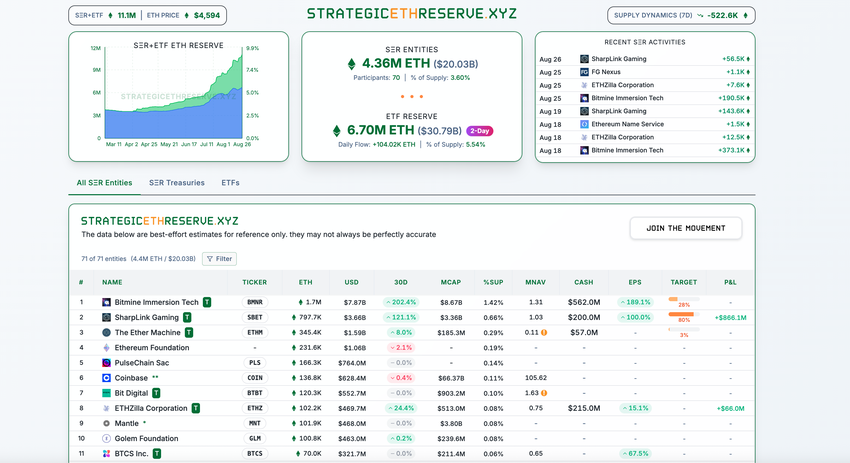

暗号資産調査会社LDキャピタルのトレンドリサーチ部門は、財務会社とETFが約200億ドル相当のイーサリアムを保有すると推計した。これは総供給量の3.39%に相当する。ビットコインの静的な供給モデルとは対照的に、機関投資家はイーサリアムを大規模購入するだけでなく利回り獲得手段としても活用している。

財務企業のイーサリアム需要が供給動向を上回る

ステーキング供給と機関投資家需要のバランスが現在のイーサリアム軌道を決定付けている。

Sponsored2025年5月のペクトラアップグレード以降、ネットワークは1日のアンステーキングを57,600ETHに制限している。この予測可能なフローはすでに機関投資家の流入によって上回られている。

ビットマインは7月以降、150万ETH以上を蓄積し、56億ドル以上を費やしている。シャープリンクは6月以降、約74万ETHを追加している。

両社は保有量を拡大し続けており、ビットマインは供給量の最大5%の所有を目指している。トレンドリサーチは、この買いが市場のダイナミクスを再構築し、マイクロストラテジーのビットコインにおける役割に似ていると述べている。

イーサリアムの利回りとETFの流れ

イーサリアムは構造的な利点を提供する。ビットコインとは異なり、ETHの保有はステーキングや流動性提供を通じて利回りを生む。ステーキングのリターンは年間1.5%から2.15%である。

分散型金融(DeFi)での流動性提供は、利回りを約5%に引き上げることができる。この収入源により、財務会社は割引キャッシュフローモデルを通じて高い評価を正当化できる。トレンドリサーチはこの効果を「キャッシュフロープレミアム」と呼んでいる。

ETFの流れがこの傾向を強化している。5月中旬から8月中旬まで、イーサリアムETFは14週連続で純流入を記録し、192億ドルを追加した。

ブラックロックのETHAは供給量の2.93%をリードしている。トレンドリサーチは、イーサリアムETFがビットコインETFの1790億ドル規模にまだ及ばないため、成長の余地が大きいと指摘している。

Sponsored SponsoredBeInCryptoは、ファンドストラットのトム・リーがイーサリアムが近いうちに5500ドルに達し、年末までに1万ドルから1万2000ドルに上昇する可能性があると予測していると報じた。同氏は財務の蓄積と取引所の残高減少を見通しの理由として挙げており、これはトレンドリサーチの機関投資家の需要が供給を圧倒するという仮説を反映している。

トレンドリサーチはまた、イーサリアムに対する機関投資家の需要がアンステーキング供給をはるかに上回っていることを指摘しており、これはビットコインの相対的な地位を弱める要因となり得る。

イーサリアムがビットコインを超える理由

トレンドリサーチは、イーサリアムが今後のサイクルでビットコインを上回る可能性があるいくつかの構造的理由を挙げている。最初の理由は供給と需要である。

1日のアンステーキングは57,600ETHに制限されている一方で、財務会社やETFはそれ以上を購入しており、ビットコインが匹敵できない持続的な純需要を生み出している。

国債、ETF、クジラ

第二に、財務会社やファンドがETHを準備金として蓄積している。ビットコインとは異なり、イーサリアムはステーキングやDeFi流動性を通じて利回りを生むため、希少な商品だけでなくキャッシュフロー資産となっている。

Sponsoredまた、ETFの流れは引き続きイーサリアムを支持している。イーサリアムETFは14週連続で192億ドルの流入を記録している。対照的に、ビットコインETFは流出を見ている。ブラックロックのETHAだけで供給量の約3%を保有している。

さらに、オンチェーンデータはクジラがBTCからETHに移行していることを示している。イーサリアムの先物取引量のシェアは5月の35%から8月には68%に上昇した。一部の大口保有者は数十万ETHをステーキングし、イーサリアム財団の残高を上回っている。

テクニカル指標が短期的な試練を示唆

長期的なケースが強まる一方で、ETHは短期的なボラティリティに直面している。マトリクスポートのマーカス・ティーレンは、ETHが4355ドルから4958ドルの間で取引されると予想しており、7月のラリー以降、勢いが鈍化していると警告している。

「テクニカルを尊重することが、利益を得るか失うかの違いになるかもしれない」とティーレン氏は述べた。

チャートによると、イーサリアムは最近、21日移動平均線から反発した。この水準は8月初旬と中旬に押し目買いを引き寄せた。しかし、勢いの衰えにより、4355ドルを下回る再テストのリスクが高まっている。

Sponsored Sponsored市場の方向性は、財務会社やETFが積極的に買い続けるかどうかにかかっている可能性がある。

BeInCryptoは、イーサリアムが最近、7月以来最大の取引所流出の一つを記録し、テイカーバイ・セル比率が一時的に1を超えたと報じた。

ブラックロックを含む機関投資家は、ビットコインからイーサリアムに約8億9200万ドルを移動し、強気な構図を強化した。

イーサリアムの先物取引量のシェアは、5月の35%から8月には68%に上昇し、ビットコインのシェアは急落した。オンチェーン活動では、クジラがビットコインを売り、イーサリアムを買っていることが示されている。

あるケースでは、大口保有者が26万9485ETHをステーキングし、イーサリアム財団の保有量を上回った。

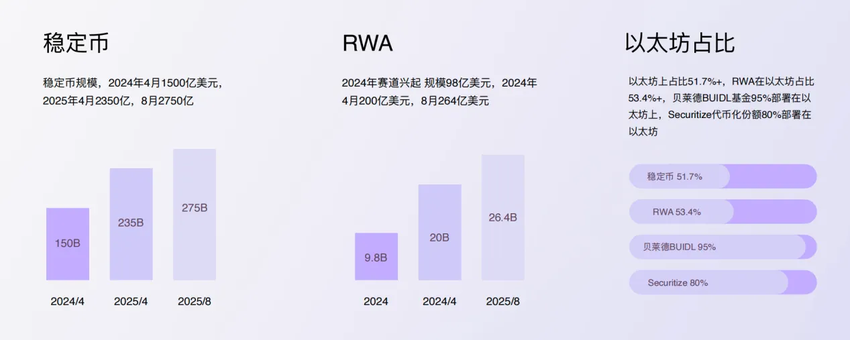

このローテーションは、投資家心理の変化も示している。ビットコインは依然として「デジタルゴールド」と見なされているが、イーサリアムはステーブルコイン、トークン化資産、DeFiの金融インフラとしての認識を高めている。

最近の米国GENIUSステーブルコイン法案の可決は、この変化を反映している。ステーブルコインと現実資産の活動の半分以上がイーサリアム上で行われており、政策と技術的なサポートから恩恵を受けている。

マクロ経済の状況もイーサリアムに有利に働いている。連邦準備制度理事会のジェローム・パウエル議長は、ジャクソンホールシンポジウムで、9月に利下げが予想されると示唆した。過去のサイクルでは、緩和的な政策がビットコインよりもイーサリアムのパフォーマンスをしばしば後押ししてきた。

トレンドリサーチは、楽観的なシナリオではイーサリアムの時価総額が3兆ドルを超え、ビットコインの現在の評価額を上回る可能性があると見積もっている。