暗号資産の世界は爆発的なラリーで知られている。2024年10月には、総市場価値が約2.7兆ドルから3.8兆ドルにわずか2か月で急上昇した。2024年初頭にも同様の現象が起こり、2月には総暗号資産市場価値が1.7兆ドルから3月中旬には2.85兆ドルに跳ね上がった。

今日の状況は異なる。2025年6月以降、市場は3.5兆ドルから3.94兆ドルにしか動いていない。市場は依然として上昇傾向にある(専門家の見解による)が、ラリーは停滞し続けている。理由の一つは、成長を支配する借入が行われているDeFiの中に隠れているかもしれない。詳細は以下を参照。

借入の成長とステーブルコインの支配

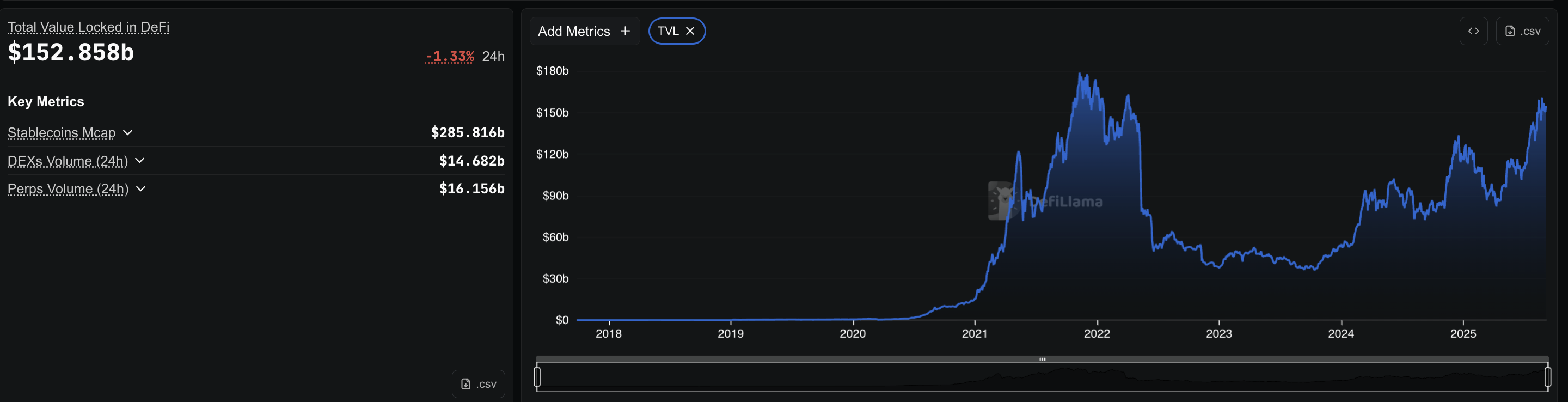

本稿執筆時点で、DeFiの総ロック価値(TVL)は約1520億ドルで、プロトコル全体で約490億ドルが借りられている。40%の利用率を仮定すると、貸出プールは490億ドルの借入を支えるために約1230億ドルの預金が必要となる。これは1530億ドルの総TVLの約81%に相当するが、これはあくまで推定値である。

TVLには他の多くの資産(ステーキング、LP、ブリッジバランス)が含まれるため、80%という数字は貸出の規模を示す大まかな指標であり、正確な割合ではない。

Sponsored

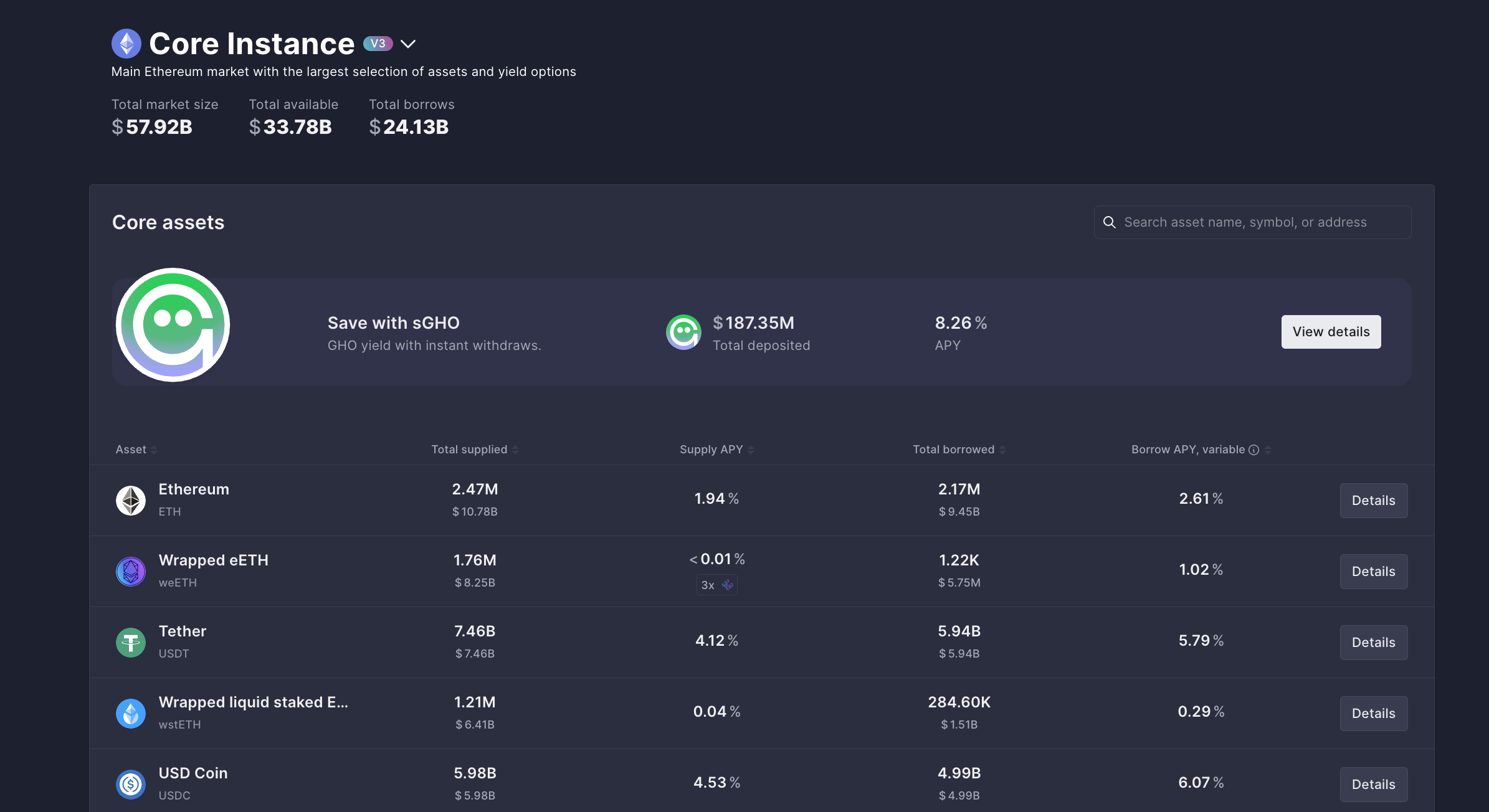

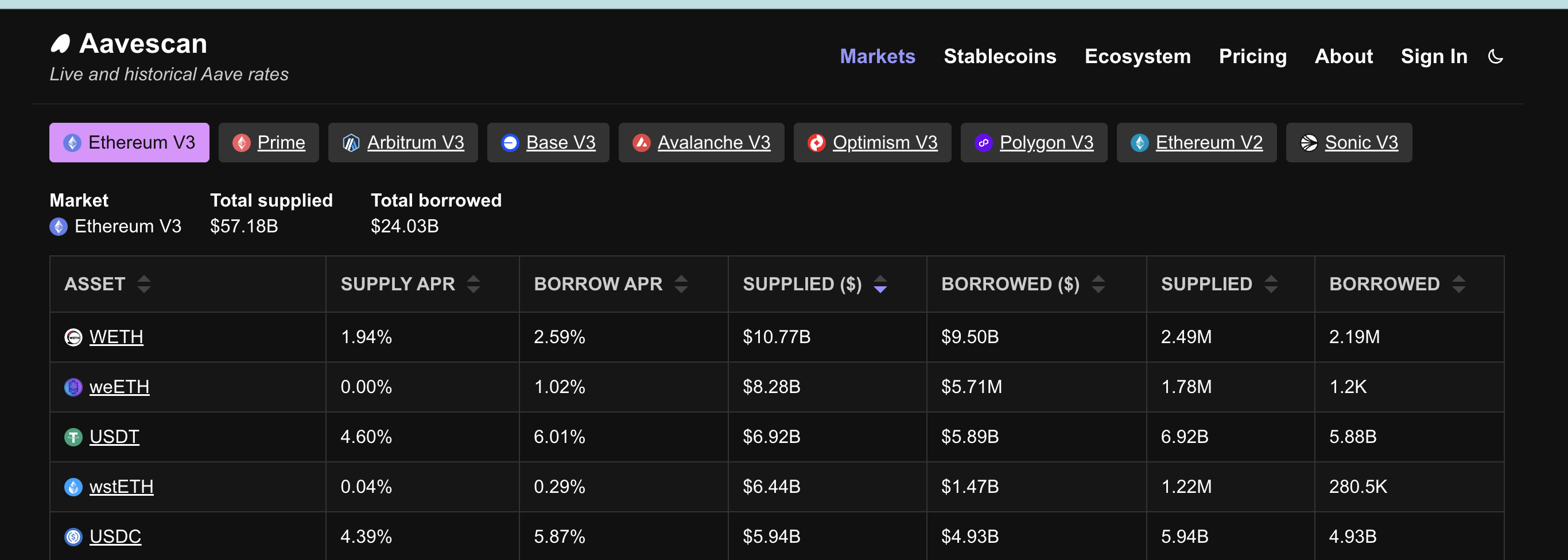

利用率とは、貸出プールに供給された資金のうち、実際に借りられている割合を指す。例えば、Aaveに570億ドルが預けられ、240億ドルが借りられている場合、利用率は約40%である。

Aaveはこのセクターをリードしており、イーサリアム上だけで約240億ドルの未払い債務を抱えている。これは、同プールから既に借りられた総額を意味する。

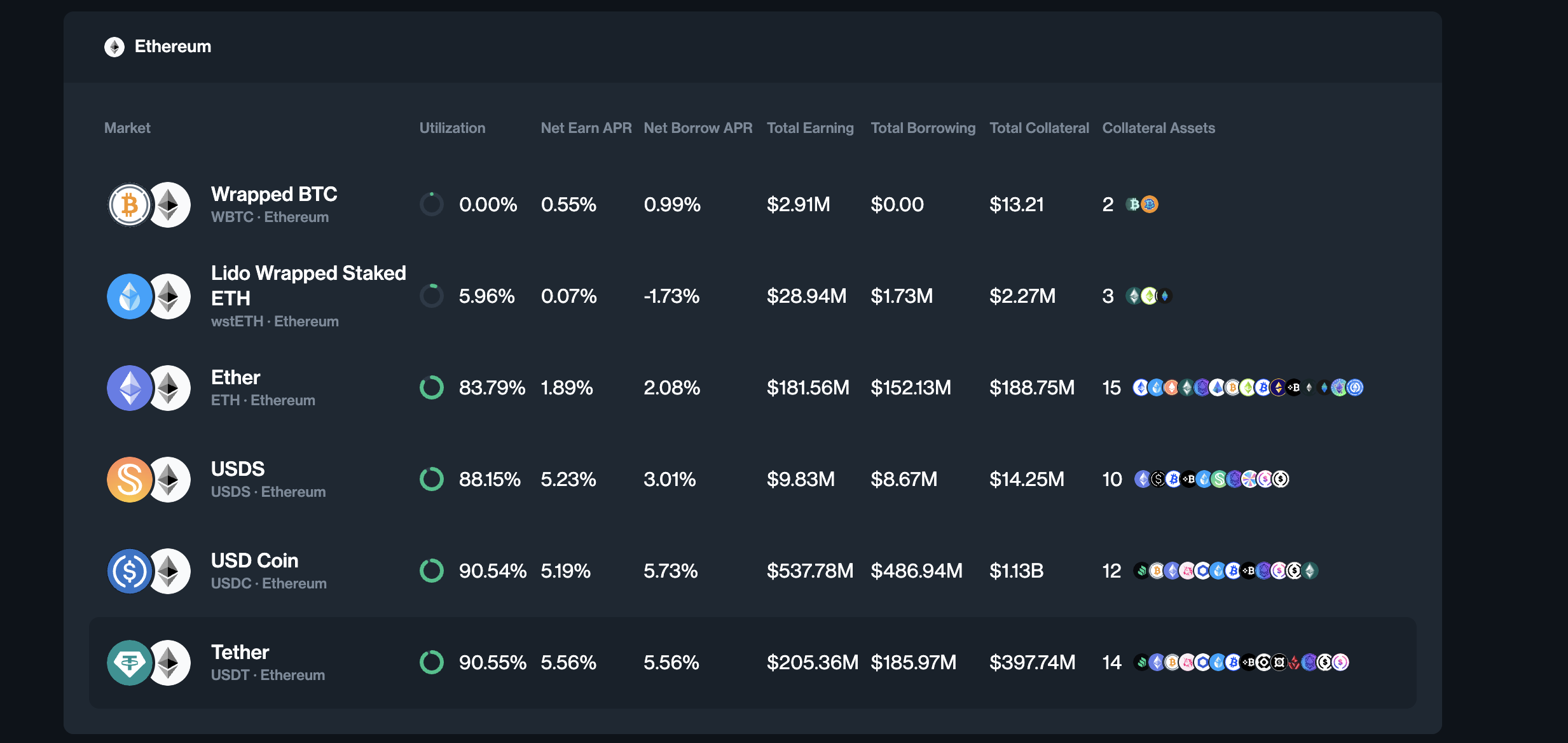

コンパウンドは約9億8600万ドルを追加する。ステーブルコインがこの借入を支配している。Aaveでは、USDTが59億4000万ドル、USDCが49億9000万ドル借りられている。コンパウンドでも同様のパターンが見られ、USDCが約5億ドル、USDTが1億9000万ドルである。

トークンのテクニカル分析と市場の最新情報: さらに詳細なインサイトをご希望の場合は、編集者ハルシュ・ノタリヤが毎日お届けするニュースレターにご登録ください。

このステーブルコインへの依存は重要である。トレーダーはETHや変動の激しいコインを借りて保有することはない。

彼らはドルを借りる。そして、どんなローンと同様に、借りたドルは放置されない。人々が家や車を買うためにローンを組むように、トレーダーはステーブルコインを借りて他の場所に移動させる。多くの場合、取引所での取引のためである。しかし、どのような取引か!

Sponsored Sponsoredステーブルコインの取引所流入:現物取引とデリバティブ

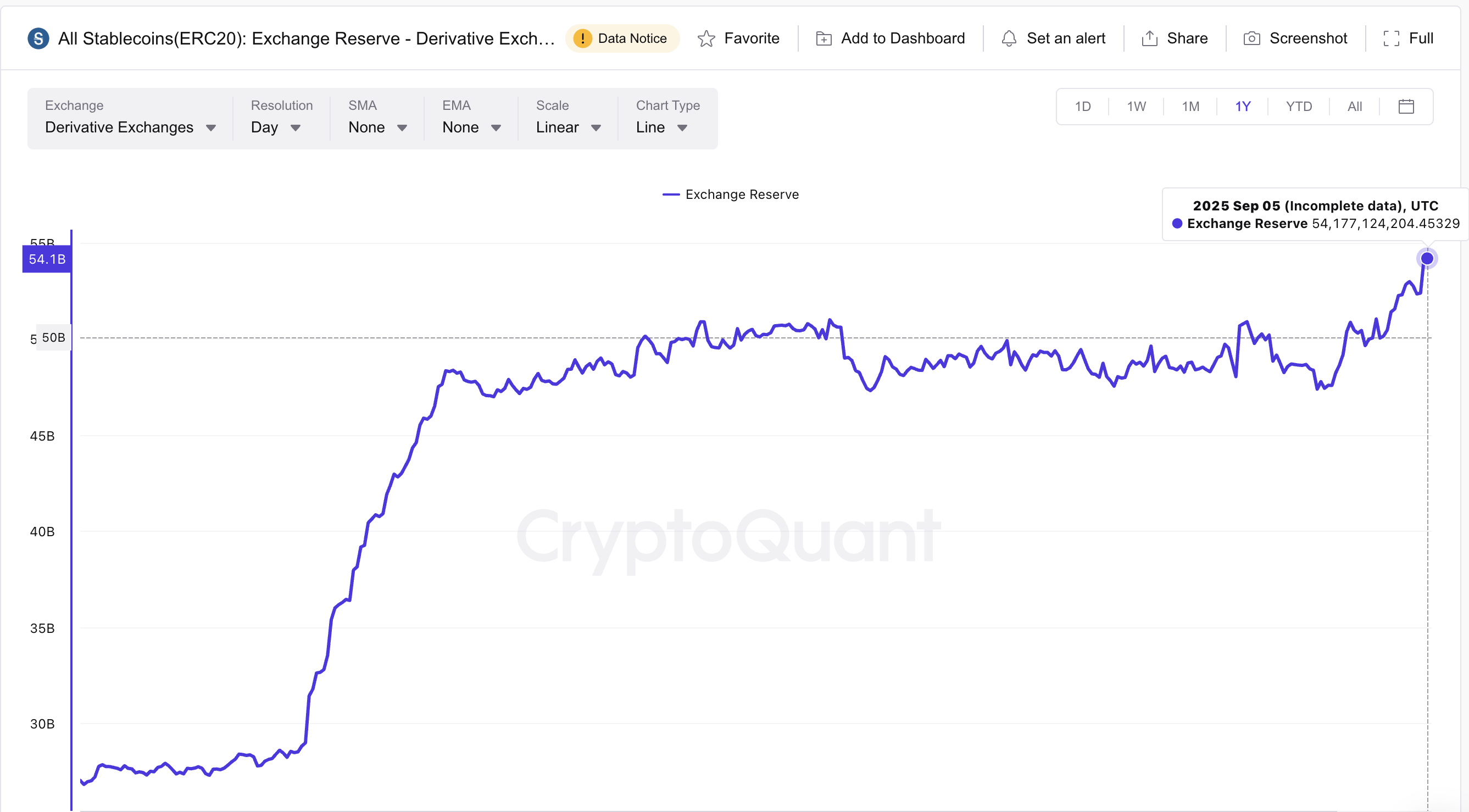

ステーブルコインの準備金は資金の行き先を示している。現物取引所は現在、約45億ドルのステーブルコインを保有しており、1年前の12億ドルから増加している。対照的に、デリバティブ取引所は同期間に262億ドルから541億ドルに急増した。

デリバティブ取引所 — 主要取引所のデリバティブ部門 — は約541億ドルのステーブルコインを保有している。

このツイートは、大手取引所がいかに大量のステーブルコイン流動性を持っているかを示しており、特にデリバティブの分野で顕著である。

分割は明確である。ほとんどの借り入れたステーブルコインは、ビットコインやイーサリアムの1対1の現物購入には使われていない。それらはデリバティブプラットフォームに送られ、借りた1ドルが証拠金として機能し、10倍、25倍、さらには50倍にまで増やされる。この変化は、トレーダーが単純な現物購入よりもレバレッジをかけた賭けを好むことを示している。

取引所での先物取引量がそれを裏付けている。

Sponsoredレバレッジが脆弱なポジションを構築

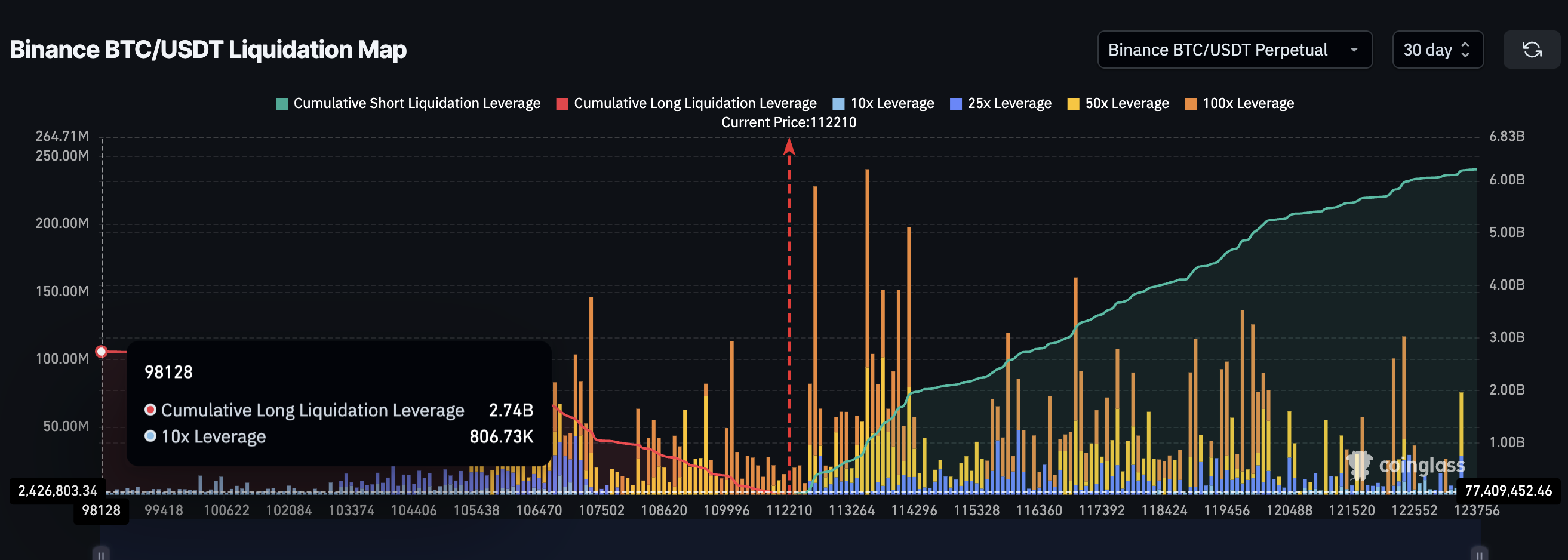

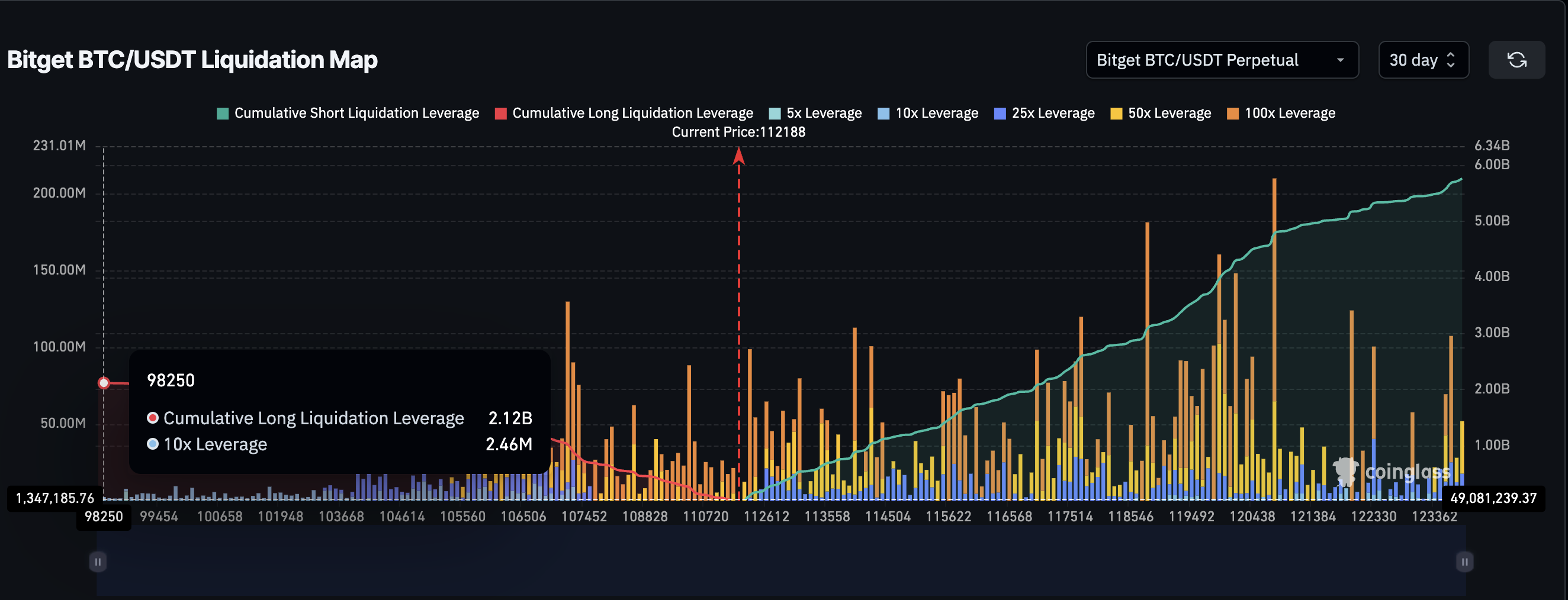

清算マップは、レバレッジ取引が暗号資産の上昇をどれほど脆弱にするかを明らかにしている。バイナンスでは、ビットコイン/USDTの永久契約(期限のない先物契約)で約622億ドルのショートポジションと274億ドルのロングポジションが示されている。ビットゲットでは、ビットコインペアがさらに571億ドルのショートと209億ドルのロングを追加している。これら2つの取引所と1つの取引ペアで、合計約1700億ドルのオープンポジションがある。

現在、ショートポジションが重くなっているのは、市場が横ばいで推移しているためである。しかし、上昇時には動向が逆転する。トレーダーはロングポジションを増やし、上昇を狙う。

これらのロングポジションが同じ価格帯に集中すると、わずか2〜3%の下落でもそれらを一掃する可能性がある。これにより強制清算の連鎖が引き起こされ、強いはずの暗号資産の上昇が急激な反転に変わる。

なぜ逆にショートの清算が同じように上昇を促さないのか疑問に思うかもしれない。その違いは、トレーダーがショートポジションをどのように利用するかにある。

多くのショートポジションは、単なる弱気の賭けではなく、他の戦略の一部である。トレーダーは資金調達プレミアムを稼いだり、ショートが他のポジションをヘッジするデルタニュートラルなセットアップを行ったりする。これらのショートが消えると、急激なスパイクを引き起こすことがあるが、持続することはまれである。ロングの清算が市場から買い手を取り除くのとは異なり、ショートの清算は持続的な上昇を築くことなくすぐに消えてしまう。

Sponsored Sponsoredこの規模のエクスポージャーは、レバレッジなしでは不可能である。デリバティブ取引所のステーブルコインの総準備金は約540億ドルに近い。すべての取引がレバレッジなしの1対1で行われていた場合、先ほど述べた2つのペアだけでその3分の1を占めることはできない。これがレバレッジがどれほど支配的になっているかを示している。

この市場の規模は、取引量を見るとより明確になる。2025年8月、バイナンスの先物取引量は年間最高の2兆6200億ドルに達した。この月間合計は今年最大であり、先物と永久契約が現物取引を圧倒し、これらのレバレッジポジションの規模を支えていることを示している。

借入コストがトレーダーをレバレッジへと誘導

最後の要素はコストである。ステーブルコインを借りるには利息がかかる。Aaveでは、USDTの借入APRは約6%である。

トレーダーが1000ドルを借りると、週に約1.15ドルを支払う。10倍のレバレッジをかけると、わずか0.011%の価格変動で利息コストをカバーできる。

ハードルが低いため、トレーダーはしばしば高いレバレッジに向かう。小さな動きでコストをカバーし、大きな動きで大きな利益を得る。しかし、ポジションを長く保持するほどコストは上昇する。

これにより、迅速に退出する圧力が生まれ、上昇が続かずに消えてしまうサイクルが生まれる。また、清算のリスクも残る。例えば、10倍のレバレッジでは10%の下落でトレーダーがほぼ清算されるが、これは暗号資産では珍しくない。したがって、DeFi主導のロング清算が上昇を停滞させる可能性があるが、そのような清算の可能性も高く、暗号資産の変動性のためである。

暗号資産の上昇は消えていない。市場は依然として上昇傾向にある。しかし、DeFiの構造と貸借スペースへの過度の依存が、上昇が短く弱い理由を説明しているかもしれない。借り入れたステーブルコインがレバレッジを支えており、現物需要ではなく、市場が上昇しようとするたびに脆弱になっている。