ビットコイン(BTC)は2009年に誕生し、世界初の暗号資産として金融システムの常識を覆す可能性を秘め、大きな注目を浴びてきました。それから約15年を経て、ビットコインの市場規模は数十兆円に膨れ上がり、個人投資家だけでなく機関投資家や国家レベルでの導入も進みつつあります。一方で、2035年までの今後10年間でビットコインが経済や社会、規制環境にどんな変化をもたらすかは、依然として未知数な部分が多く残されています。

本稿では、「ビットコインは10年後にどう世界を変えるのか」というテーマのもと、経済・社会・規制に及ぼす具体的な影響について、詳しく解説します。

ビットコインが世界を変える3つのシナリオの概要

ビットコインが2035年までに世界をどのように変えるのかを探るため、次の3つのシナリオを設定します。

強気シナリオ(楽観的な未来)

ビットコインが広く普及し、価格が大幅に上昇することで、世界経済や社会に大規模な変革をもたらす未来を想定します。具体的には、ビットコインがデジタルゴールドや国際的な準備資産として認知され、金融システムに深く統合されるシナリオです。

中立シナリオ(穏当な未来)

ビットコインが一定の地位を築くものの、既存の法定通貨や社会構造を根本的に変えるには至らない未来を描きます。主に価値の保存手段や投資対象として定着し、経済や社会に限定的ながら無視できない影響を与えると予測します。

弱気シナリオ(悲観的な未来)

ビットコインが広範囲な普及に失敗し、規制強化や技術的な問題で影響力が大きく低下する未来を考察します。ごく一部の愛好家や違法取引など限定的な用途に留まり、経済や社会へのインパクトが極めて小さくなるシナリオです。

以下では、各シナリオが経済、社会、規制の3つの観点から2035年までに引き起こす可能性がある変化について詳しく解説します。

経済へのインパクト:2035年に向けた3つのシナリオ

ビットコインが経済に与える影響はシナリオ次第で大きく異なります。以下では金融市場やマクロ経済に焦点をあて、それぞれのケースを詳しく見ていきましょう。

強気シナリオ:世界経済の中心へ躍進

強気シナリオでは、ビットコインが「デジタルゴールド」として広く認知され、金融システムの主役となる未来を描いています。2030年までに価格が150万ドル(約2億円)になるとのARKインベストの予測をもとに、2035年にはさらに数億円規模に拡大する可能性が考えられます。以下は、BeInCryptoが行った2035年までのBTC価格分析予測をまとめた表です。

| 年 | ビットコインの最大価格(予想) | ビットコインの最小価格(予想) |

|---|---|---|

| 2024 | $77,021 | $31,810 |

| 2025 | $189,313 | $59,537 |

| 2026 | $147,664 | $51,466 |

| 2027 | $124,692 | $62,346 |

| 2028 | $177,063 | $109,779 |

| 2029 | $398,391 | $199,196 |

| 2030 | $420,248 | $235,815 |

| 2031 | $530,584 | $265,291 |

| 2032 | $384,671 | $192,336 |

| 2033 | $432,756 | $268,309 |

| 2034 | $603,695 | $301,847 |

| 2035 | $679,156 | $339,578 |

実際、2025年には米国が国家レベルでの「戦略的ビットコイン備蓄」を導入しました。これをきっかけに、日本を含む各国政府がBTCを外貨準備に組み入れる可能性も指摘されています。

また民間企業においても財務資産としてのビットコイン導入が一般化すると予測されます。米マイクロストラテジーは2020年以降ビットコインを大量に保有し、株価が約2000%も上昇しました。これに倣い、多くの企業が財務戦略としてBTCを採用すると考えられます。

さらに、新興国や高インフレ国ではビットコインが現地通貨に代わる決済手段として経済安定化に寄与します。国際送金の手数料削減や金融アクセスの向上にも役立つでしょう。

要約すると、強気シナリオ下の経済的特徴は以下の通りです。

- 各国が国家準備資産としてBTCを導入

- 企業がBTCを財務資産として保有

- 高インフレ国での経済安定化に貢献

- 国際送金の効率化とコスト削減を実現

関連記事:ビットコイン(BTC)主要関連株一覧|ネクスト「メタプラネット」は現れるのか

中立シナリオ:安定した資産クラスに定着

中立シナリオでは、ビットコインはデジタル版の金としての地位を築き、安定した資産クラスとしての役割を果たします。価格は2030年頃に約71万ドル(約9,000万円)と予測され、そこから緩やかに推移するでしょう。

多くの投資家や金融機関が分散投資やインフレヘッジのためにビットコインを保有しますが、日常的な決済にはほぼ使われないでしょう。実際の支払いに使う通貨としてではなく、長期的な資産としての役割が強まります。

一方で、銀行や金融サービス企業が裏方としてビットコイン技術を活用し、送金や決済効率化を図るケースは増えると予測されます。

要約すると、中立シナリオ下の経済的特徴は次の通りです。

- 資産クラスとして定着し、緩やかに価格上昇

- 主に投資対象として扱われ、日常決済では限定的

- 金融インフラ(送金など)での技術的な採用が進む

弱気シナリオ:経済的影響は限定的

弱気シナリオではビットコインが広く普及することはなく、経済に与える影響は非常に限られます。規制強化や各国の中央銀行デジタル通貨(CBDC)の登場により、ビットコイン市場が縮小する可能性が高まります。

技術的な課題や、量子コンピューターなどによるセキュリティ問題が起きれば、信頼は急速に失墜します。ビットコイン価格は現在の水準を大きく下回り、経済への影響はほぼ無視できる規模に留まるでしょう。

要約すると、弱気シナリオ下の経済的特徴は以下の通りです。

技術的・セキュリティ的な課題で価値が急落

各国政府による規制強化で市場が縮小

中央銀行デジタル通貨(CBDC)に取って代わられる

社会へのインパクト:ビットコインが人々の生活を変える未来

ビットコインは単なる暗号資産にとどまらず、社会現象としても捉えられます。その普及度によって、人々の生活や価値観にも大きな影響を及ぼすでしょう。ここでは強気・中立・弱気シナリオごとに、社会的変化を見ていきます。

強気シナリオ:ビットコインが社会の主流へ

強気シナリオでは、ビットコインが世界的に広まり、「マスアダプション(一般普及)」が実現します。コインベースCEOのブライアン・アームストロングは、2030年までに数十億人規模で利用が広がると予測しています。この未来では、個人が銀行や金融機関に依存せず、自分自身で資産を管理・送金できるようになるでしょう。資産運用最大手のブラックロックによると、暗号資産のユーザー数はわずか12年間で3億人に到達。これは携帯電話より43%速く、インターネットよりも20%速いペースです。

スマートフォン上のビットコインウォレットが普及し、買い物や送金が24時間365日自由に行えます。特に銀行口座を持てない世界約17億人の人々にとって、経済参加の大きなチャンスとなります。

また、商取引や企業活動も大きく変わります。フリーランス労働者やグローバル企業間でビットコイン支払いが一般化し、街の店舗やオンラインでもビットコイン決済が普及します。ライトニングネットワークの普及により、高速かつ低コストでの少額決済が可能になり、ビットコインは日常生活に浸透します。

さらに、人々の価値観にも影響を与えます。中央集権的組織に依存しない分散型のコミュニティ(DAO)が広がり、個人が自身のお金やデータを管理する意識が強まります。一方で、ビットコインの初期採用者とそうでない人々との間で新たな社会的格差が生じる懸念もあります。

強気シナリオの主な特徴:

- 数十億人規模のマスアダプション

- 銀行口座不要で世界経済にアクセス

- 決済手段としてビットコインが一般化

中立シナリオ:ビットコインは社会の裏方的役割に

中立シナリオでは、ビットコインの社会浸透は限定的で、人々の日常生活を劇的に変えるまでには至りません。人々はビットコインの存在を知り、小額を保有することもあるでしょうが、普段の生活ではあまり意識しない状況となります。

このシナリオでは、主に投資や資産運用の対象として定着します。家庭でも資産の一部をビットコインで保有するケースが一般化しますが、日常の買い物や送金では従来の銀行・クレジットカード・モバイル決済が主流のままです。決済手段として利用できる店舗は増えるものの、使用頻度は限られます。

一方、社会システムの「裏方」としての役割は拡大します。銀行間送金や政府の身分証明・土地登記などで、ブロックチェーン技術が腐敗防止や効率化のために活用されます。一般市民は意識しませんが、社会インフラを支える「縁の下の力持ち」としてビットコイン技術が広がります。

中立シナリオの主な特徴:

- 資産運用の一つとして広く認知

- 日常決済では限定的な利用

- 金融・行政のインフラ技術として社会に浸透

弱気シナリオ:ビットコインは社会の周縁に後退

弱気シナリオでは、ビットコインは社会的な注目をほぼ失い、一部の熱心な支持者や違法取引市場などの限られた範囲でのみ利用されます。一般人からすれば「あの流行は過去の話」という認識にとどまり、多くの人は関心を失います。

各国政府の規制強化により市場が縮小し、取引所が閉鎖されるなど、ビットコインの流動性も激減します。その結果、残る利用者層が非合法活動や匿名性を求める極端な利用法に偏る可能性があります。ランサムウェアや闇市場での使用が増えれば、一般社会からの嫌悪感が強まり、さらに規制が厳しくなる悪循環を生み出します。

ビットコインを取り巻くコミュニティも縮小し、開発者の参加が減少。新しい技術開発も停滞することで魅力が失われ、次第に社会的な関心も低下するでしょう。2035年には中央銀行デジタル通貨(CBDC)や他のフィンテック技術が社会の主役となり、ビットコインは歴史の一部として忘れ去られてしまう可能性があります。

弱気シナリオの主な特徴:

- 社会的関心の低下と利用者の激減

- 非合法な取引手段として悪用が増加

- 他の金融技術に主役を奪われ社会の周縁に後退

関連記事:ビットコイン半減期一覧|価格サイクルは終わったのか?

規制の展望:各シナリオにおける政府とルールの対応

ビットコインが経済や社会にどの程度浸透するかは、各国政府や国際機関による規制対応に大きく左右されます。ここでは2035年までの規制動向を、シナリオごとに見ていきます。

強気シナリオ:前向きかつ柔軟な規制整備

強気シナリオでは各国政府がビットコインを前向きに評価し、イノベーションを促進しながらリスク管理も行うバランスのとれた規制を整備します。2025年に米国が出した「戦略的ビットコイン備蓄」などの政策が好例で、政府自らがビットコインを戦略資産として管理・保有します。

また国際的にも規制の標準化が進み、G20やFATFの主導でAML/CFT(マネロン・テロ資金対策)が統一されるでしょう。ゼロ知識証明などのプライバシー保護技術も普及し、規制と利便性が両立します。

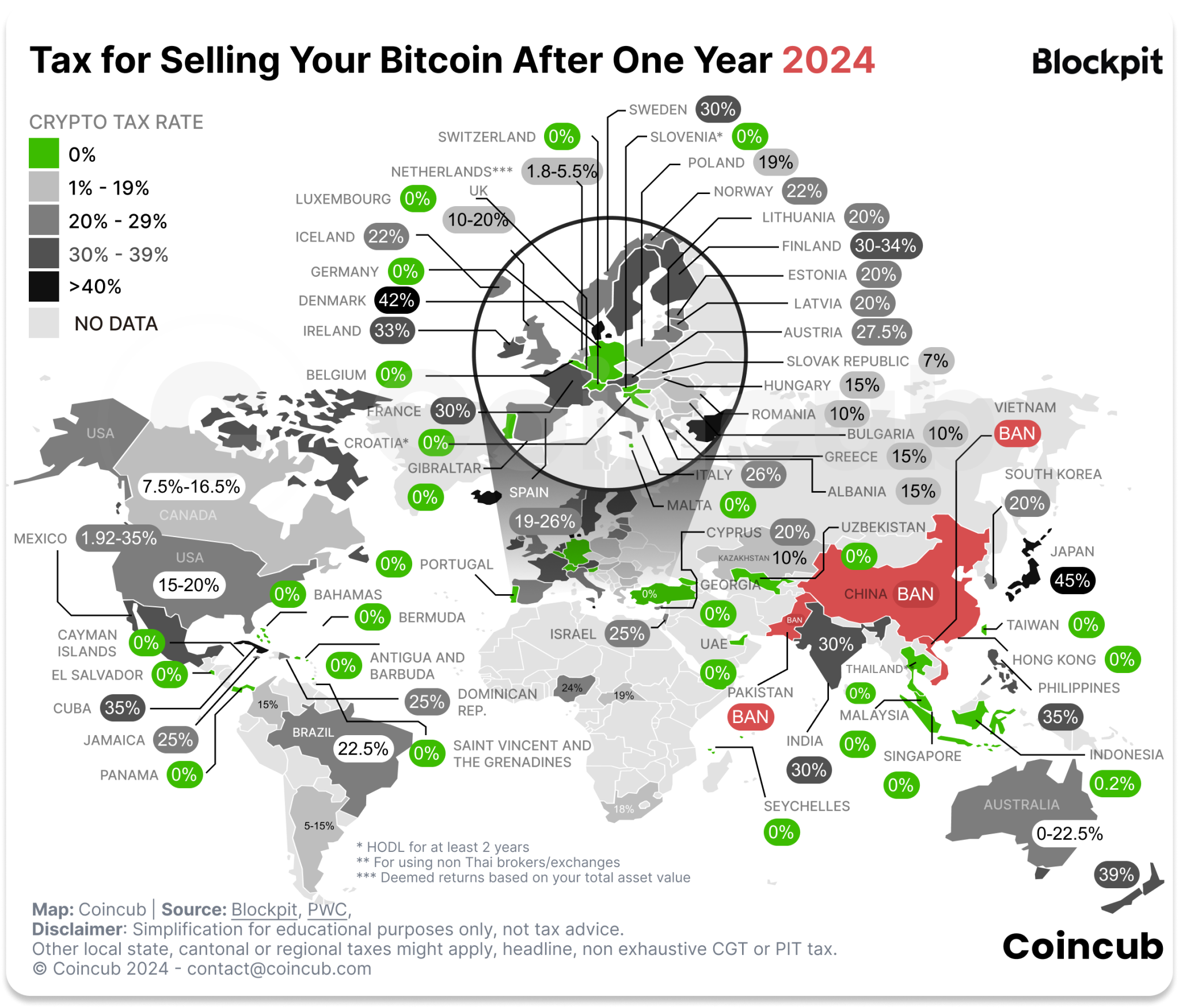

さらに、各国でビットコインが独自の資産クラスとして税制上の優遇措置(日本では20%の申告分離課税)を受けるようになります。エルサルバドルに続き、自国通貨の安定化や投資誘致を目的にビットコインを法定通貨にする国も複数現れるでしょう。

強気シナリオの規制の主な特徴:

- 政府が戦略的にビットコインを活用

- 国際的な規制ルールの標準化

- 税制優遇措置の導入

- 複数国での法定通貨化が進む

中立シナリオ:穏健かつ段階的な規制整備

中立シナリオでは、各国政府は穏健で現状維持に近い規制を維持します。既存金融規制をベースに、必要に応じた段階的な整備が行われます。具体的には、取引所に対する証券会社並みの登録義務や、利用者保護策(資産の分別管理など)の徹底が進むでしょう。

税制は株式と同様に約20%の申告分離課税に統一されますが、日常的な小額決済に対する非課税枠は整備が遅れがちです。また、中国やインドのように厳しい規制を続ける国と、日本・シンガポール・米国など規制緩和国が混在し、結果的に暗号資産ビジネスが規制環境の良い国に集約される傾向が強まります。

CBDC(中央銀行デジタル通貨)とビットコインは共存しますが、CBDCは現金に部分的に取って代わり、ビットコインは規制下で主に投資資産として存続することになるでしょう。

中立シナリオの規制の主な特徴:

- 段階的かつ既存金融規制に基づく整備

- 資産としての税制が株式並みに整う

- 規制フレンドリー国と厳格規制国が並存

弱気シナリオ:規制強化による事実上の禁止

弱気シナリオでは、世界的に規制が厳格化し、多くの主要国でビットコイン取引や利用が事実上禁止されます。各国政府が通貨主権の保護や犯罪防止を理由に、ビットコインの排除を進めるでしょう。

IMFやBISなど国際金融機関も暗号資産への否定的見解を強化し、特に経済規模の小さい国には法定通貨化や政府保有の禁止を融資条件として要求する可能性があります。

銀行や金融機関への圧力を通じて取引所や業界へのサービス提供が制限され、市場は縮小。さらに環境政策を理由にマイニングが禁止され、ネットワークの維持も困難になるでしょう。

弱気シナリオの規制の主な特徴:

- 各国でビットコイン取引の全面禁止・厳格規制化

- 国際機関も暗号資産排除を推進

- 金融機関への規制圧力による取引所の閉鎖

- マイニング規制でネットワーク衰退

関連記事:トランプ2.0の暗号資産規制展望 – トップ弁護士が解説

日本における展望と課題

日本は2017年に改正資金決済法でビットコインを合法的な決済手段と認定し、世界初の暗号資産交換業者登録制を導入しました。また、2024〜2025年に税制改革が予定され、暗号資産の売却益への税率が現在の最大55%(総合課税)から株式並みの20%(申告分離課税)へと引き下げられる見込みです。法人税においても暗号資産保有時の含み益課税撤廃が検討され、より暗号資産フレンドリーな環境が整備されつつあります。

強気シナリオ:日本が世界の暗号資産ハブに

強気シナリオでは、日本は先進的な規制環境を活かし、世界の暗号資産市場を牽引する立場となります。国内金融機関や大手企業がWeb3事業やビットコイン関連サービスを海外展開し、暗号資産分野における日本企業の影響力が大きく拡大するでしょう。また、日本政府が外貨準備の一部をビットコインとして保有することも視野に入り、日本円とビットコインが共存する新しい金融秩序が生まれる可能性があります。

中立シナリオ:現状維持型の規制と市場展開

中立シナリオでは、日本は暗号資産を主に投資対象として位置付け、法定通貨としての円の地位は揺らぎません。日本銀行がデジタル円を限定的に導入し、現金・デジタル円・民間電子マネーが共存する環境になります。ビットコイン決済の普及は限定的に留まり、政府も慎重なスタンスで市場を監視しつつ、穏健な規制を続けるでしょう。

弱気シナリオ:規制強化と市場縮小リスク

弱気シナリオでは、国際的な規制強化に追随して日本も暗号資産取引の規制を厳格化する可能性があります。具体的には取引所登録の基準を厳しくしたり、レバレッジ規制を強めたりして、国内市場は縮小に向かうでしょう。また、税制改革が見送られ高税率が維持されれば、国内投資家の資金が海外に流出し、日本市場の競争力が著しく低下します。

まとめ:今後10年のビットコインによる世界変化に期待

ビットコインが10年後の2035年に世界経済や社会に与えるインパクトは多面的であり、楽観視する声がある一方、慎重な意見も少なくありません。金融包摂や透明性の向上といったメリットが期待される反面、環境負荷の増大や規制面での課題は無視できず、各国政府や企業による対応が今後の鍵を握ります。日本国内では規制の安定性を保ちつつも、市場の動向次第で国家備蓄などの大胆な施策も検討されるかもしれません。ビットコイン投資を検討する際には、自身のリスク許容度を十分理解し、シナリオ別の価格変動を考慮した戦略を練る必要があります。技術革新と規制動向に目を光らせながら、慎重かつ柔軟に対応していくことが成功への近道となるでしょう。

よくある質問

多くの国では法定通貨を完全に置き換える可能性は低く、主に価値保存の手段として活用されるでしょう。

価格は数億円に達する強気予測から、数百万円以下に低迷する弱気予測まで幅広く分かれています。

日本政府は引き続きバランス重視で規制を進め、状況によっては国家備蓄化から規制強化まで様々な対応が考えられます。

再生可能エネルギーの活用や技術革新により改善される可能性はありますが、完全解決は難しいでしょう。

ビットコイン投資は将来的なリターンとリスクが大きいため、リスク許容度に応じて慎重に判断する必要があります。