ビットコイン(BTC)を企業財務に組み込む「ビットコイントレジャリー戦略」が、日本の上場企業の間で熱を帯び始めています。特に注目されるのが、企業資産の大部分をビットコイン投資に特化したメタプラネットと、エネルギーや金融事業を展開しながら投資ポートフォリオの一環として暗号資産を積極購入するリミックスポイントです。両社はそれぞれ異なる動機や戦略を持ちながらも、企業価値の向上とインフレリスクへの備えという共通の狙いで動いています。

本稿では、メタプラネットおよび、リミックスポイントの戦略の全貌を包括的に比較・分析し、その意義とリスクを解説します。

メタプラネット・リミックスポイントとは?

メタプラネット

メタプラネット(証券コード3350)は、1999年設立の音楽CD企画販売会社から出発し、現在は東京・港区六本木に本社を構える上場企業です。CDからホテル事業、メディア運営を経て、2023年2月に現社名へ社名変更。現在はビットコイン・トレジャリー(長期保有)をメイン戦略とし、国内でも先駆け的に暗号資産を財務資産化しています。ホテルも1店舗運営のほかメディア展開。連結従業員約30名、資本金5億7500万円。代表取締役社長CEOはサイモン・ゲロヴィッチ氏。「ストラテジー社を手本に」との戦略で、円安・インフレに備える“ヘッジの切り札”としてBTC保有比率を高めています。

リミックスポイント

リミックスポイントは、2004年3月に設立され、2006年に東証スタンダード市場(証券コード3825)へ上場した東京都港区虎ノ門に本社を置く企業です。主力のエネルギー事業では「リミックスでんき」をはじめ、電力小売や蓄電池を展開。レジリエンス事業では省エネコンサル・感染症対策も手がけ、金融投資事業では株式や暗号資産投資も実施しています。連結売上高は204億円、従業員は約256名。経営層には元金融庁長官の日野氏が特別顧問に就任しており、エネルギー×FinTechを掛け合わせた多角化を推し進める姿勢で事業の柱を磨いています。

企業のビットコイン保有がトレンドに?

企業のビットコイン保有量は、25年第1四半期に過去最高を記録しています。BeInCryptoは企業のビットコインの採用の流れについて、コインシェアーズのアナリストマックス・シャノン氏にインタビューを行いました。インタビューでは、同トレンドが年内に継続する可能性や企業のさらなる採用の見通しについて探りました。

Sponsored企業は、貨幣インフレがバランスシートの購買力平価の低下の核心的な理由であることを理解している

シャノン氏によれば、貨幣インフレへの懸念が、メタプラネットが2025年の第1四半期に記録的な量のビットコインを蓄積する動機になったと指摘しています。

日本企業は、持続的な円の減価に直面しており、ビットコインはハードアセットのヘッジとして機能する。さらに、実質利回りがマイナスの市場では、BTCは優れた長期的なリスク調整後のリターンを提供する。利回りはないが、長期的な上昇とインフレ抵抗を提供する。インフレ率(支払われた価格または貨幣インフレのいずれか)が名目金利を上回る場合において

関連記事:企業のビットコイン保有量、25年第1四半期に過去最高

ビットコイン保有状況と投資履歴の比較

メタプラネットとリミックスポイントそれぞれのBTC保有量や平均取得価格、購入時期と進捗を整理します。両社とも2024年以降、ビットコイン取得を段階的に進めていますが、そのスピードと規模には大きな差があります。

メタプラネットは2024年7月に初めてBTC購入を公表して以来、急速に保有量を拡大しました。約1年弱で0から8,888 BTCまで増やし、株価も初回購入発表から大幅に上昇しています。特に2024年後半~2025年前半には、株式発行で得た資金を活用し、毎週のようにBTCを追加購入。2025年6月時点での平均取得単価は約9万3,000ドル(約1億3,000万円)、総額約829億円に達しています。

一方リミックスポイントは、2024年から段階的に暗号資産投資を開始し、BTCを含む複数のアルトコインを購入しています。特に2024年末~2025年前半には、数十億円規模で複数回暗号資産を購入。2025年1月には約333 BTC保有でしたが、その後買い増しを続け、2025年6月には925.71 BTCまで増加しています。取得単価は当初約1,270万円でしたが、その後の追加取得で約1,300万~1,600万円に推移しています。

| 指標 | メタプラネット | リミックスポイント |

|---|---|---|

| BTC保有量 | 8,888 BTC | 925.71 BTC |

| 平均取得価格 | 約9.3万ドル(約1.3億円) | 約1,300~1,600万円(推定) |

| 取得総額の概算 | 約829億円 | 約119億円(2025年6月簿価) |

| 初回BTC購入時期 | 2024年7月22日 | 2024年頃 |

| 購入ペース | 週次で追加購入、急速拡大 | 段階的・複数回に分けて取得 |

| 2025年末までの目標 | 10,000 BTC | 1,000 BTC(短期目標) |

メタプラネットは1万BTCを視野に入れる規模で突出していますが、リミックスポイントも着実に1,000BTCを目指しており、国内有数のBTC保有企業となっています。両社の購入資金調達や購入頻度には明確な違いが見られます。

関連記事:リミックスポイント、ビットコイン10.6億円相当を追加購入

メタプラネットとリミックスポイントのビットコイン戦略の違い

メタプラネットのBTC戦略

メタプラネットは2024年4月からビットコインを主要準備資産とする財務戦略へ大胆に転換しました。

戦略の特徴

- 日本円の価値目減りリスクへのヘッジとして、ビットコインを長期保有する「ビットコイン・トレジャリー企業」を標榜。

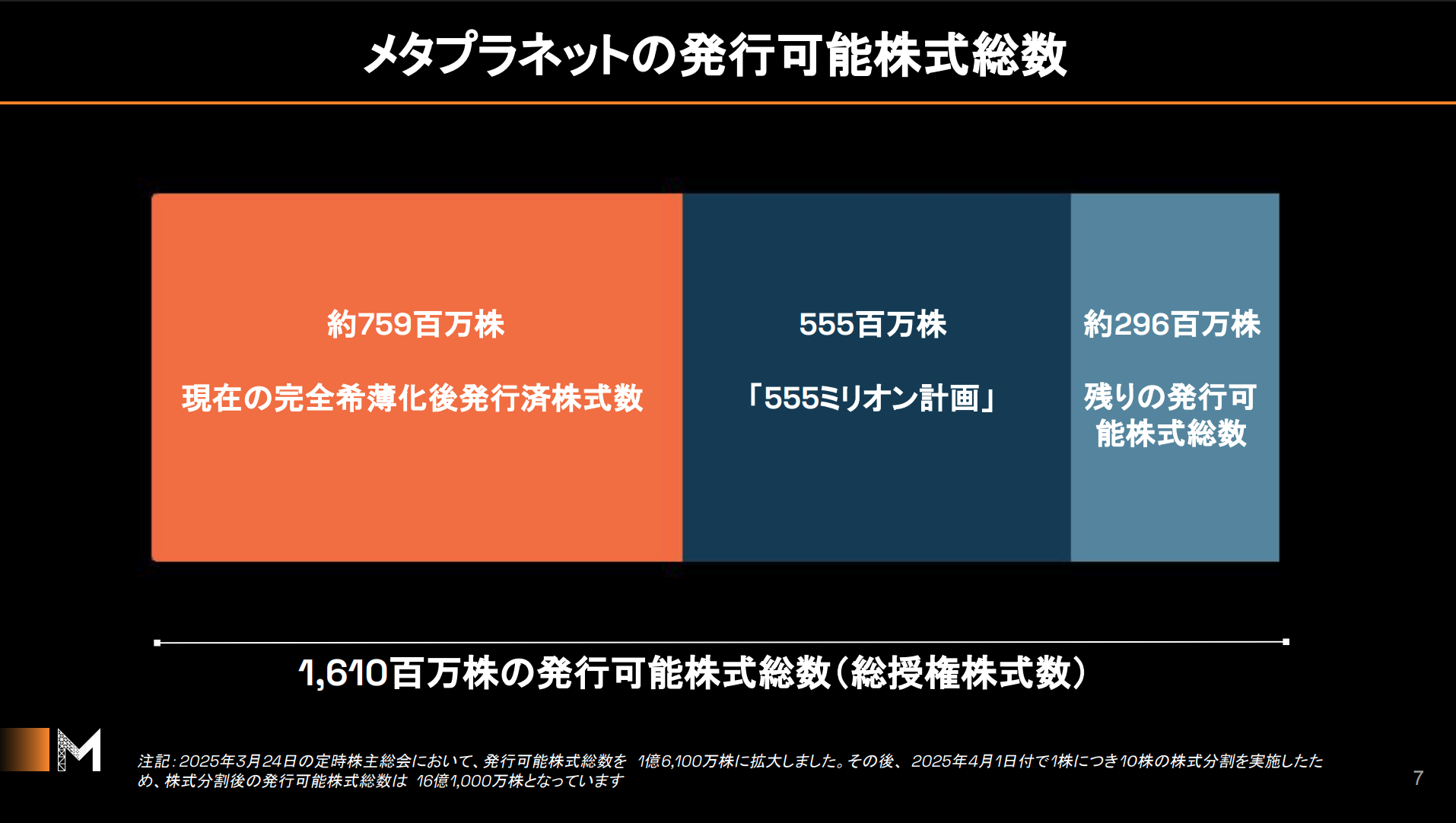

- 「21ミリオンプラン」や「555ミリオンプラン」と呼ばれる大型資金調達を行い、取得資金を調達。

BTC保有量推移

| 時期 | 保有量 | 平均取得価格 |

|---|---|---|

| 2024年4月 | 約117 BTC | 数百万円台 |

| 2024年末 | 約1,762 BTC | – |

| 2025年3月 | 約4,046 BTC | – |

| 2025年6月 | 約8,888 BTC | 約1,375万円/BTC |

メタプラネットは2025年末には10万BTC、2026年末までに10万ビットコインを保有し、2027年までに21万BTCに拡大することを目指しています。これはビットコインの総供給量上限2100万の1%に相当します。

株価動向

- BTC価格と高連動。戦略発表後、1年で株価は20円台から一時1,641円へ約80倍に急騰。

- 市場から「日本版マイクロストラテジー」として評価されている。

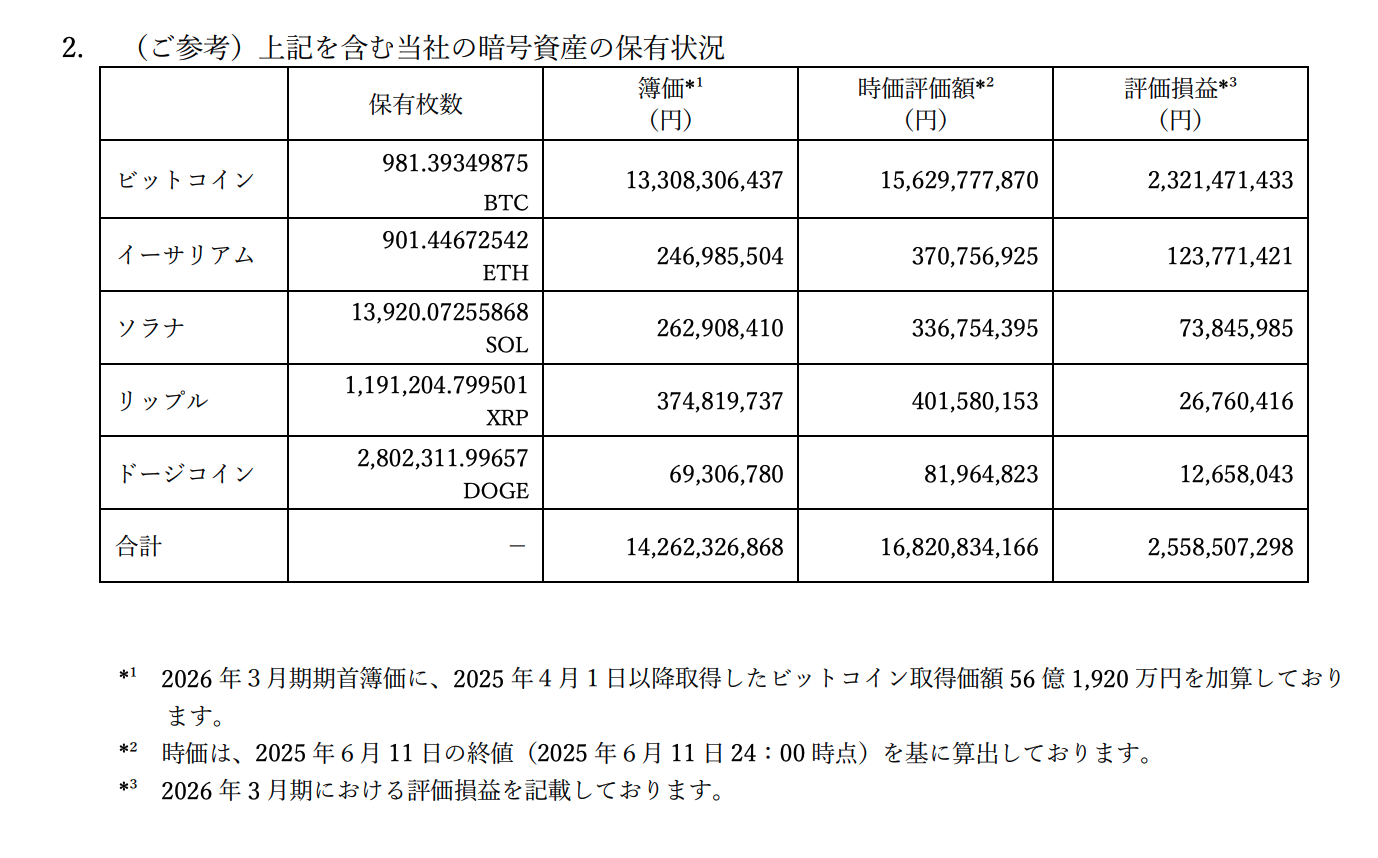

リミックスポイントのBTC戦略

リミックスポイントは、2024年9月からキャッシュ・マネジメントの一環として暗号資産を保有開始。メタプラネットほど全面的ではなく、複数の暗号資産に分散投資する方針です。

戦略の特徴

- BTCを含む暗号資産を「金融投資事業」と位置付け、エネルギー事業など既存事業収益を原資に投資。

- ETH、SOL、XRPなど複数銘柄を保有しリスク分散。

BTC保有量推移

| 時期 | 保有量 | 平均取得価格 |

| 2024年9月 | 約64.4 BTC | – |

| 2025年5月 | 約680 BTC | 約1,291万円/BTC |

| 2025年6月 | 約926 BTC | 約1,342万円/BTC |

短期的な目標として1,000BTC以上を目指し、市況を見ながら追加購入を継続。

Sponsored Sponsored株価動向

- BTC価格上昇により2024年9月の140円台から2025年2月には約800円へ約6倍の上昇。

- 市場からは「暗号資産関連株」として注目され、ボラティリティが高い。

両社のBTC戦略の比較

| 比較項目 | メタプラネット | リミックスポイント |

| 投資対象 | ビットコインに集中 | 複数暗号資産に分散 |

| 保有スタンス | 長期保有(HODL)型 | 長期志向だが機動的 |

| 調達方法 | 大規模新株発行中心 | 新株発行+内部資金 |

| リスク管理 | 現物保有のみ、無レバレッジ | 現物保有、分散投資 |

| 株価特性 | BTCと高連動 | BTC連動+既存事業収益 |

両社とも暗号資産市場の成長を前提としたハイリスク・ハイリターンな財務戦略を採用していますが、メタプラネットは徹底的なビットコイン集中型、リミックスポイントは複数銘柄分散型という明確な違いがあります。

関連記事:メタプラネット、54億ドルの資金調達=2027年までに21万ビットコインを目指す

財務指標への具体的な影響:収益構造と財務健全性

ビットコイン投資が財務に与える影響を、両社のバランスシートと収益構造の観点から整理します。

メタプラネットの財務への影響

メタプラネットのBTC投資は財務構造に劇的な変化をもたらしました。具体的には以下の通りです。

- 2025年1-3月期決算で総資産が前年同期比+81%、純資産は+197%と大幅増。

- 増資による資本調達でBTCを取得し、自己資本比率が高水準を維持。

一方、ビットコイン価格変動による損益への影響も大きくなっています。

- 2025年3月期に約74億円の減損損失を計上。

- 同年5月にはBTC相場の回復で約135億円の含み益に転換(未実現益)。

また、BTC活用による運用益を計上し、2025年1-3月期には営業利益約5.93億円を達成しました。これらを総合的に評価すると「過去最高益」を記録し、市場もこの戦略を高く評価しています。

- 2025年6月9日、株価が前日比+22%の急騰。

- 時価総額は純資産を超える「ビットコインNAVプレミアム」状態。

リミックスポイントの財務への影響

リミックスポイントにおけるBTC投資は、既存事業の延長上の新資産クラスとして、財務への影響は比較的限定的です。

- 暗号資産取得により総資産は増加、調達は主に新株予約権行使により、有利子負債を抑制。

- 自己資本比率が改善。

BTC価格変動に伴う含み益は以下の通り注記されています。

- 2025年6月時点で含み益は約19.3億円。

- 最新の925BTC保有時点では評価益が約23.4億円に拡大。

株式市場からも暗号資産投資に対する評価が高まっており、2023年後半以降の株価は上昇基調です。

- 2024年9月のBTC購入発表で株価が急騰。

両社ともBTC価格下落時のリスクを抱えており、価格急落時には減損損失の発生により利益や財務健全性が毀損する可能性があります。資産がBTCに集中するメタプラネットは特にハイリスク・ハイリターンな性質を持ちます。リミックスポイントは多角的事業にBTC投資が組み込まれ、影響は限定的ながら無視できない規模となっています。

どちらもビットコイン価格の変動が財務数値に大きく影響し、市場からは「ビットコインETF的株式」(メタプラネット)や「暗号資産関連株」(リミックスポイント)として注目されています。

Sponsored両社の経営思想:長期保有の意図と背景

ビットコインへの投資において、メタプラネットとリミックスポイントはともに長期保有を目指しますが、経営思想に明確な違いがあります。

メタプラネットの理念

メタプラネットは「法定通貨の不確実性から脱却し、ビットコインを企業の基軸資産とする」という明確な思想に基づき、『21ミリオンプラン』などの大量保有戦略を推進しています。特に日本円への懸念からビットコインを重視し、Web3分野でアジア企業の先駆的存在になることを目指しています。

米マイクロストラテジー社に類似した理念を持ち、日本企業としては極めて先進的です。

リミックスポイントの理念

リミックスポイントの投資方針は、戦略的な資本運用と新規事業開拓にあります。エネルギー事業の安定収益を基盤に、暗号資産事業に本格参入。専門家人材の登用や自社取引所(BITPoint)を活用したシナジー創出を目指しています。

マクロ環境の追い風を利用して先行者利益を狙い、「企業価値向上に暗号資産を柔軟に活用する」という現実的な戦略です。

共通点と相違点

両社とも株主への価値還元とインフレリスクの回避を狙いますが、以下の違いがあります。

- メタプラネット:ビットコインを中心に企業財務を根本から再構築

- リミックスポイント:事業の成長手段として暗号資産を積極的に活用

メタプラネット・リミックスポイントのリスクヘッジ手法の比較

両社はビットコイン価格変動への対策として異なる戦略を採っています。

メタプラネットの手法

- オプション取引(covered call戦略)を通じて定期収益を獲得

- ムービングストライク型新株予約権で希薄化リスクを抑制

- BTCをコールドストレージで厳重管理

- 独自の指標「BTC Yield」を用いて株主価値を維持

リミックスポイントの手法

リミックスポイントはアルトコインへの分散投資を行い、取得を段階的に進めています。また、通常型第三者割当増資を活用して柔軟に資金を調達しており、自社運営の取引所(BITPoint)の管理ノウハウを活かして安全な保管体制を整えています。

メタプラネットの資金調達とリスク管理

メタプラネットは巨額のBTC購入資金を新株予約権や社債発行などで調達しています。代表的な事例として、2025年1月の「21ミリオンプラン」で約933億円を調達し、2025年6月には過去最大規模の「555ミリオンプラン」を発表して最大約7,674億円の資金調達を目指しています。調達資金の95%をBTC購入に充当し、株価上昇→増資→BTC購入→さらなる株価上昇という自己完結型の成長ループを構築しています。

株式希薄化リスクにはプレミアム設定や行使上限を設けることで対応しています。リスク管理の具体策としては次のものがあります。

Sponsored Sponsored- レバレッジ取引を禁止し現物投資のみを実施

- 独立した管理部門が投資状況を監視

- 社債を迅速に繰上償還し財務リスクを管理

- BTCレンディングやカバードコール戦略を活用して追加収益を確保

リミックスポイントの資金調達とリスク管理

リミックスポイントも新株予約権を通じてBTC取得資金を調達しており、2025年5月には第24回ワラントで最大44億円を調達後、すぐにBTCを購入しています。営業キャッシュフローなどの内部資金も活用しており、メタプラネットに比べると希薄化の規模は抑えられています。

リスク管理体制として、同社はレバレッジ取引を禁止して現物投資に限定。投資運用部門と管理部門を明確に分けて相互監視を行っています。四半期ごとの時価評価により含み損益を迅速に開示し、市場動向に応じた柔軟な投資判断を可能にしています。また、必要に応じてBTC購入を見送り、市況悪化時のリスクを低減しています。

さらに、以下の戦略で資産管理を徹底しています。

- BTC、ETH、SOLなど複数の暗号資産を保有し分散リスクを低減

- 信頼性の高いカストディを利用して安全に資産を保管

両社は共に現物取引に限定し、強固な内部統制を構築している点で一致しています。

メタプラネット・リミックスポイントにおける「財務悪化ライン」とは?

ビットコインを準備資産として積極的に保有する企業にとって、「平均取得単価」は単なるコスト指標ではなく、企業の財務健全性を測る重要な分岐点になります。

リミックスポイント vs メタプラネット

BTC取得単価・損益分岐点・現在価格

横棒が長いほど価格が高いことを示します。

● 赤:平均取得単価 C

● 黄:損益分岐点 P*

● 緑:現在価格 P

価格はすべて「1BTC あたり 〇〇万円」で表示しています。

平均取得単価=財務悪化リスクの基準値

- メタプラネット

平均取得単価:約1,376万円/BTC - リミックスポイント

平均取得単価:約1,435万〜1,590万円/BTC

この水準が「損益分岐点(=財務悪化ライン)」です。

ビットコイン価格と企業の財務の関係

現在のBTC価格(例:2025年6月12日、約1,540万円/BTC)は両社の平均取得単価を上回っています。そのため両社とも現時点では含み益を維持しています。

一方で、市場がこの「平均取得単価ライン」を下回った場合は、会計上、評価損が発生し、

- 決算上の赤字転落

- 純資産の減少

- 株主への影響拡大

など、企業財務に直接的なダメージが現れます。

財務悪化ライン早見表

| 会社名 | 平均取得単価 | 現在のBTC価格 | 状態 | 分岐点 |

|---|---|---|---|---|

| メタプラネット | 約1,376万円 | 約1,540万円 | 含み益 | 1,376万円/BTC以下でリスク顕在 |

| リミックスポイント | 約1,435〜1,590万円 | 約1,540万円 | 含み益/一部接近 | 1,500万円/BTC以下でリスク顕在 |

企業がとるリスク管理のポイント

- 短期的なBTC価格の変動では直ちに売却を迫られない

→ いずれも手元資金や事業収益で一定のバッファあり - ただし、長期的な価格下落や暴落が続く場合は

→ 財務内容の健全性が徐々に揺らぐ可能性も

投資家が注視すべきポイント

- 「平均取得単価」がそのまま損益分岐点(財務悪化ライン)になる

- BTC価格がこの基準値を下回ると、企業の決算・IR開示でリスクが表面化

- 投資判断では、「現在のBTC価格」と「取得単価」の関係を定期的にチェックすることが不可欠

まとめ:今後もビットコイン採用企業に注目

ビットコインを財務資産に組み入れる日本企業の戦略として、メタプラネットとリミックスポイントが注目されています。メタプラネットはBTC保有を企業戦略の中核に据え、徹底的に集中投資を行うことで企業価値向上を狙います。一方、リミックスポイントはBTCを投資ポートフォリオの一環と位置づけ、分散型でリスク管理を重視した運用を進めています。両社の動きはインフレリスクへの備えとして共通するものの、その手法は対照的であり、今後のビットコイン市場動向によって企業財務が大きく左右されることになります。

よくある質問

主にインフレや円安などのリスクから資産を守るためです。企業価値の向上や長期的な財務健全性を目指す目的もあります。

メタプラネットはビットコインのみに集中投資する一方、リミックスポイントは複数の暗号資産へ分散投資しています。また、資金調達方法や購入頻度にも差があります。

保有量や取得単価によりますが、価格が平均取得単価を下回ると会計上の評価損が発生し、最悪の場合、決算赤字や財務悪化を招くリスクがあります。

メタプラネットは財務資産のほとんどをBTCに集中させているため、BTC価格変動が企業価値を直接的に左右します。そのため市場では「日本版マイクロストラテジー」として注目されています。

特に「平均取得単価」を確認すべきです。BTC価格がこのラインを下回った場合、財務悪化の可能性が高まるため、定期的に状況をモニタリングすることが重要です。