ビットコインは2024年末、10万ドルを超える急騰を示し、1日で1500人を超える「億り人」が誕生した日が出るほど投資家を賑わせました。しかし、1億円を超える暗号資産には45%が課税されます。そこで、確定申告で損をしないためにも投資家が知るべき税金対策について解説します。

ビットコイン億り人の税金の現実:利益の大半が税金に消える実態

仮想通貨相場の高騰で一夜にして莫大な利益を得た「億り人」たち。しかし、その喜びもつかの間であり、税金の壁が大きく立ちはだかります。日本では仮想通貨で得た利益に対して厳しい累進課税が適用されるため、大きな利益を出せば出すほど税率も跳ね上がり、利益の大半が税金に消えてしまう現実があります。

例えば、ある年に仮想通貨で1億円の利益を得たとしましょう。税制上、その1億円は他の所得と合算して課税され、最高税率が適用される水準です。具体的には、国に納める所得税と復興特別所得税、市町村に納める住民税を合計すると、約55%もの税率になります。つまり、1億円の利益に対し、およそ5,500万円もの税金が課され、手元に残るのは半分以下の約4,500万円に過ぎません。

この税負担の大きさは、従来の株式投資やFX取引の税率と比べても際立っています。株式の売却益やFXの所得は、分離課税によって一律約20%(所得税15%+住民税5%程度)と定められており、どれだけ利益を上げても税率は一定です。それに対し、仮想通貨の利益は雑所得として総合課税され、利益が大きくなるほど累進的に税率が上がってしまいます。多くの新米億り人たちは、この違いを知らずに利益確定をしてしまい、後から巨額の税金支払いに気付いて青ざめるというケースも少なくありません。

実際、投資家からは「税金が高すぎる」「せめて株やFXと同じ20%にしてほしい」といった声が相次でいます。日本の仮想通貨に対する税制は非常に厳しく、利益の半分以上が税金として消えてしまうケースも珍しくありません。さらに、場合によっては110%を超える税負担が発生する可能性すらあるのです。

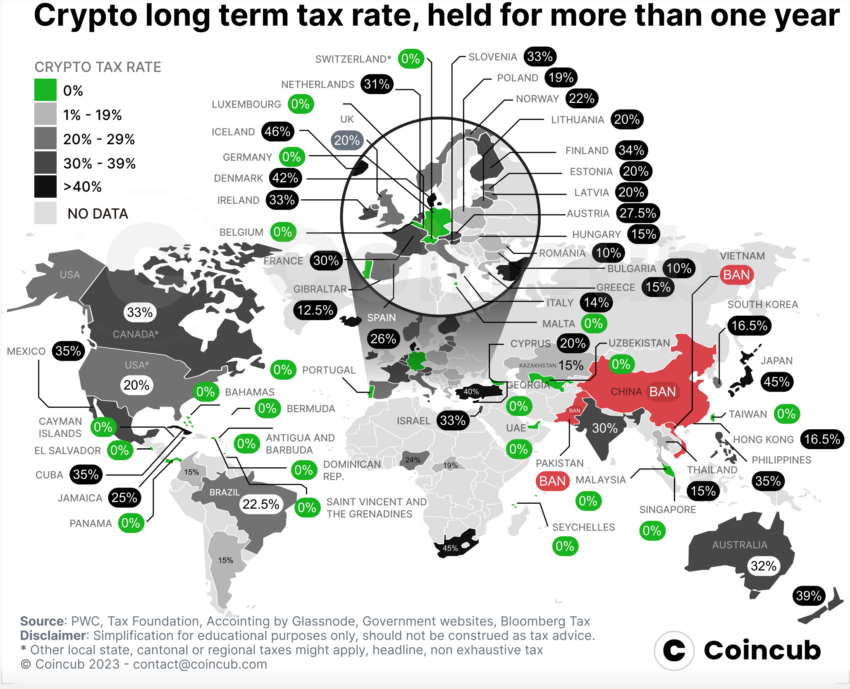

Sponsored日本の暗号資産税制と海外との比較

Coincubの報告書によれば、長期保有による個人の暗号資産利益に対する平均税率は11.12%、短期保有では17.3%となっています。これは、従来の投資に対する平均的なキャピタルゲイン税率19.6%を下回っています。しかし、国によって税制は大きく異なります。2023年の推定によれば、北米は約20億ドル、ヨーロッパは約15億ドル、アジアは約8億ドルの暗号資産関連の税収を上げています。

税金対策に成功した億り人と税金で破産した投資家たち

ここでは仮想通貨で巨額の利益を得た投資家たちの成功例と失敗例(部分的にフィクション)をいくつか紹介します。税金への向き合い方がその後の運命を大きく分けたケーススタディとして、教訓を読み取ってみましょう。

ケース1: 税戦略に成功し資産を守った億り人Aさんの場合

2017年の仮想通貨バブル期にビットコインやアルトコインへの早期投資で数億円の利益を得たAさんは、周囲から「億り人」と呼ばれる存在になりました。しかしAさんは浮かれることなく、税理士に相談して慎重に税金対策を講じました。まず彼は翌年早々に法人を設立し、自身の仮想通貨資産の一部をその法人に移管しました。これによって、以降の運用益は法人税率で課税され、個人で得るより税率を抑えることに成功しました。また、Aさんは法人から自分と妻に役員報酬を支払い、夫婦二人分の所得控除枠や低税率帯を活用することで、所得を分散しました。例えば、もし個人でそのまま利益を受け取っていれば年間5000万円に対して約2500万円の税金がかかるところ、法人+給与分散により総税負担を2000万円以下に圧縮できた年もあったといいます。

さらにAさんは海外の税制にも関心を払い、将来的にシンガポールへの移住も検討しました。結局、日本に家族や仕事の基盤があるため移住は選択しませんでしたが、代わりにシンガポール法人を設立して一部の資産を運用するなど、国内外の制度をフル活用して税負担を最適化しました。

ケース2: 日本の重税を避け海外移住で無税を実現したBさんの場合

BさんはIT企業を早期退職後、仮想通貨投資に専念していた30代の個人投資家です。2017年から2018年にかけてアルトコインのICO投資で大成功し、資産評価額が数十億円に達しました。しかし日本での納税を考えると、利益確定するにも税金で半分以上持っていかれることに強い抵抗を感じました。そこでBさんは思い切って海外移住を計画。候補地として税率の低いマレーシアやドバイも検討しましたが、最終的にヨーロッパのポルトガルを選びました。ポルトガルは当時、個人の仮想通貨売買益が非課税とされていたからです。

Bさんは2019年にポルトガルへ渡航し、現地で居住権を取得。主要な仮想通貨資産は出国前にハードウェアウォレットに移し、税務上の非居住者となった後に徐々に利益確定を行いました。その結果、日本にはほとんど税金を納めずに済み、大部分の資産を手元に残すことに成功しました。もちろん、言語や文化の違う海外で生活拠点を築く苦労はありましたが、Bさんは「日本にいたままなら数十億円のうち半分以上を税金で失っていた。リスクを取ってでも資産を守る選択をして後悔していない」と語っています。ただし、こうした海外移住による節税は誰にでも簡単に真似できるものではなく、Bさん自身も出国時の専門的な税務手続きを経ており、将来的に日本に戻る場合の出口税リスクなども抱えています。

ケース3: 税金対策を怠り破産に追い込まれたCさんの場合

Cさんはサラリーマンから仮想通貨投資にのめり込み、2017年のバブル期にわずかな元手を一気に数千万円まで増やしました。舞い上がったCさんは高級車を購入したり高額な時計を買ったりと散財を始め、さらに「もっと増やせる」とアルトコインへの再投資を繰り返しました。しかし、2018年初頭に相場が急落。資産は激減し、気づけば手元には税金分を確保できるほどの現金も残っていませんでした。そう、Cさんは前年に得た利益に対する税金のことをほとんど考えていなかったのです。

2018年の確定申告シーズン、Cさんには約2000万円もの納税通知が届きました。しかし彼の資産はというと、仮想通貨の暴落で評価額が数百万円程度にまで減っていました。既に大金を浪費していたこともあり、とても税金を完納できる状態ではありません。Cさんは税務署に相談して分割納付(延納)を試みましたが、それでも払い切れず、最終的に自己破産という形で残債務の整理をする結果となりました。同氏は「億り人」と呼ばれる目前で転落し、一時は精神的にも追い詰められたと言います。実際、2018年にはCさんのように仮想通貨バブル崩壊で納税資金を失い、破産に追い込まれた投資家が複数報じられています。

ケース4: 仮想通貨利益の無申告で重加算税を課せられたDさんの場合

Dさんは仮想通貨黎明期からの投資家で、2017年頃には億単位の利益を得ていました。しかし「仮想通貨は匿名性が高いからバレないだろう」と高をくくり、確定申告でその利益を全く申告しませんでした。海外の取引所を利用していたこともあり、自分の銀行口座に直接大金を入れず、生活費程度の少額だけ逐次出金するなど、小細工をして税務署の目を欺けると思っていたのです。

しかし、そんなDさんに税務署からある日問い合わせの連絡が入りました。不審に思ったDさんが税理士に駆け込んだところ、「この状況ではもう観念して全て申告するしかない」と助言され、やむなく過年度の利益を申告しました。当然ながら、本来の税金に加えて無申告加算税と延滞税が課され、総額で数千万円に上る追徴課税となりました。さらに悪いことに、Dさんの場合は海外取引所での取引内容を一部しか記録しておらず、税務署から細かい質問を受けても答えられない部分が多々ありました。税務調査は難航し、「意図的な所得隠し」と判断されれば重加算税(35%)もあり得る瀬戸際でした。幸い、最終的には重加算税は免れたものの、多額の追徴税を納めるために仮想通貨資産の大半を売却する羽目になりました。Dさんは「あのとききちんと申告しておけば…」と後悔しても遅く、結局手元に残った資産は当初の半分以下になってしまったと言います。なお、2021年にはDさんと同様に巨額の仮想通貨利益を無申告で脱税し、重加算税の追徴に加えて有罪判決(執行猶予付きの懲役刑)を受けた事例も報じられています。

日本の仮想通貨税制の仕組み:所得税・住民税・復興特別所得税の概要と具体的な税額試算

まず、日本の税制において仮想通貨の利益がどのように扱われているかを理解しましょう。日本では、ビットコインをはじめとする仮想通貨の売買や使用によって生じた利益は、税法上「雑所得(その他)」に区分されます。国税庁の「暗号資産等に関する税務上の取扱いについて(FAQ)」によると同雑所得は給与所得や事業所得など他の所得と合算されて総合課税の対象となり、その人の年間合計所得に応じて累進課税(所得が増えるほど税率が高くなる課税方式)が適用されます。

所得税・住民税・復興特別所得税の内訳

総合課税では、まず国に納める所得税が課されます。所得税の税率は所得額に応じて段階的に上がり、現在の税率区分は以下のようになっています(課税所得額に対する税率):

Sponsored Sponsored- 〜195万円:5%

- 195万円〜330万円:10%

- 330万円〜695万円:20%

- 695万円〜900万円:23%

- 900万円〜1,800万円:33%

- 1,800万円〜4,000万円:40%

- 4,000万円超:45%

最高税率の45%は課税所得が4,000万円を超えた部分に適用されます。そして、所得税額に対して更に復興特別所得税として2.1%が上乗せ課税されます(東日本大震災からの復興財源確保のための措置で、2037年まで適用)。例えば所得税で100万円を納める場合、復興特別所得税として追加で2万1千円が課される計算です。

さらに、所得税とは別に地方税である住民税(都道府県民税・市町村民税)が一律10%課税されます。住民税は基本的に前年の所得に基づき一律の税率で課せられるため、所得が多ければ多いほど納める住民税額も大きくなります。

以上を合計すると、日本の仮想通貨利益に対する税金は、最低でも約15%(所得税5%+復興税0.105%+住民税10%)、最高で約55%(所得税45%+復興税0.945%+住民税10%)にもなります。約55%という数字が前章で述べた「利益の半分以上が税金に消える」根拠です。実際には最高税率帯では55%を少し上回る(約55.945%)負担となりますが、便宜上ここでは約55%としています。

仮想通貨利益の計算方法と課税タイミング

仮想通貨による所得とは具体的にどのように計算されるのでしょうか。基本的な考え方は、「仮想通貨を売却または使用したときに得た利益=(売却額や利用額)−(取得にかかった費用)」です。

| 税目 | 項目 | 内容 | 具体例 | ポイント |

|---|---|---|---|---|

| 所得税 | 暗号資産の売却 | 売却益に対して課税されます。 | 例:1BTCを100万円で購入し、150万円で売却した場合、50万円の利益が発生します。 | 所得税の課税対象となります。 |

| 所得税 | 暗号資産で商品購入 | 商品購入時の価格差が課税対象となります。 | 例:10万円の商品を0.1BTCで購入し、0.1BTCの取得価格が8万円の場合、2万円が課税対象となります。 | 売却と同様の扱いとなります。 |

| 所得税 | 暗号資産の交換 | 交換時の時価を基に課税されます。 | 例:1BTC(100万円相当)を10ETH(120万円相当)と交換した場合、20万円の利益が発生し課税対象となります。 | 交換は売却とみなされます。 |

| 所得税 | 暗号資産の寄附 | 寄附時の時価で計算されます。 | 例:2BTC(寄附時の価値300万円)をNPOに寄附した場合、300万円分の控除対象となります。 | 特定の条件で寄附金控除が適用されます。 |

| 所得税 | 暗号資産の取得価額 | 購入価額に手数料を加えた金額が取得価額となります。 | 例:2BTCを200万円で購入し、取引手数料5000円がかかった場合、取得価額は200万5000円となります。 | 手数料を含めて計算します。 |

| 所得税 | マイニング・ステーキング | 取得時の時価で課税されます。 | 例:マイニングで0.5BTC(50万円相当)を獲得した場合、50万円が課税対象となります。 | 事業所得または雑所得として扱われます。 |

| 法人税 | 暗号資産の期末評価 | 時価評価または取得価額で評価されます。 | 例:期末にBTCを保有している場合、時価評価または取得価額で計上されます。 | 市場の有無により評価方法が変わります。 |

| 相続税 | 相続・贈与時の評価 | 相続時の時価で評価されます。 | 例:親が死亡時に1BTC(時価500万円)を保有していた場合、相続税の対象となります。 | 暗号資産も相続税の対象となります。 |

| 源泉所得税 | 暗号資産による給与支払 | 給与所得として課税されます。 | 例:会社からBTCで給与を支払われた場合、日本円換算で課税されます。 | 日本円で計算されます。 |

| 消費税 | 暗号資産の譲渡 | 売買は非課税です。 | 例:BTCを売却しても消費税はかかりません。 | 資金決済法上の非課税対象です。 |

| 消費税 | 暗号資産の貸付利用料 | 貸出しで得た報酬は課税対象となります。 | 例:BTCを貸し出し、利息を得た場合、消費税が発生します。 | 金融サービスとして扱われます。 |

| 法定調書 | 財産債務調書への記載 | 保有額が一定以上なら記載義務があります。 | 例:1億円以上の暗号資産を保有している場合、記載義務があります。 | 一定額以上の資産保有者が対象です。 |

関連記事:仮想通貨の税金計算方法と、おすすめツール

以上のように、仮想通貨取引では利益が確定するたびにその都度課税対象となる点に注意が必要です。含み益(まだ売却していない評価益)の段階では課税されませんが、利益確定(利確)した時点で税金が発生します。複数の取引所を使っていたり頻繁に売買を繰り返したりする場合、自分が一年間でどれだけの利益を確定させたかを正確に把握することが非常に重要です。なお、複数回にわたり仮想通貨を購入している場合、どの購入分を売却したかによって利益額が変わります。税務上は、取得原価の計算方法として移動平均法(購入のたびに平均取得単価を計算)や総平均法(年末にまとめて平均単価を計算)を用いることができます。一度採用した計算方法は継続して適用することが望ましいでしょう。

現在では、取引履歴のデータをアップロードするだけで年間の損益を自動計算してくれる CryptactやGtaxなどの仮想通貨損益計算サービスも提供されています。そうしたツールを活用すれば計算ミスを減らせるでしょう。

なお、サラリーマンなど給与所得がある人の場合、仮想通貨取引による雑所得の年間合計が20万円以下であれば確定申告は不要とされています(給与所得について年末調整が行われている場合)。しかし、この条件に該当する場合でも、その利益に対する住民税は後日課税されますので、市区町村への申告(住民税申告)を別途行う必要があります。20万円以下だからといって税金がゼロになるわけではない点に注意してください。

20万円以下の雑所得は所得税の確定申告不要制度の対象ですが、住民税については申告が必要です。また、仮想通貨以外に副収入が無い給与所得者の場合の特例であり、自営業者などは少額でも申告義務があります。

このように、日本の仮想通貨税制は「利益が出たら、その都度きちんと申告して税金を納める」という原則に基づいており、税率も累進的に重くなります。次に、具体的にどの程度の税額になるのか、利益額別にシミュレーションして詳しく見てみましょう。

ビットコイン億り人のための税率と課税額のシミュレーション

仮想通貨で得た利益に対して、実際にどれほどの税金を納めることになるのか、具体的な数字でイメージしてみましょう。以下の表は、仮にある年の仮想通貨利益のみを所得として(他に給与所得等が無いものと仮定)、利益額に応じた税金と手取り額をシミュレーションしたものです。所得税と復興特別所得税、住民税をすべて合計した税負担額と、税引き後に手元に残る金額(手取り額)、そして利益に対する実効税率(全利益に対して税金が占める割合)を一覧にしています。

(※簡便のため基礎控除等は考慮せず、利益額=課税所得額として試算しています。実際の納税額とは多少前後しますが、大まかな傾向を把握するための参考値です。)

Sponsored| 利益額(円) | 所得税額(円) | 復興特別所得税額(円) | 住民税額(円) | 合計税額(円) | 手取り額(円) | 実効税率 |

|---|---|---|---|---|---|---|

| ¥1,000,000 | ¥50,000 | ¥1,050 | ¥100,000 | ¥151,050 | ¥848,950 | 15.1% |

| ¥5,000,000 | ¥572,500 | ¥12,022 | ¥500,000 | ¥1,084,522 | ¥3,915,477 | 21.7% |

| ¥10,000,000 | ¥1,764,000 | ¥37,044 | ¥1,000,000 | ¥2,801,044 | ¥7,198,956 | 28.0% |

| ¥20,000,000 | ¥5,204,000 | ¥109,284 | ¥2,000,000 | ¥7,313,284 | ¥12,686,716 | 36.6% |

| ¥40,000,000 | ¥13,204,000 | ¥277,284 | ¥4,000,000 | ¥17,481,284 | ¥22,518,716 | 43.7% |

| ¥50,000,000 | ¥17,704,000 | ¥371,784 | ¥5,000,000 | ¥23,075,784 | ¥26,924,216 | 46.2% |

| ¥100,000,000 | ¥40,204,000 | ¥844,284 | ¥10,000,000 | ¥51,048,284 | ¥48,951,716 | 51.0% |

上のシミュレーションから、利益額が大きくなるにつれて税負担率(実効税率)が急激に上昇していることがわかります。利益が100万円程度であれば税金は約15%(15.1%)とそれほど高くありませんが、1,000万円の利益では約28%、2,000万円では約36%、5,000万円では約46%と、利益額の半分近くが税金に消える水準に達します。そして、1億円の利益では税金が約5,104万円にもなり、手元に残るのは約4,895万円、実効税率は51.0%に達します。まさに、利益が大きくなるほど税金で持っていかれる割合も増え、1億円規模では半分以上が税金となってしまうのです。

また、この試算は仮想通貨の利益のみを単独で考えた場合ですが、もし他に給与所得などがある人が仮想通貨でも利益を得た場合、合計所得がさらに増えるため税率区分も上がり、追加の仮想通貨利益部分はより高い税率で課税されることになります。たとえば既に給与でそれなりの収入がある方が副業的に仮想通貨で数百万円を稼いだようなケースでは、その数百万円は最高税率近く(住民税含め50%前後)の税率で課税される可能性もあります。つまり、副収入である仮想通貨利益も他の所得と合算される以上、収入が多い人ほど仮想通貨の税負担も重くなる仕組みです。

確定申告で注意すべきポイント(ミスとペナルティ)

仮想通貨取引の確定申告では、申告漏れや計算ミスが発生しやすいため、慎重に対応する必要があります。特に、取引量が多い場合や複数の銘柄を売買している場合、計算が複雑になり、利益を少なく申告してしまったり、一部の取引所での利益を申告し忘れるケースが見受けられます。こうしたミスが税務調査で発覚すると、追加の税金に加えてペナルティ(加算税等)が課される可能性があるため注意が必要です。

主なペナルティの種類

- 延滞税

期限までに納税しなかった場合、滞納期間に応じた延滞税(利息相当額)が発生します。2023年時点では、- 納期限から 2か月以内:年2.4%

- 2か月超:年8.7%

という比較的高い利率が設定されており、長期間放置すると延滞税が膨らむ恐れがあります。

- 無申告加算税

期限内に申告をしなかった場合に課されるペナルティで、- 自主的に期限後申告をした場合:5%

- 税務署の指摘後に申告した場合:10%〜15%(隠蔽・仮装があった場合はさらに重くなる)

が本税に上乗せされます。

- 過少申告加算税

申告したものの、本来より少ない税額を申告していた場合に課され、- 不足税額の 10%

- 大幅な不足があった場合は 15%

が追加徴収されます。

- 重加算税

意図的に所得を隠蔽・仮装したと認定された場合に課される最も重いペナルティで、不足税額の35%〜40%が追加徴収されます。さらに、悪質な場合は刑事告発されるリスクもあります。

正確な申告が重要

確定申告を怠ったり、誤った申告をすると、後から多額のペナルティを支払うことになりかねません。特に仮想通貨取引の利益は、海外取引所での取引も含め、日本に居住している限り課税対象となるため、正確な計算と申告を徹底しましょう。

相続税との関係と最大110%の税負担の実態

仮想通貨の税金は所得税・住民税だけでなく、相続税の面でも大きな落とし穴があります。特に、相続時に課される税負担が、場合によっては資産評価額を超えてしまうことがあり、極端なケースでは**110%**もの税率に達することもあります。これは、仮想通貨の評価方法と二重課税の仕組みによるものです。

ビットコインを相続すると税金が資産を超える?

仮想通貨は法律上「財産」として扱われるため、保有者が亡くなった場合、その評価額に基づき相続税が課されます。相続税の最高税率は55%ですが、ここで問題となるのが仮想通貨の取得時から相続時までの値上がり益の扱いです。

通常、株式や不動産などの資産は、相続時には含み益に所得税が課されることはなく、相続後に売却した際の課税対象額も時価に引き上げられる「ステップアップ制度」が適用されます。しかし、仮想通貨にはこの制度がなく、相続時に高額な相続税が発生し、その後売却する際には取得費が元の購入価格のままとなり、所得税も課されるため、結果として二重課税が生じます。

例えば、生前に100万円で購入したビットコインが、相続時には10億円の評価額に達していたとします。相続税の計算上、この10億円に対して最大55%の税率が適用され、相続人は約5.5億円の相続税を支払う必要があります。この税金を払うためにビットコインを売却すると、取得費100万円との差額9億9,900万円が所得税の課税対象となり、約5.5億円の所得税が発生します。

結果として、相続人の負担額は相続税5.5億円 + 所得税5.5億円 = 11億円となり、相続したビットコインの価値10億円を上回る税金を支払わなければならない状況になります。つまり、税負担率は110%に達し、全ての資産を失うどころか、さらに借金を背負う可能性もあります。

この問題は、現行の税制上、理論的に起こり得る事態であり、仮想通貨を大量に保有している人にとっては無視できないリスクです。次のセクションでは、こうした二重課税を避けるための対策について解説します。

Sponsored Sponsored税務調査のリスクを減らすために

税務調査を避ける最も確実な方法は、適切に申告・納税を行うことです。正しく確定申告を行い、正当な税額を納めている納税者に対して、税務調査が行われることは通常ありません。ただし、無申告や過少申告の疑いがある人、高額取引を行っている人は調査対象になりやすいため、十分な注意が必要です。

1. すべての取引を網羅して申告する

特定の取引所での利益だけを申告し、他の取引所での収益を申告しないと、発覚した際に他の取引も含めて調査対象となります。日本に居住している限り、海外取引所での取引も含め、全世界所得として申告義務があることを忘れずに。

2. 仮想通貨のまま保有している利益にも注意

円やドルに換金していなくても、年末時点で大幅な含み益がある場合、翌年に売却すると大きな納税義務が発生します。翌年に価格が下がっても、前年に確定した税額は変わらないため、納税資金の準備が必要です。利益を過信して散財すると、納税資金が不足するリスクもあるため、慎重に資産を管理しましょう。

3. 不明瞭な資金移動をしない

第三者との直接取引や、友人名義の口座を経由するなど、不透明な資金移動は避けるべきです。税務署の目を逃れるためのスキームは、どこかで矛盾が生じ、発覚した際には厳しい追及を受ける可能性があります。正当な取引を心がけることが大切です。

4. 申告ミスに気づいたらすぐ修正申告を行う

申告漏れや計算ミスに気づいた場合は、速やかに税務署に相談し、修正申告を行いましょう。自主的に修正すれば、加算税は5%程度で済む可能性が高く、重加算税を回避できます。逆に、発覚後に指摘されると、10〜15%の加算税が課される可能性があるため、早めの対応が重要です。

仮想通貨の利益は、正しく申告すれば問題ありません。適正に納税しておけば、税務署の問い合わせがあっても書類を提示して説明するだけで済みます。税金面のリスクを減らし、安心して資産運用を行うためにも、正確な記録と適切な申告を心がけましょう。

国税庁は監視体制を強化する方針

実際、国税庁が公表した「令和5事務年度 所得税および消費税調査等の状況」によると、暗号資産取引に対する税務調査が重点的に実施されていることが明らかになりました。過去のデータを見ると、令和2・3事務年度はコロナの影響で調査件数が減少したものの、令和4事務年度には急増。その後、令和5事務年度では再び減少傾向を示しましたが、これは監視の緩和を意味するものではありません。

特に、税務調査の際に9割以上のケースで不備が指摘されており、国税庁が事前に徹底した情報収集や分析を行っていることがうかがえます。また、国税庁は、AI技術を活用した所得隠しの摘発を強化した結果、昨年度の所得税追徴税額が過去最高となる1398億円に達したことを明らかにしています。

関連記事:暗号資産の税金には抜け道がある?正しい節税方法と注意点

まとめ:ビットコインの税金対策は慎重に

ビットコインをはじめとする暗号資産は、億り人となるチャンスをもたらす一方で、税金の壁が立ちはだかります。日本の税制では、仮想通貨の利益に対して最大55%の課税が課され、相続時には110%を超える税負担が発生する可能性もあります。本記事では、億り人が直面する税金の現実と、そのリスクを回避するための具体的な対策を詳しく解説しました。適切な税務戦略を講じることで、資産を守りつつ将来の投資へつなげることが可能です。税制の最新動向を把握し、適正な申告と納税を心がけることが、成功への鍵となります。