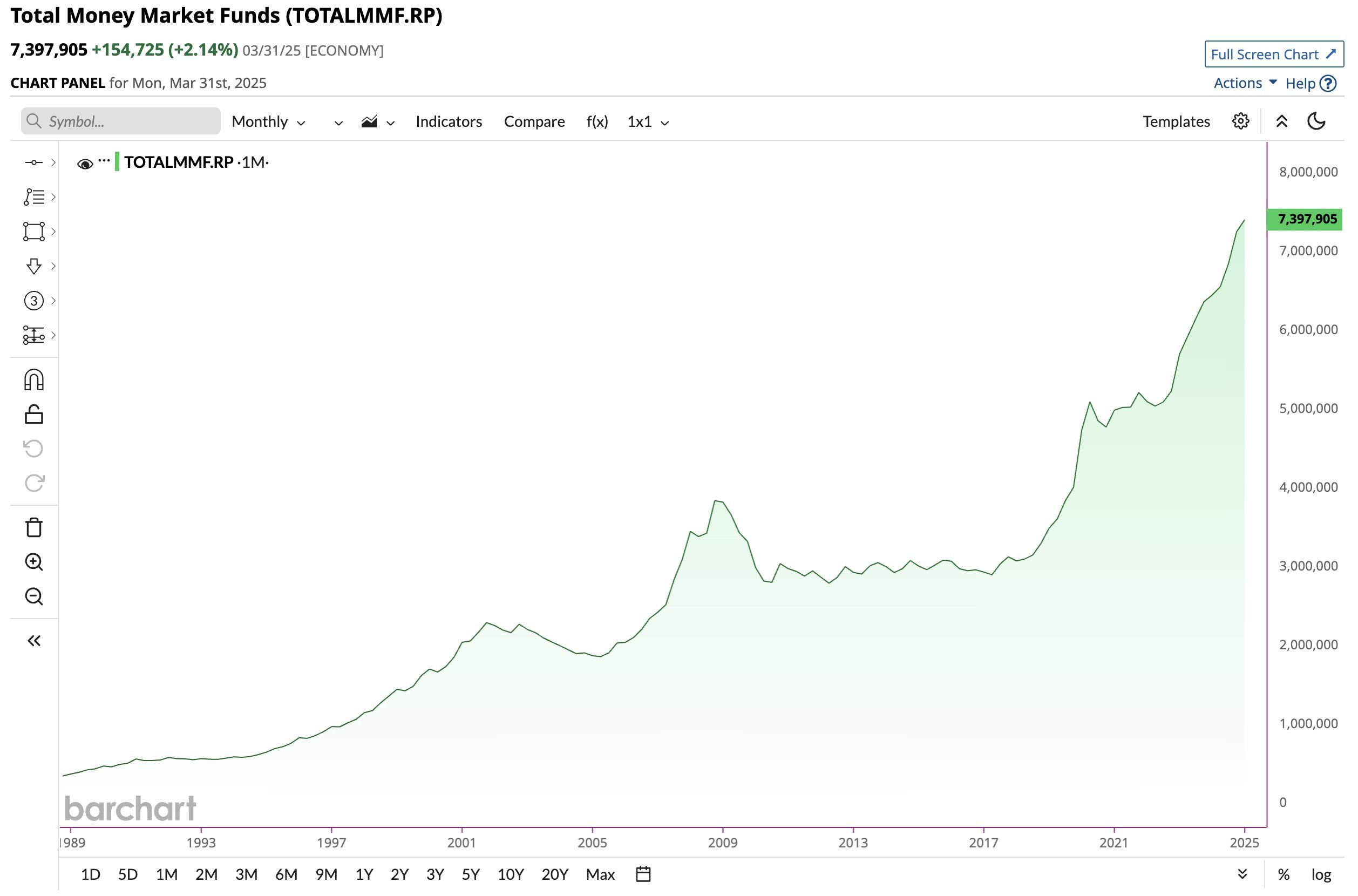

世界の投資家が過去最高の7兆4000億ドルをマネーマーケットファンドに待機させている。これはリスク資産への慎重姿勢を映すものだ。しかし、こうした巨額資金が長期間放置されることは珍しい。

連邦準備制度理事会(FRB)は来週の利下げ実施を検討しており、この決定が市場に大きな波紋を呼ぶ可能性がある。現金が「安全資産」から流出し始めれば、ビットコインなど暗号資産市場が予想以上の恩恵を受けるとアナリストらは分析している。

Sponsoredマネーマーケットファンドがリスク資産に重要な理由

マネーマーケットファンドは、投資家の資金を短期の高品質な債券(国債、譲渡性預金、コマーシャルペーパーなど)にプールする低リスクの投資手段である。安定性、流動性、控えめなリターンを提供することを目的としている。

これにより、資本を保全しつつ通常の預金口座よりも高い利回りを提供するため、不確実性の中での駐車場として人気がある。投資家がリスクの高い資産よりも安全性を好むとき、これらのファンドは膨らむ。

Barchartのデータによれば、現在、過去最高の7兆4000億ドルがマネーマーケットファンドに預けられている。

X(旧Twitter)での投稿で、マクロアナリストは利回りが5%を超えているため、現金を保持することが投資家にとって魅力的な選択肢になっていると指摘した。

Sponsored Sponsored「投資家が利回りを求めつつ、期間リスクや株式リスクを取りたくないときにのみ、こうした蓄積が見られる。ドットコムバブル崩壊後、GFC後、そして2020–21年に金利が底を打ち、資金が待機していたときに再び起こった」と投稿に記されている。

FRBが金利を引き下げた場合の影響

しかし、アナリストはこの傾向が続かない可能性があると警告した。連邦準備制度理事会が利下げに動く場合、9月17日に25または50ベーシスポイントの利下げが行われると、マネーファンド、預金口座、短期国債の利回りが低下する。即座の退出を引き起こすことはないが、現金保持の魅力を徐々に弱める可能性がある。

「歴史が示すように、利回りの優位性が薄れると、これらの大きな現金の山はまず安全性と流動性を求めて国債に移動し、緩和サイクルへの信頼が高まるとリスク資産に移行する。2001年、2008年、2019年に見られたように、現金はまず政府債券に移動し、その後、株式、クレジット、その他の資産に広がった」とアナリストは付け加えた。

同氏は、マネーファンドに駐車されている7兆4000億ドルが動き始めれば、市場を再構築する可能性があると指摘した。わずか10%のシフトでも、どのセクターに入るかによって数千億ドルの新たな資本を注入することになる。

Sponsored Sponsored「慎重な25ベーシスポイントの動きは、マネーファンドを徐々に減少させる一方、50ベーシスポイントの利下げはシフトを加速させ、まず国債に現金を押し込み、利回りの優位性が消えるとリスク資産に移行する。7兆4000億ドルが待機している中、回転の規模は方向性と同じくらい重要だ」と述べた。

安全資産から暗号資産へ:7兆4000億ドルの資金流入先

以前、アナリストのカス・アベは、マネーマーケットファンドの資本の大部分が米国国債に縛られていると指摘した。金利が下がると、これらの証券の利回りが低下し、魅力が薄れる。

その時点で、この大規模な流動性は株式や暗号資産などのリスク資産にシフトし始める。

Sponsored「だから、常に弱気な人の言うことを聞かないでください。我々は上昇するだけです」とアベは述べた。

さらに、アクセル・ビットブレイズは、このサイクルが以前のものと異なるのは、機関投資家のアクセスが増加したためだと付け加えた。スポットビットコインやイーサリアムのETFは、年金基金や資産運用者に直接のエントリーポイントを提供し、アルトコインのETF承認も期待されている。

「その上、マネーマーケットファンドには7兆2000億ドルがあり、Tビルの利回りが下がり始めると流出が始まる。これのわずか1%が暗号資産に流れ込むだけで、BTCやアルトコインを新たな高値に押し上げるのに十分だ」とビットブレイズは述べた。

一方、クリプト・レイヴンは、暗号資産市場に1兆ドル以下でも流れ込めば、ビットコインが15万ドルから16万ドルの範囲に上昇する可能性があると予測した。

「第4四半期に非常に強気だ」と同氏はコメントした。

市場参加者は、FRBが決定を下す準備を進める中、その影響を注視することになる。この前例のない現金の蓄積がリスク資産の動向を左右する可能性が高い。今後数週間は、この資本が暗号資産の上昇を引き起こすのか、より深い経済不安を示すのかを判断する上で重要となる。