GENIUS法案は、ステーブルコインを通じて米ドルへのグローバルアクセスを拡大する利点を持つ一方で、発行者が保有者に利息を支払うことを禁じる制約を設けた。このため、利回りを重視する機関投資家には課題が生じるが、分散型金融(DeFi)は多様なリターン獲得手段を提供し、新たな成長の道を示す可能性がある。法案の施行を受け、DeFiの市場における役割が一層重要になるとみられる。

GENIUS法は資本をDeFiに向けるか

正式に法律として署名されたGENIUS法は、すでに世界中でステーブルコイン市場の拡大を見せている。

米国がこれらのデジタル資産の使用を包括的な枠組みで支援し、十分な消費者保護と金融の安定性を提供することで、採用が急増する見込みである。

興味深いことに、特に利回りを生むステーブルコインの禁止という法律の制約が、暗号資産セクターの他の分野での活動を刺激する可能性がある。発行者はステーブルコインを支えるために国債のような利息を生む準備金を保有しているが、この利息は保有者に渡されることはない。

この規定は、資本に対してリターンを求める義務を負う機関や洗練された投資家にとって顕著な課題を生む。

規制されたステーブルコインが受動的な収入を提供できないため、これらの大規模な機関資金はリターンを生むための代替手段に向けられる可能性がある。

このような状況は、利回りを求める人々にとって分散型金融が有望な解決策となる。

利回り追求の再ルート化

今日の市場で最大のステーブルコイン発行者の一部にとって、GENIUS法の保有者への利息支払い禁止は影響を与えない。

「USDTやUSDCのような最大のステーブルコインは、これまで保有者に直接的な利回りを提供したことがないため、GENIUS法による実質的な変化はない」と、CryptoQuantのリサーチ責任者であるフリオ・モレノ氏はBeInCryptoに語った。

しかし、この法律は新規参入者がそれを行うことを妨げ、現在の提供を保護する。このような動態は、投資家が他の場所で利回りを求めることを間接的に促進する。

「これは、投資家の資本をより透明で潜在的に高いリターンを提供する分散型プラットフォーム、例えば貸付プロトコル、流動性プール、トークン化された現実資産に向ける可能性がある。その結果、DeFiは利回りを求める資本の好ましい目的地となるかもしれない、特により明確な規制ガイダンスと組み合わされた場合」と、Sentoraのリサーチ責任者であるフアン・ペリセール氏は会話に加えた。

市場はすでにこの変化を反映している。投資家はますますDeFi版のステーブルコイン、例えばAaveのaUSDTやEthenaのsUSDeに引き寄せられている。これらは、分散型プロトコル内でステーキングや貸付を通じて利回りを生むことができる。

ブラックロックやフランクリン・テンプルトンが立ち上げたトークン化されたマネーマーケットファンド(MMF)も、ステーブルコインの利回りを得るための重要な手段として浮上している。

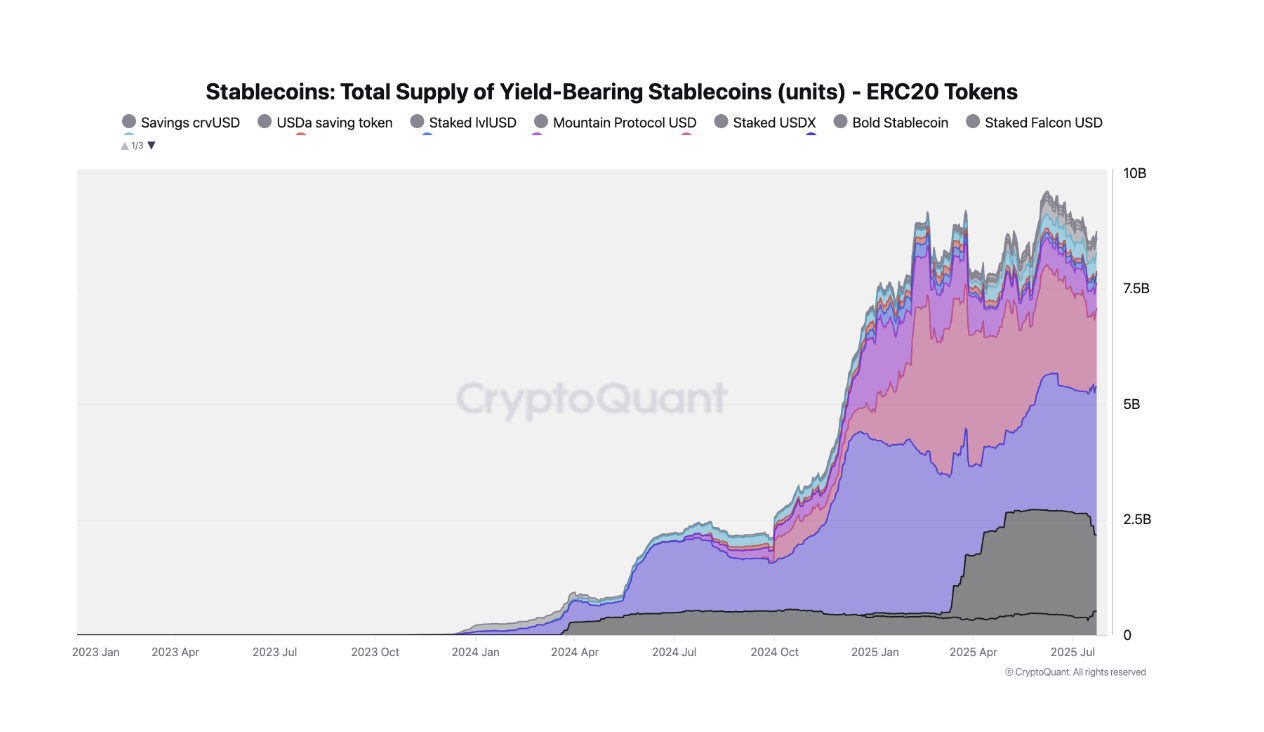

モレノ氏は、これらのステークされたステーブルコインとトークン化されたMMFが大幅に成長し、合計で100億ドル以上の市場資本を達成したと指摘した。

ステーブル資産の利回り需要を排除するのではなく、GENIUS法はそれをステーブルコインから他の製品に向けるだけである。しかし、この方向転換は、機関投資家にとって特定の、ますます重要なタイプの利回りを注目させることにもなった。

機関投資家を魅了するDeFi

GENIUS法後の世界で利回りを求める機関投資家が増える中、DeFiプラットフォームは彼らのニーズに合った魅力的な機能を提供している。

「DeFiプラットフォームは、機関投資家にプログラム可能な利回り、グローバルな流動性、革新的な金融商品へのアクセスを提供し、すべてが透明なスマートコントラクトによって支えられている」とペリセール氏は述べ、「GENIUS法が規制の明確さの基盤を築く中、機関はDeFiの利回りの可能性にますます惹かれている。ただし、それが堅牢なリスク管理ツール、オンチェーン監査、準拠したカストディソリューションと組み合わされている場合に限る」と付け加えた。

この魅力は、特にペリセール氏が「リアル利回り」と呼ぶ機会に向けられている。

「これらはトークンインセンティブではなく、実際の経済活動から収益源を生み出す」と同氏は説明した。

これらの収益源が最も生み出される主要な分野には、分散型取引所での活動から得られる取引手数料や、過剰担保型の貸付プラットフォームから得られる利息が含まれる。DeFiの基本要素も、オンチェーン保険のような型破りな利回り構造を提供する別の選択肢として登場している。

「これらのモデルは、より持続可能なリターンと明確なリスクプロファイルを提供し、機関投資家のリスクフレームワークにより適合する」とペリセール氏は付け加えた。

しかし、新しい法律が既存のDeFiプラットフォームに直接的な影響を与えるかどうかについて、すべての専門家が同意しているわけではない。

伝統的金融はDeFiと競争するのか

セントリフュージのエリ・コーエン総顧問は、GENIUS法がステーブルコイン発行者に利息の支払いを禁止しているが、これはステーブルコイン保有者がリターンを得られないことを意味しないと示唆した。

「ステーブルコイン発行者だけが利回りの提供を禁止されているが、他の者、例えば銀行や証券ディーラーはそれを行うことができる。GENIUS法はステーブルコインの機会を拡大し、制限するものではない」とコーエン氏はBeInCryptoに語った。

同氏はまた、既存の承認不要なDeFiプラットフォームが、利回りを求める機関投資家の主な目的地になるとは考えていないと述べた。代わりに、新しい製品が登場する可能性が高い。

「トラディショナルファイナンスの機関は、AaveのようなDeFi貸付プロトコルと競争し、市場シェアを奪うために、ミラー規制されたプラットフォームを作るだろう」と同氏は付け加えた。

しかし、GENIUS法の間接的な利益は、DeFiと暗号資産業界全体にとって最も大きな上昇をもたらす。

銀行がオンランプに: 新たな採用時代

GENIUS法後の時代におけるDeFiの採用は、利回りを求める投資家のおかげではなく、新規ユーザーの大規模な流入の可能性によって繁栄するだろう。

「これは、JPモルガン・チェースやシティのような米国の小売銀行がステーブルコインを発行し、預金者にそれを使用するインセンティブを提供するために起こるだろう。米国の小売銀行口座保有者の数は膨大であり、この市場の一部を暗号資産の世界に引き込むことは非常に重要だ」とコーエン氏は説明した。

新規ユーザーの他に、コーエン氏は重要な政治的利益を指摘した。強力な米国の金融機関が暗号資産市場に積極的に参加し、ステーブルコイン発行者としてこれらの市場を促進し拡大することに関与するようになる。

「これにより、将来の米国政権がバイデン/ゲンスラー時代のような敵対的な姿勢に戻ることは非常に困難になるだろう」と同氏は付け加えた。

このような状況下で、DeFiと暗号資産全般の未来は明るいように見える。

成長の確実性

成長の正確なメカニズムについての見解の相違にもかかわらず、専門家たちはGENIUS法が暗号資産エコシステムの大幅な拡大をもたらすという明確なコンセンサスを持っている。

「実際の利回り」機会への機関投資家の関与の増加、トラディショナルファイナンスとDeFiの間の新しい橋の出現、または銀行発行のステーブルコインを通じた新規ユーザーの大規模な流入を通じて、DeFiの未来は大幅で予想外の拡大に向けて準備が整っているように見える。