近年、ステーブルコインは暗号資産市場において欠かせない存在になりつつあります。特に個人投資家にとっては、法定通貨の代替手段やDeFi運用、送金、節税、トレードなど、多岐にわたる利用が見込まれています。しかし、ステーブルコインの種類によって安全性や規制面のリスクが異なるため、正しい理解が不可欠です。

本稿では、JPYCやUSDT、USDC、DAIといった代表的なステーブルコインを用途別に比較し、日本での利用可否、利用時の注意点をわかりやすく解説します。

ステーブルコインとは?

ステーブルコインとは、価格が常に一定になるよう設計された暗号資産の一種で、多くの場合、米ドルや日本円などの法定通貨に価値が紐付け(ペグ)されています。たとえば、米ドル連動型ステーブルコインの「USDC」は、発行元である米国のCircle社が常に1コイン=1ドルでの交換を保証しています。一方、日本円連動型ステーブルコイン「JPYC」は、1コイン=1円の等価維持を目指して運営されています。

価格変動の激しいビットコインなどとは異なり、ステーブルコインはその安定性により、暗号資産と法定通貨をつなぐ橋渡し(ブリッジ)的な役割として関心を集めています。

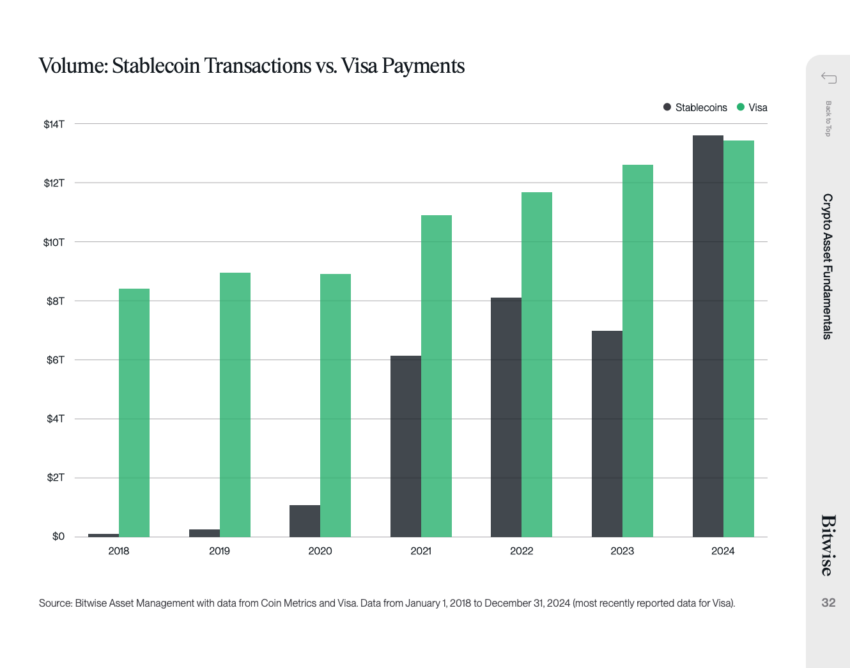

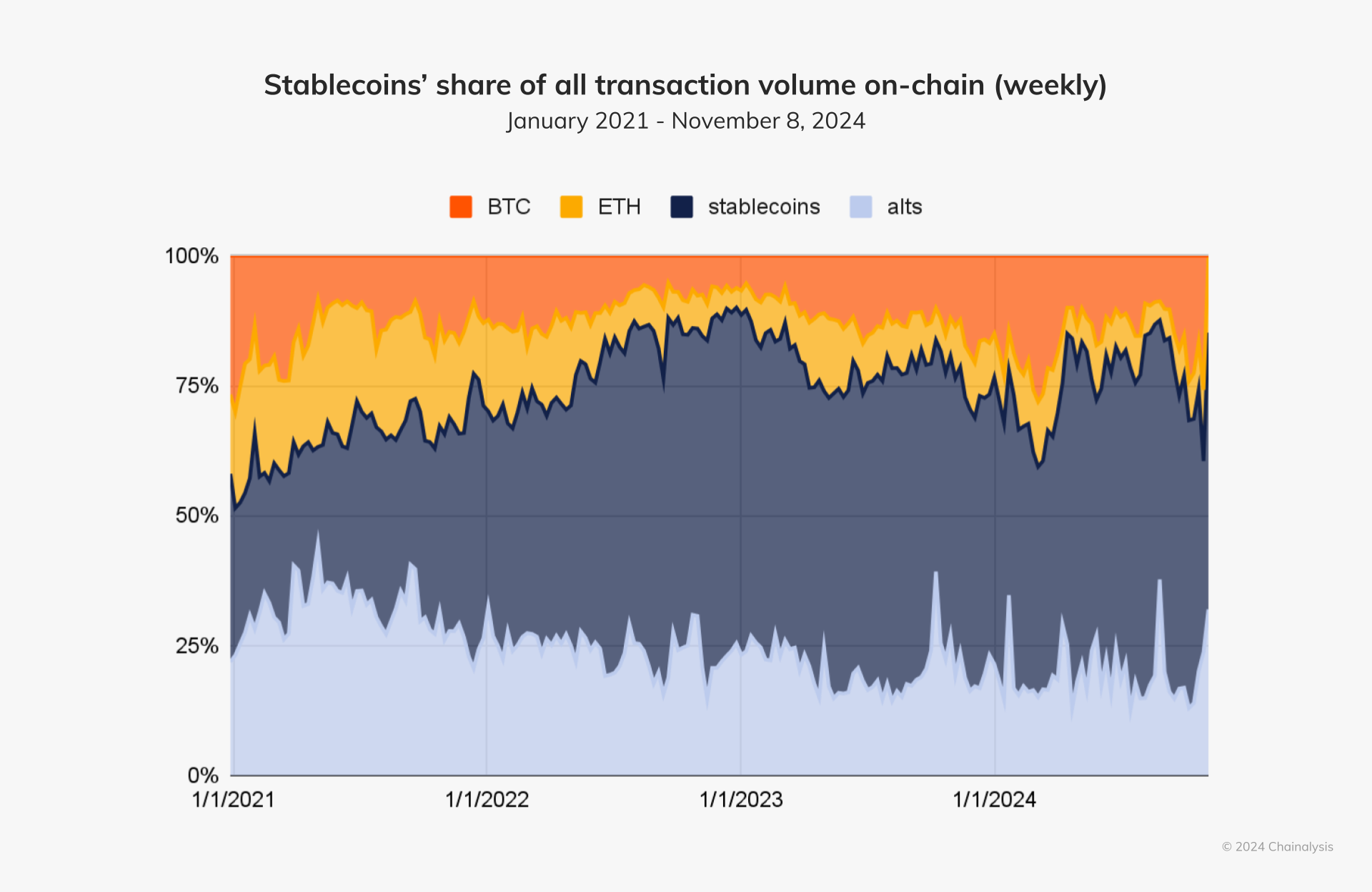

ステーブルコイン市場は急成長を続けており、2025年には時価総額が約2,170億ドルを超え、過去最高を更新しました。2024年には初めてVisaの決済高を上回り、年間決済額は数兆ドル規模に拡大しています。最新のBitwiseレポート(2025年Q1)でも、前四半期比約30%増の急伸が確認されています。

関連記事:ステーブルコインはVisaなど既存の決済手段を超えるのか?

主要ステーブルコイン比較一覧(※2025年時点)

| コイン名 | 担保方式 | 流動性(時価総額・流通量) | 発行主体 | 対応チェーン | 日本での利用可否 |

|---|---|---|---|---|---|

| JPYC (JPY Coin) | 法定通貨担保型(円預託・前払式)。日本円と1:1で価値連動。資金決済法上は前払式支払手段に分類。 | 小規模(約20億円規模)。市場価格はほぼ¥1で安定。取引量は限定的。 | JPYC株式会社(日本企業)。第三者型前払式支払手段発行者として登録済。 | Ethereum、Polygon、Avalanche、Astar他で発行。 | ◯(国内利用可)。日本円建てプリペイド型コインとして合法。日常決済にも利用可能。 |

| USDT (Tether) | 法定通貨担保型(USD担保)。ドルなど準備金を保有、米国債中心に担保。 | 非常に大きい(市場占有率65%以上で首位)。時価総額約80兆円規模、流動性最大。 | テザー社(Tether Ltd)。オフショア拠点の企業。 | Ethereum、Tron、Solana、Polygon他多数。 | △(国内未承認)。国内取扱なし。海外取引所やDeFi利用は禁止されないが国内流通は規制中。 |

| USDC (USD Coin) | 法定通貨担保型(USD担保)。米ドルの現預金・国債で100%裏付け、定期監査あり。 | 大きい(市場占有率約20%、時価総額約4兆円)。機関投資家やDeFiでの利用も多い。 | サークル社&Coinbase(Centre財団)。米国準拠法に基づき運営。 | Ethereum、Solana、Polygon、Avalanche、Algorand他多数。 | ◯(一部解禁)。2023年規制緩和、2025年SBI VCトレードが日本初のUSDC取扱承認。 |

| DAI (Dai) | 暗号資産担保型(過剰担保)。ETHやUSDCなど複数の暗号資産を担保に発行。 | 中程度(市場占有率3~4%、時価総額約5千億~1兆円)。DeFi領域で存在感。 | MakerDAO(分散型自律組織)。中央管理者不在。ガバナンスはMKRホルダーが実施。 | Ethereum(ERC-20)。他チェーンでもブリッジ経由で利用可能。 | △(国内未承認)。法定通貨担保でないため暗号資産扱い。国内未上場。 |

| TUSD (TrueUSD) | 法定通貨担保型(USD担保)。第三者信託下でUSD保管、オンチェーンで証明公開。 | 中程度(市場占有率数%、現在約5000億円規模)。一時的にBUSDを超える規模まで急増。 | Techteryx社(香港系企業)。Chainlinkが監査・証明を提供。 | Ethereum、Tron、BNB Chain他多数。 | △(国内未承認)。国内取扱なし。 |

このほかにも、UST(TerraUSD)などの無担保型ステーブルコインや、FRAXのような米ドルと暗号資産を組み合わせたハイブリッド型がありました。ただし、USTは2022年5月に価値を維持できずに暴落(デペッグ)し、FRAXも2023年以降は完全担保型に切り替えるなど、無担保型は安定性の課題から市場が縮小しています。そのため本ガイドでは、特に流通規模の大きな法定通貨担保型・暗号資産担保型を中心に解説します。

日本で利用可能な主なステーブルコイン

本稿執筆現在、日本国内で主に利用可能または計画されているステーブルコインは以下の通りです。

| ステーブルコイン | 概要・現状 |

|---|---|

| JPYC(JPYCoin) | 日本円連動型。前払式支払手段(プリペイド)として限定的に流通。正式なステーブルコインではないが、実質的に初の円建てステーブル。 |

| USDC(USDコイン) | SBI VCトレードが2025年3月より国内初の取り扱いを開始。Circle社との合弁会社を設立し、日本市場での本格展開を計画。 |

| 銀行系円ステーブルコイン | 三菱UFJ信託銀行の「Progmat Coin」やあおぞら銀行など複数銀行が発行準備中。企業間決済を想定し2025年以降順次展開の見込み。 |

日本では海外に比べ利用可能なステーブルコインが規制の関係上限定的とされてきましたが、USDCの導入を契機に徐々に拡大しつつあります。

関連記事:ステーブルコイン「USDC」の使い方は?

国内企業(取引所・金融機関)の取り組み

日本企業による主な取り組みは以下のとおりです。

- SBIホールディングス

SBI VCトレードを通じ国内初のUSDC取り扱いを開始。Circle社と合弁会社設立で、USDC決済の普及を促進。 - bitFlyer(ビットフライヤー)

USDC取引の準備を進めており、国内取引所の中でSBIに続く可能性が高い。 - GMOインターネットグループ

米国で円連動ステーブルコイン(GYEN)を発行済み。国内でも条件が整えばGYENの展開を検討可能。 - 三菱UFJフィナンシャル・グループ(MUFG)

円建てステーブルコイン「Progmat Coin」構想を主導し、複数の銀行・企業と協力して業界標準化を推進。 - その他の金融機関・企業

みずほ銀行やSMBC、地方銀行による地域通貨の実証実験、CoincheckによるCircle社との提携など、多様な取り組みが進行中。

このように、日本では厳しい規制のもとでステーブルコインの実用化が徐々に進んでおり、2025年以降はさらに拡大すると見込まれています。

ユースケース別:おすすめのステーブルコインと活用ポイント

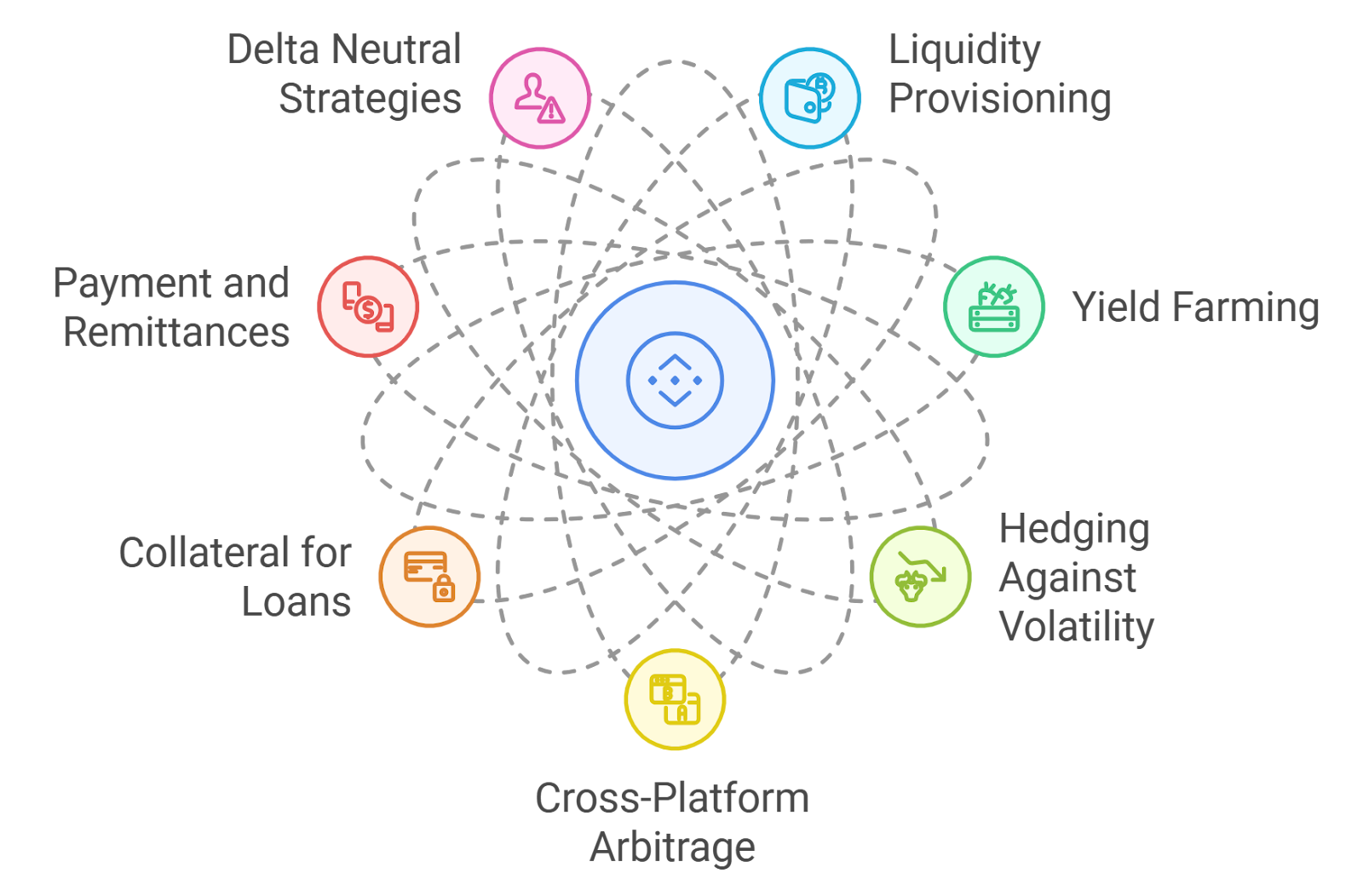

DeFi運用でのステーブルコイン選び

DeFiではステーブルコインを貸出(レンディング)やイールドファーミングで運用し、銀行預金より高い利回りを得ることが可能です。価格が安定しているため「暗号版の預金通貨」として活用されています。

安全性のポイント

DeFi運用ではコイン自体の安全性も重要です。過去の主なデペッグ(価格割れ)事例は以下です。

- USDC(2023年):銀行破綻の影響で一時0.88ドルまで下落。

- USDT(2022年):市場混乱で一時0.95ドルまで下落。

- DAI(2023年):担保資産(USDC)の下落に連動し0.9ドル台に下落。

JPYCではこうした事故は報告されていません。安全性を重視するなら透明性の高いUSDCや分散型のDAIが候補ですが、完全に安全なコインはないため、複数コインへの分散が推奨されます。

利回りの例

| 運用方法 | コイン | 年利目安 |

|---|---|---|

| MakerDAO (DSR) | DAI | 約3.25% |

| レンディング (Aave等) | USDT, USDC | 1〜5% |

BlackRockのBUIDLは利息配当型ですが、一般の入手は困難です。

規制面の注意点

日本ではJPYC以外の海外ステーブルコインは取引所で購入できず、海外取引所やDeFi経由で調達する必要があります。違法ではありませんが、トラブル時の保護はなく自己責任となります。

流動性

DeFi内で最も流動性が高いのはUSDT・USDC。DAIも一定の流動性があります。JPYCは国内中心で、グローバルDeFiでは使いにくいです。

推奨銘柄

- バランス重視:USDC

- 利回り狙い:DAI (DSR利用)

国内外送金向けステーブルコイン

ステーブルコイン送金は銀行送金より速く低コストです。国際送金でも数分~数十分で完了します。

安全性と規制

主要銘柄(USDT, USDC)ならデペッグの可能性は低く、安定性は高め。ただし日本国内で取得が難しく、送金相手が制裁対象国の場合、送金が凍結されるリスクがあります。

流動性

国際送金ではUSDTが最も現金化しやすく普及しています。国内送金用途ならJPYCも選択肢になりますが、国際送金はUSDTまたはUSDC推奨です。

関連記事:専門家、ステーブルコイン取引量がVisaと比べて水増しの可能性を疑う

節税用途のステーブルコイン(ふるさと納税)

日本ではJPYCを使ったふるさと納税が可能になりました。暗号資産を円に換金せず直接寄付できるため利便性が高まっています。

安全性と規制

JPYCは日本法に適合し安全性が高く、自治体も受け入れやすいです。USDTやUSDCでは税金支払いに利用できません。

法定通貨代替としての利用

円安局面でドル資産を持ちたい個人が、USDCやUSDTを法定通貨の代わりに保有しています。

安全性と規制

ステーブルコインは銀行預金ほど安全ではありません。安全性を重視するならUSDC(ドル)やJPYC(円)が推奨です。

利回りの可能性

USDCやDAIはDeFi運用で銀行預金より高い利回りを狙えます。ただしリスクもあります。

流動性

国内決済用途はJPYC、海外用途ではUSDTが有利です。

トレードでのステーブルコイン

暗号資産トレードでは、利確時の待機資産としてUSDTが世界的に主流です。

安全性と規制

USDT・USDCとも一時的なペグ割れはあったものの、大規模な崩壊例はありません。日本居住者が海外取引所を使う場合、規制面で自己責任です。

流動性

トレード用途ではUSDTが圧倒的に出来高が多く、USDCも一定の流動性を持ちます。BUSDは規制の影響で流動性が低下中。JPYCは仮想通貨トレード用途には適しません。

推奨銘柄

- トレード基軸:USDT

- 次点:USDC

小売投資家がステーブルコインを選ぶ際のポイント

ステーブルコインの選択では、安全性・用途・流動性・規制対応・税務管理・リスク分散の観点が重要です。

日本人投資家がステーブルコインを選ぶ際のポイント

日本居住者がステーブルコインを利用する際は、安全性・用途・流動性・規制対応・税務管理・リスク分散の視点で選ぶことが大切です。

1. 安全性と透明性を最優先に

日本国内で取得可能なステーブルコインを選ぶ際は、裏付け資産の種類、監査体制、発行者の信頼性を確認しましょう。

- 信頼性の高い銘柄(海外): USDC(Circle)、USDP(Paxos)は第三者の定期監査を受け、米ドルで完全裏付けされたフルバック型です。ただし、日本での取得方法は限定的です。

- 国内で利用可能: JPYCは日本円に連動し、国内で合法的に発行されています。

- 注意が必要な銘柄: USDT(Tether)は透明性に懸念が残りますが、日本国内での取り扱いは規制上の制約があります。

- 推奨されない銘柄: TerraUSD(UST)などアルゴリズム型は市場変動で破綻リスクが高く、日本居住者は避けるべきです。

2. 用途に合った銘柄選択

日本居住者は、日本国内で認可されている銘柄や取得可能な範囲内で用途に適したステーブルコインを選びましょう。

- 日本円連動型(国内利用): JPYCは国内取引やNFT購入に便利ですが、海外利用は難しいです。

- 海外送金・決済(規制内で利用可能な範囲): 今後、国内で正式に取り扱いが始まる可能性のあるUSDCを注視しましょう。

3. 流動性と普及度

国内で合法的に取得・利用できるステーブルコインの流動性を確認しましょう。

- JPYCの流動性: 国内での利用に限定され、国際的な流動性は低いため、海外取引を視野に入れる場合は注意が必要です。

- USDCの国内展開の動向: 今後、日本での正式な取り扱いが実現すれば流動性向上が期待されます。

4. 規制遵守と合法的な取得

日本国内の規制を遵守し、合法的にステーブルコインを取得・利用しましょう。

- 国内認可銘柄を優先: JPYCなど金融庁認可済みのステーブルコインを利用するようにしましょう。

- USDCの取得方法: 2025年、SBIとの提携によりUSDCの国内での直接発行・取得が開始されており、その他の取引所での上場も計画されています。

- 海外取引所利用の注意: 日本人が登録できない海外取引所や無登録業者を利用することは避けましょう。

5. 税務計画と記録管理

ステーブルコインの取引は課税対象となるため、記録管理を厳格に行いましょう。

- 課税イベントの把握: 暗号資産間(例:BTC→JPYC)の交換は課税対象です。

- 記録管理ツールの活用: クリプタクトなど日本対応の税務管理ツールで取引履歴を正確に管理しましょう。

6. 分散投資でリスク管理

国内で利用可能な銘柄の範囲内で、複数のステーブルコインを活用してリスクを分散しましょう。

- 推奨される組み合わせ(国内範囲内): 主にJPYCを中心とし、将来的にUSDCが国内で認可された際にはその利用も検討しましょう。

- リスクの分散: 発行者の信用リスクや特定のステーブルコインに依存するリスクを軽減できます。

日本居住者がステーブルコインを選ぶ際は、日本の規制内で安全性と透明性を最優先し、国内で合法的に取得可能な銘柄を中心に用途や流動性、税務管理を考慮し、リスク分散を徹底しましょう。最新の規制動向や市場情報を常に確認し、適切に対応することが重要です。

関連記事:JPYCとは?国内初の日本円ステーブルコインについて解説

日本経済でも期待が高まるステーブルコイン

2025年時点では、日本でのステーブルコイン流通規模はUSDCを中心に数十億円程度ですが、2030年までには円建てステーブルコインが国内送金の一部を担う規模に成長すると予想されます。将来的に全銀ネットの送金の一部がステーブルコインに置き換われば、市場規模は兆円規模に達する可能性もあります。

ただし、これを実現するにはユーザーの信頼獲得と利便性向上が不可欠です。2020年代後半には、日本でもステーブルコインが企業間の国際取引などで主要な選択肢となり、流通規模は1兆円を超えると予測されています。

まとめ:用途に合わせてステーブルコインを選ぼう

ステーブルコインは、個人投資家にとって暗号資産市場と法定通貨経済をつなぐ不可欠なツールへと進化しています。JPYCやUSDC、USDT、DAIをはじめ、各ステーブルコインには安全性や規制対応、流動性など異なる強みやリスクがあります。用途ごとに最適な銘柄を選ぶことが、リスクを抑えつつ安定した運用や決済を実現するカギです。国内利用ならJPYC、国際送金やトレードにはUSDT・USDC、DeFi運用にはDAIなど、それぞれの特徴を活かして使い分けましょう。また、今後は日本でもUSDCなどの解禁が進む見通しで、法令順守や税務管理、リスク分散も重要なポイントとなります。規制や市場動向を常に確認しながら、自分の目的に合ったステーブルコインを賢く選びましょう。