メタプラネットは、日本初の「ビットコイン財務企業」として、積極的にビットコイン(BTC)を購入・保有する戦略を採用している企業です。同社は2024年4月に「ビットコイン・スタンダード」を採用し、企業資産の大部分をBTCに変換することで、長期的な価値保存手段として活用する方針を打ち出しました。この戦略により、株式発行や社債発行を活用しながらBTCを買い増し、株主価値を最大化することを目的とする経営モデルを確立しています。

本稿では、メタプラネットの戦略、資金調達、ビットコイン市場との関係性、リスク要因、今後の展望について解説します。

メタプラネットとは?

メタプラネット(証券コード3350)は、1999年に音楽CDの企画・販売会社として設立され、現在は東京・六本木に本社を構える上場企業です。設立後はホテル運営やメディア関連事業にも進出し、2023年2月に現社名へと商号変更しました。

2024年には事業戦略を大きく転換し、ビットコインを長期的な財務資産として保有する「ビットコイン・トレジャリー戦略」を主軸に据えました。これは米MicroStrategy(マイクロストラテジー)社の方針を参考にしたもので、円安やインフレへのリスクヘッジを目的としており、日本市場では「ビットコイン関連株」として注目されています。特に2024年のビットコイン価格の上昇とともに株価も急騰し、暗号資産市場において影響力のある企業の一つとなっています。

従来のホテル運営事業やメディア関連事業も引き続き継続して展開しています。

資本金は5億7,500万円、グループ全体の従業員数は約30名です。

企業の歴史と経営陣

メタプラネットは、もともと不動産・ホテル事業を手掛けていましたが、2024年にビットコイン・トレジャリー企業へと転換しました。

主要経営陣一覧

- サイモン・ゲロヴィッチ氏(代表取締役・社長)

- 阿部好見氏(取締役兼COO)

- 貴久イクルミ氏(CFO)

主要戦略投資家

- MMXX Ventures

- デジタル資産分野の投資を行うプライベート投資会社です。

- 中小型株の上場企業への投資も手掛けています。

- UTXO Management

- ビットコイン関連の資産運用を専門とする投資ファンドです。

- 「Bitcoin Ecosystem Fund」や「210k Capital」などを運用し、ビットコイン市場に関与しています。

- ナショナル・フィナンシャル・サービシズ

- 米金融大手フィデリティ・インベストメンツの完全子会社です。

- 25年6月30日付けで12.9%にあたる8,440万株(1,300億円)を保有し、筆頭株主となっています。

メタプラネットの企業戦略

ビットコイン・トレジャリー戦略

メタプラネットは、日本企業として初めて「Bitcoin Treasury Company」を標榜し、企業資産の大部分をビットコインに変換する戦略を採用しています。同戦略の目的は以下の通りです。

- 長期的な価値保存

日本円の価値下落リスクを回避し、BTCをデジタルゴールドとして活用します。 - 資本市場を活用したBTC蓄積

株式や社債の発行を通じて資金を調達し、その資金でビットコインを購入します。 - BTCイールド(Bitcoin Yield)の最大化

「1株あたりのビットコイン保有量の増加率」 を指標とし、株主価値を増加させるKPIとして運用します。

BTCイールドとは?

メタプラネットの経営戦略の中心にあるのが「BTCイールド(Bitcoin Yield)」です。これは、完全希薄化後の発行済株式数に対するビットコイン保有量の増加率を示し、企業の成長を測る主要なKPIとして活用されています。

BTCイールドの計算方法は以下の通りです。

- 保有するビットコインの総量 ÷ 完全希薄化後の発行済株式数

この比率の上昇が、投資家にとっての価値向上を示す指標となります。

2024年のBTCイールド推移は以下の通りです。

- Q2 → Q3:41.72%増加

- Q3 → Q4:309.84%増加

2025年7月7日時点で、年初来BTCイールドは 416.6% に達しています。同戦略により、株式の希薄化を大幅に上回るペースでBTCを取得し、1株あたりのBTC保有量を増やすことに成功しています。

関連記事:ビットコインは2025年に暴落するか?

メタプラネットの資金調達戦略

21ミリオン計画

2025年にメタプラネットは「21ミリオン計画」を発表し、1,166億円の資金調達を実施しました。この資金の使途は以下の通りです。

| 資金用途 | 金額(億円) |

|---|---|

| ビットコイン購入 | 1,113.6 |

| ビットコイン・インカム事業 | 50 |

同資金調達は、最大21000BTCの取得を目標とし、2027年末までに21万BTC を保有する計画を発表しています。これはビットコインの総供給量(2,100万BTC)の約1%に相当し、野心的な長期戦略を示しています。

新株予約権の発行

- 発行規模: 21,000,000株(希薄化率53.6%)

- 調達総額: 約1,166億円(1株5,555円で行使)

- 行使期間: 2025年2月18日~2027年2月17日

同新株予約権の発行により、株価に影響を与えずに資金調達を進める設計になっています。

関連記事:メタプラネット、2025年末までにBTC1万枚取得を目指す

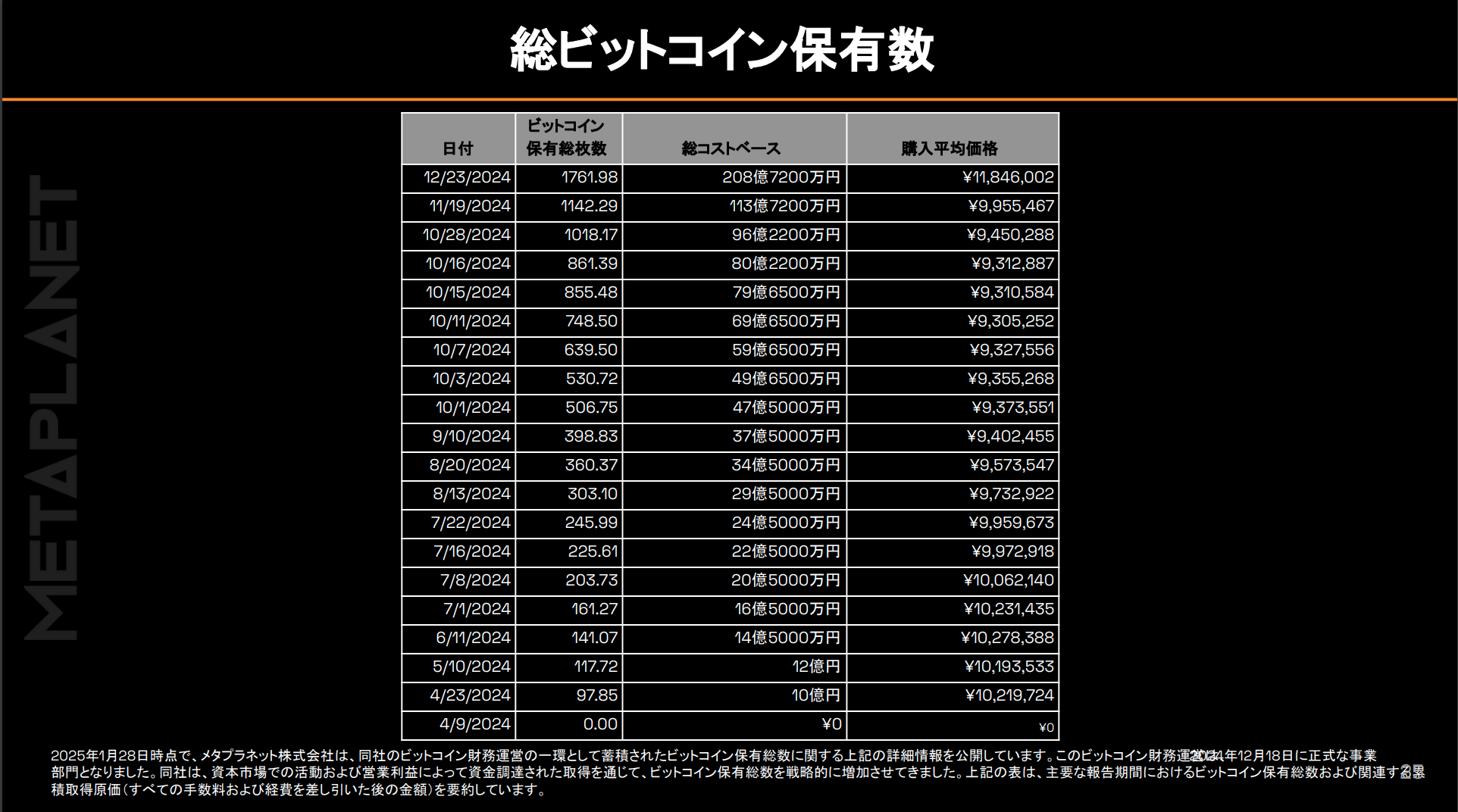

2024年のビットコイン取得データ

- 1,761.98BTCを208.7億円で取得

- 平均取得価格:11,846,002円/BTC。

メタプラネットのリスク

メタプラネットのビットコイン投資戦略には、大きな成長ポテンシャルがある一方で、いくつかの重要なリスクも存在します。特に、ビットコイン価格の変動や企業の財務構造がもたらす影響は無視できません。

債務超過のリスク

メタプラネットはマイクロストラテジー同様、ビットコインを財務戦略の中核に据えていますが、ビットコイン価格が一定額下落すると債務超過に苛まれる可能性があります。この状況になると、以下のような影響が考えられます。

- 財務の健全性が低下し、投資家の信頼が損なわれる

- 株価が急落し、株主価値が大幅に下がる

- 上場廃止や企業の存続リスクが高まる

ビットコイン市場はボラティリティが高く、過去には1年で70%以上の下落を記録したこともあります。そのため、ビットコイン価格の急落は企業にとって大きなリスクとなります。実際25年6月時点のメタプラネット株とBTC価格の関係をみてみると。どの水準でリスクが顕在化するのかがひと目でわかります。

| 企業名 | 平均取得単価 | BTC現価(2025年6月中旬) | 含み損益の状態 | リスク顕在化ライン |

|---|---|---|---|---|

| メタプラネット | 約1,376万円/BTC | 約1,540万円/BTC | 含み益維持中 | BTCが1,376万円を下回ると損失発生 |

このように、BTC価格が平均取得単価を下回る水準が財務的な「転落ライン」となっており、投資家にとっては1BTC=1,376万円前後が要注意ラインとなります。実際、メタプラネットの株価は保有するBTCの実際の時価を大幅に上回るプレミアムがついており、個人投資家の信用買いが急速に膨らんでいます。2025年7月時点の信用買い残高は1,900万株を超え、信用倍率も約53倍と異例の高水準です。また、制度信用による空売りが不可のため、踏み上げ相場が起きやすく、短期的な投機売買が価格変動を一段と激しくしている状況です。

関連記事:メタプラネット株価とビットコイン価格の相関性とは?

株式の希薄化

2025年に発表された「21ミリオン計画」による新株予約権の発行は、希薄化率が53.6%に達する可能性があります。

これにより、1株あたりの価値が低下するリスク があります。

株式の希薄化が進むと、以下のような影響が予想されます。

- 既存株主の持ち株比率が低下し、利益が分散される

- 株価が下落する可能性が高まる

- 新たな投資家を呼び込むための調整が必要になる

しかし、メタプラネットは 「BTCイールド」 の向上により、株式希薄化の影響を最小限に抑える方針を示しています。

ビットコインETF承認のリスク

現在、日本ではビットコインETFが承認されていませんが、将来的に承認される可能性があります。

もしビットコインETFが日本で承認された場合、メタプラネットの株式を購入するインセンティブが低下する可能性があります。

- 投資家はビットコインETFを通じて、税制優遇を受けながらビットコインに投資できる

- メタプラネット株を購入するメリットが減少する

- 株価の下落につながる可能性がある

現在、日本ではビットコインETFの承認には法改正が必要ですが、長期的にはその可能性があるため、企業戦略の調整が求められるでしょう。

関連記事:フランクリン・テンプルトンとSBIによる日本初のビットコインETF承認へ

ビットコインETFとメタプラネットの比較

| 比較項目 | メタプラネット株 | ビットコインETF |

|---|---|---|

| 税率 | 約20%(株式) | 最大55%(暗号資産) |

| 保有形態 | 企業の一部として保有 | 投資信託として保有 |

| 国内規制 | 日本の証券取引所で上場 | 国内では未承認 |

ビットコイン・ホテルの詳細

メタプラネットは、東京・五反田に位置する「ホテルロイヤルオーク五反田」を「The Bitcoin Hotel」 としてリブランドする計画を進めています。このホテルは、ビットコインを活用した新しい形の宿泊施設として、以下の特徴を持ちます。

ビットコイン・ホテルの主な特徴

- ビットコイン決済の導入

- 宿泊料金やサービスの支払いにビットコインを使用可能にする。

- ビットコイン教育イベントの開催

- 宿泊客向けにビットコインの基礎知識や最新情報を提供するセミナーを開催。

- ビットコインコミュニティの拠点

- ビットコイン愛好者や企業が集うイベントスペースを提供し、ネットワーキングを促進。

このホテルのリブランドにより、メタプラネットはリアルな場でのビットコイン教育と普及を目指しており、デジタルとリアルの橋渡しを行うことを狙っています。

本業とBTCへの依存度

メタプラネットはホテル運営やメディア関連事業なども手掛けていますが、これらの事業規模は限定的です。2025年1〜3月期の売上高は前年同期比943.9%増の8.77億円、営業利益は5.93億円でしたが、この数字にはBTCの売却益やマイニング報酬などが含まれている可能性が高いとされています。

ホテル事業は安定的に推移しているものの利益規模は小さく、企業価値の大部分をBTCが占めている状況です。そのため、メタプラネットは従来型の事業会社というよりも、BTC投資会社または疑似的なETFとしての特徴が強まっていると言えます。

Bitcoin Magazine Japanを通じた教育の拡充

メタプラネットは、ビットコイン教育と普及を推進するために『Bitcoin Magazine Japan』の独占ライセンスを取得しました。これにより、日本国内におけるビットコインの認知度向上を目指し、正確で専門性の高い情報を提供しています。

『ビットコイン・マガジン』は、ビットコイン業界で最も権威のあるメディアの1つであり、世界的なビットコインイベント「Bitcoin2024」を主催するBTCMedia社が運営しています。メタプラネットは、同メディアの日本版を通じて、個人投資家から企業・金融機関まで幅広い層に向けてビットコインの最新動向や分析を発信し、国内のビットコイン市場の発展を支えています。

関連記事:メタプラネット、Bitcoin Magazine日本版をローンチ

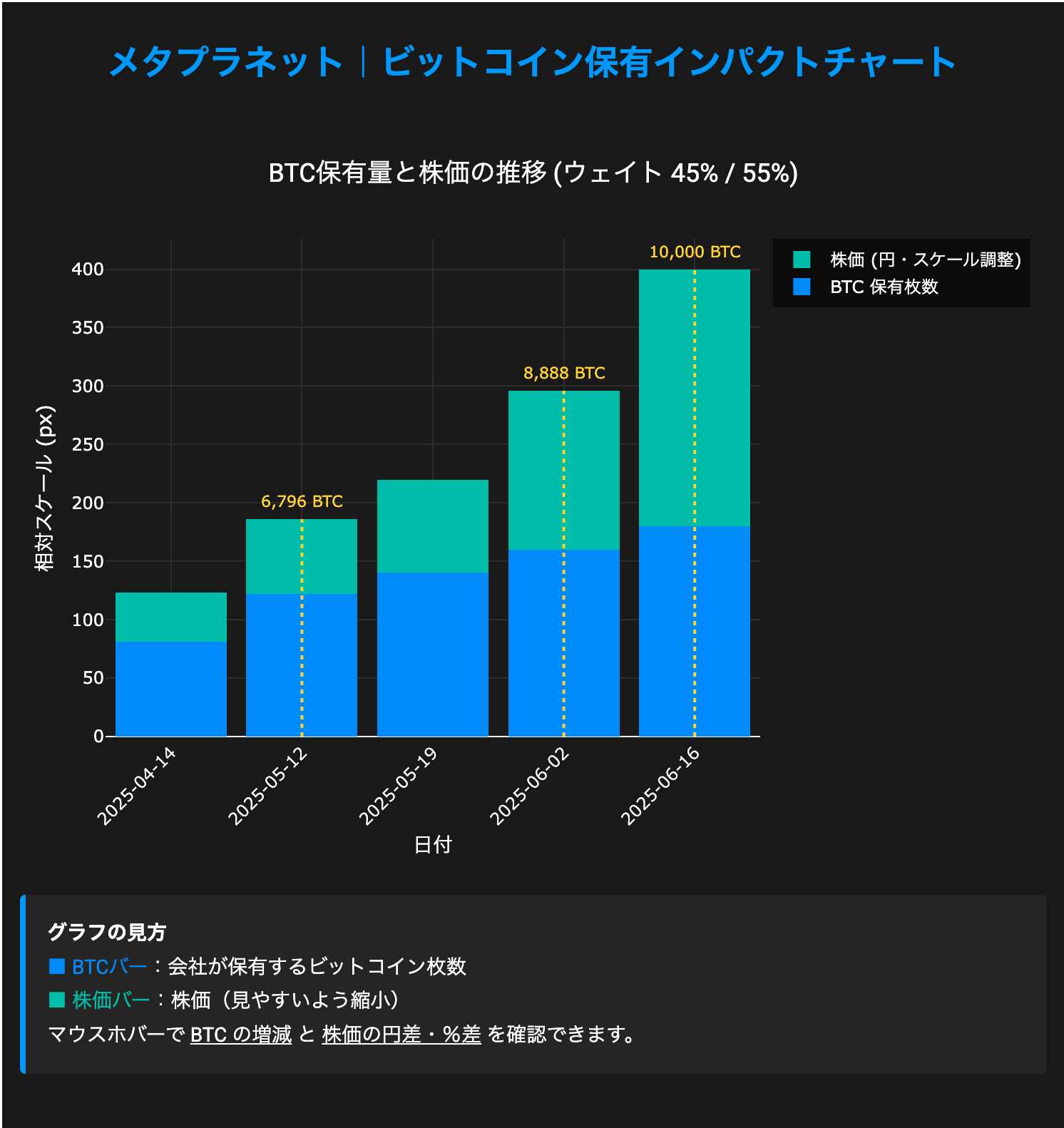

メタプラネットの成長と株価の推移

メタプラネットのビットコイン保有量と株価は、ここ数年で急激に成長しています。ゲロヴィッチ氏によると、メタプラネットがビットコインを継続的に購入していた同じ期間に、同社の株主数は約5,000人から12万人以上に増加しています。メタプラネットは2025年7月時点で、1万5,555枚のビットコインを保有しており、国内企業としては異例の規模です。以下に保有状況と財務影響を整理します。

| 項目 | 数値(2025年7月現在) |

|---|---|

| ビットコイン保有量 | 15,555 BTC |

| 取得総額(累計投資額) | 約2,258億円 |

| 平均取得単価 | 約1,451万円/BTC |

| 直近のBTC時価 | 約1,600万円/BTC |

| 含み損益 | 含み益:約284百万ドル(約420億円) |

実際、2025年第1四半期にはBTC下落で一時74億円の評価損が発生。その後の回復で135億円の含み益へと転換しました。こうした動きが、同社の財務に直結しているのが特徴です。

メタプラネット株価とビットコイン価格の関連性

メタプラネット株は2024年以降、ビットコイン(価格との強い相関性を示しています。特に以下の局面で連動性が明確に現れました。

- 2023年: BTC価格はじわじわ上昇しましたが、株価は振るわず低迷。

- 2024年: 4月に社名変更を発表し、BTCを大量購入し始めると、株価が急激に上昇。

- 2025年前半: BTCが史上最高値を記録すると株価も一時ストップ高となりましたが、4月の調整相場でBTCが約20%下げた際、株価は80%以上暴落。

- 2025年7月時点: 株価は1,500~2,000円付近で推移しています。

こうした特徴から同社株は「レバレッジ型BTC連動銘柄」と評価されており、日本国内におけるビットコインETFの代替的存在として、個人および機関投資家の関心を集めています。

株主数の増加

メタプラネットの株主数は、2023年12月に5,000人、2024年12月に50,000人と10倍に増加しました。2025年6月には128,073人に達し、約2.56倍のさらなる増加が記録されました。ビットコイン・トレジャリー戦略への投資家の関心の高まりが背景にあり、株価上昇や資金調達力強化につながりますが、株式の希薄化リスクも伴います。

株価の推移

| 時期 | 株価(円) |

|---|---|

| 2023年12月 | 160円 |

| 2025年7月 | 1,500~2,000円弱 |

これらのデータは、メタプラネットがビットコイン投資を通じて急速に成長している証拠であり、投資家からの注目度が高まっていることを示しています。さらに同氏は25年1月、世界最大の政府系ファンドであるノルゲス銀行がメタプラネットの株式を0.55%保有していること明かしました。同氏はこの件に関して以下のように述べています:

ノルゲス銀行は1.7兆ドル以上の運用資産を持ち、マイクロストラテジーの0.72%の株式(5億ドル超相当)も保有しています。その規模を考えると、今後メタプラネットの保有比率を増やす可能性も十分にあると言えます

サイモン・ゲロヴィッチ代表取締役|メタプラネット

中長期戦略:BTC蓄積からデジタル金融事業へ

メタプラネットのサイモン・ゲロヴィッチ代表取締役社長は、「4〜6年かけて他社が追いつけないほどのBTCを蓄積した後、M&Aを通じてデジタル金融事業に参入する」との長期ビジョンを明かしています。

将来的には、BTCを銀行に預けて証券化し、売却せずに資金調達できる仕組みが実現すると想定。BTCを担保にして、日本のデジタルバンクなどを買収し、より優れたサービスを展開したいと述べています。

なお、このM&A戦略はまだ初期段階にあるものの、2027年までに21万BTC保有する目標のもと、新株予約権や社債による資金調達を背景に事業展開が進められています。

関連記事:メタプラネット株価は暴落するのか?|ビットコインからの影響とは

インフレを契機に日本企業のビットコイン保有が注目される

企業のビットコイン保有量は、25年第1四半期に過去最高を記録しています。BeInCryptoは企業のビットコインの採用の流れについて、コインシェアーズのアナリストマックス・シャノン氏にインタビューを行いました。インタビューでは、同トレンドが年内に継続する可能性や企業のさらなる採用の見通しについて探りました。

企業は、貨幣インフレがバランスシートの購買力平価の低下の核心的な理由であることを理解している

シャノン氏によれば、貨幣インフレへの懸念が、メタプラネットが2025年の第1四半期に記録的な量のビットコインを蓄積する動機になったと指摘しています。

日本企業は、持続的な円の減価に直面しており、ビットコインはハードアセットのヘッジとして機能する。さらに、実質利回りがマイナスの市場では、BTCは優れた長期的なリスク調整後のリターンを提供する。利回りはないが、長期的な上昇とインフレ抵抗を提供する。インフレ率(支払われた価格または貨幣インフレのいずれか)が名目金利を上回る場合において

関連記事:企業のビットコイン保有量、25年第1四半期に過去最高

まとめ:今後のメタプラネットの動きに注目

メタプラネットは、ビットコインを企業財務の中心に据える日本のビットコイン・トレジャリー企業です。2024年の戦略転換以降、積極的にビットコインを購入し、株式や社債発行を活用した資金調達を通じてBTC保有量を急速に拡大しています。

特に、「BTCイールド」を経営の指標とし、1株あたりのビットコイン保有量の最大化 に重点を置いています。また、「ビットコイン・ホテル」の開発や「Bitcoin Magazine Japan」の運営など、教育・メディア事業を通じた普及活動にも力を入れています。一方で、ビットコイン価格の変動リスク、債務超過、株式の希薄化、国内規制の変化などの課題も存在します。今後、目標とする21万BTCの保有を実現し、世界のビットコイン保有企業トップ3入りを果たせるかが注目されます。