米国の5つの主要な経済指標が、暗号資産市場での弱気感が高まる中、今週のビットコイン(BTC)のセンチメントに影響を与える可能性がある。

米国の経済イベントや政策がビットコインや暗号資産全般に与える影響は増大している。これにより、予想されるデータポイントはトレーダーや投資家にとって特に重要である。

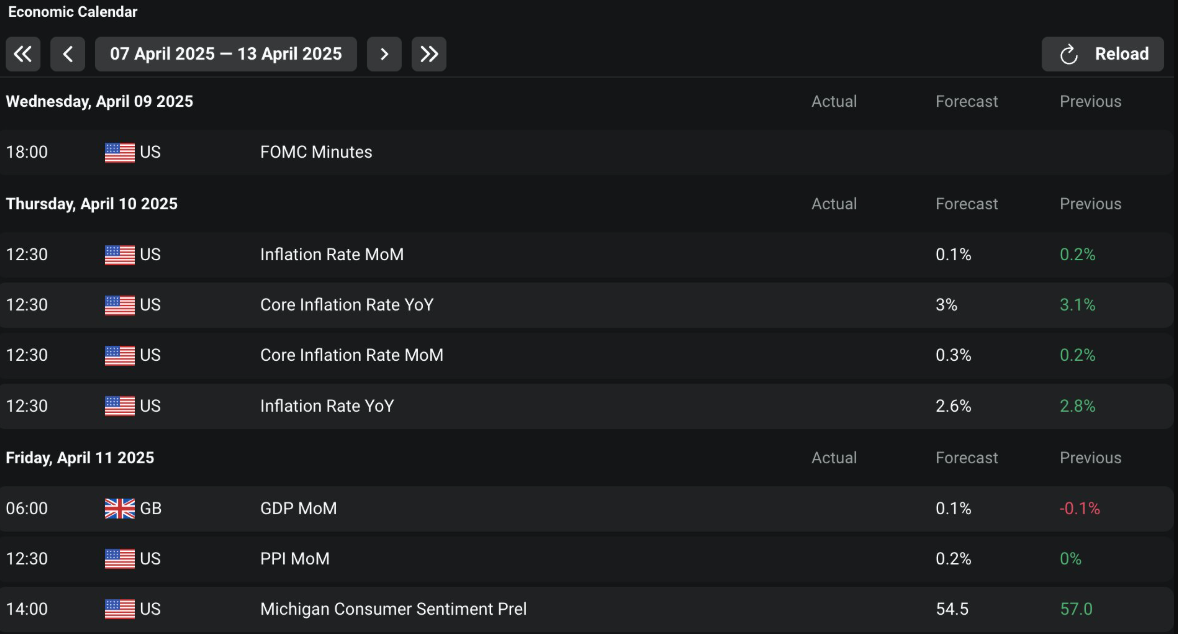

今週注目の米国経済データ

暗号資産のブラックマンデーの苦境の中、今週の米国経済データはビットコインとアルトコイン市場にとって重要である。

3月FOMC議事録

連邦公開市場委員会(FOMC)の3月会合の議事録が水曜日に発表される。この米国経済指標は、トレーダーや投資家に連邦準備制度(Fed)の金融政策の方向性を示す窓口となる。

この議事録には、金利、インフレ、経済成長に関する議論が詳細に記されており、市場のセンチメントに影響を与える。タカ派的なトーンで、引き締め政策や金利引き下げの減少を示唆する場合、ビットコインは米ドルの強化により、安全資産である債券を好む投資家によって下落圧力を受ける可能性がある。

逆に、ハト派的な見通しで金利引き下げを示唆する場合、リスク志向が高まり、暗号資産への資本流入が促進される。これは、借入コストの低下が高成長資産への投資を促すためである。

これに基づき、暗号資産トレーダーはFedのインフレに対する姿勢についての手がかりを注視する。最近のデータでは、顕著な再加速は見られなかったため、特に重要である。

Fed議長のジェローム・パウエルは、早期の金利引き下げに抵抗するという以前のコメントを再確認する可能性があるが、新たなシグナルが出るかもしれない。ビットコインの流動性への感受性を考慮すると、予期しない転換があれば、ボラティリティが発生する可能性がある。

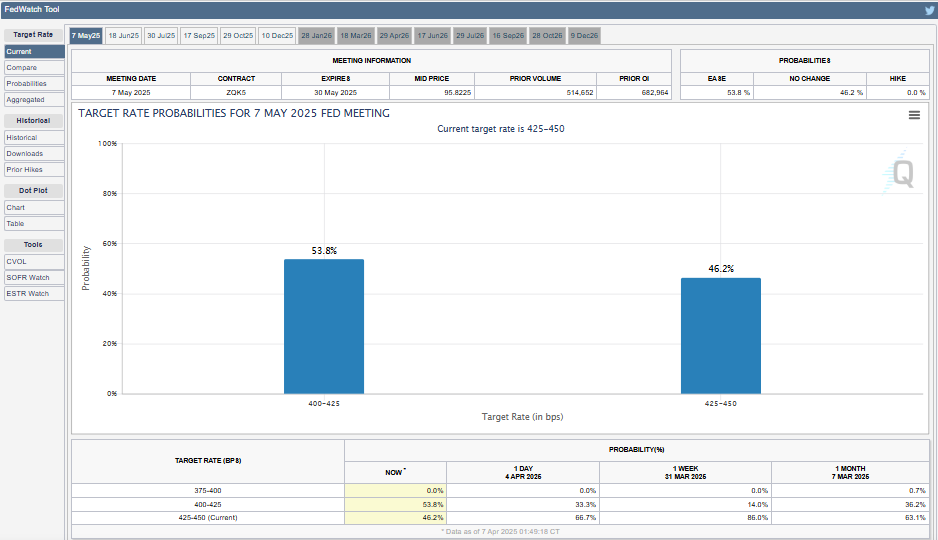

トレーダーや投資家は、CME FedWatchによって市場に織り込まれた期待から議事録が逸脱した場合、短期的な価格変動に備えるべきである。

JPMorganは、トランプの関税に続いて米国の景気後退を予測した最初のウォール街の銀行である。同銀行によれば、FEDは次の会合前に金利を引き下げざるを得ないかもしれない。注目すべきは、4月9日の議事録後の次のFOMC会合が2025年5月6日から7日に予定されていることである。

JPMorganの懸念と促しにもかかわらず、進行中の暗号資産市場の混乱にもかかわらず、4月に緊急会合は発表されていない。したがって、JPMorganが言及した金利引き下げのような政策変更の次の可能性のある日は5月6日から7日である。

“次のFOMC会合は5月の第1週に予定されているが、投資家は待てるのか?米国の人々は待てるのか?現在のインフレはどれほど高いのか?緊急の金利引き下げ会合を開けるのか?中国が暗号資産に参入するまで、BTCは米国の流動性に依存している。”とあるユーザーが指摘した。

新規失業保険申請件数

3月のFOMC議事録を超えて、暗号資産トレーダーが注目すべき次の米国経済指標は新規失業保険申請件数である。毎週木曜日に発表されるこの報告は、米国労働市場の健康状態をリアルタイムで示し、経済の安定性の重要な要因となる。

新規失業申請を測定し、申請件数が少ない場合は強い経済を示し、申請件数が多い場合は弱さを示す。

暗号資産にとって、強い労働市場(申請件数が少ない)は、投資家が伝統的な株式に傾くため、ビットコインの魅力を減少させる可能性がある。しかし、申請件数の増加は景気後退の懸念を煽り、Fedが金利引き下げを検討する可能性がある。歴史的に、これは暗号資産にとって恩恵であり、金利が低下すると借入が容易になり、流動性が増加する。

したがって、トレーダーは申請件数が前週の21万9000件を超えるかどうかを注視する。このような結果は、経済的不確実性に対するヘッジとしてビットコインを後押しする。

一方、最近の傾向では申請件数が減少している。しかし、継続申請件数の増加は、仕事探しの課題が続いていることを示唆している。

データが驚きをもたらす場合、特に木曜日のCPI発表と重なる場合、暗号資産のボラティリティが急上昇する可能性がある。

“米国のコアインフレ率とCPI(木10)および新規失業保険申請件数(木10)は、関税の不確実性の中でUSD、債券利回り、Fedの金利期待に影響を与えるトップクラスの市場動向である。”とあるユーザーが指摘した。

米国CPI

木曜日に発表される消費者物価指数(CPI)は、暗号資産市場の参加者が注目すべき重要な米国経済指標である。このデータは、消費財とサービスの価格変動を通じてインフレを測定する。

予想を上回るCPIは、インフレが持続していることを示し、FRBが金利を維持または引き上げる可能性がある。これによりドルが強化され、リスク資産の魅力が低下するため、暗号資産の価格が下落する可能性がある。

前回のCPIデータでは、2月のインフレ率が2.8%に冷え込んだ。3月のCPIが予想される年率2.6%を上回る場合、投資家がインフレ耐性のある資産に移行するため、ビットコインが下落する可能性がある。

逆に、CPIが低下すれば、金利引き下げの期待が強まり、金融政策の緩和の中で価値の保存手段として暗号資産が上昇する可能性がある。

暗号資産トレーダーは、インフレの傾向をより明確に把握するために、食品とエネルギーを除いたコアCPIにも注目する。これはFRBの決定に大きな影響を与える。

ビットコインの4月のパフォーマンスが75000ドルを下回ったことを考えると、このデータが次の動静を決定する可能性がある。ボラティリティはほぼ確実であり、参加者は市場の反応に備える必要がある。特にFOMC議事録がまだ記憶に新しいためである。

米国PPI

金曜日の生産者物価指数(PPI)は、卸売レベルでのインフレを追跡する。この米国経済指標は、暗号資産市場の参加者に生産コストのインサイトを提供し、消費者に波及する可能性がある。

PPIの上昇は、エネルギーやハードウェアのような重要な入力コストの上昇を示唆する。これは暗号資産のマイニングにとって重要であり、マイナーの収益性を圧迫し、ビットコインの供給成長を減少させる可能性がある。

3月のPPIが前年比3.3%を大幅に上回る場合、インフレ圧力の高まりを示す可能性がある。これにより、FRBの引き締めバイアスが生じ、流動性が引き締まる中で暗号資産の価格に影響を与える可能性がある。

逆に、PPIが緩やかであれば、インフレ懸念が和らぎ、金曜日のFRBのハト派的なシグナルと組み合わさることで、暗号資産の上昇傾向を支える可能性がある。

暗号資産投資家は、PPIがCPIの先行指標であることに注意する必要がある。木曜日のCPIと大きく異なる場合、市場を混乱させ、ボラティリティを高める可能性がある。

“FOMC議事録、CPI、PPIが控えている大規模なマクロ週。金利引き下げの賭けの戦場だ”とデリビットが述べた。

ビットコインがドルの強さに敏感であるため、参加者はPPIがFRBの期待をどのように形作るかを注視する必要がある。バランスの取れた読み取りが感情を安定させるかもしれないが、驚きが急激な動きを引き起こす可能性がある。

消費者心理

金曜日に発表されるミシガン大学の消費者信頼感指数は、米国消費者の経済的信頼を反映する。これは暗号資産市場の参加者にとって重要なシグナルである。

高い数値は楽観を示し、支出やリスクテイクを促進し、投資家が成長資産を求める中でビットコインを押し上げる可能性がある。強い信頼感はまた、景気後退の懸念を減少させ、市場の流動性を維持することで間接的に暗号資産を支える可能性がある。

しかし、54.5の予想を下回る場合、インフレや雇用の懸念を示唆し、リスク志向を損なう可能性がある。これにより、安全な避難先に資金が流れ、暗号資産の価格に圧力がかかる可能性がある。この指数はしばしばインフレ期待を含んでおり、消費者が価格上昇を予期する場合、ビットコインのヘッジとしての物語が強化される可能性がある。

これらのイベントは今週の暗号資産市場の感情を形成し、金融政策、経済の健康、投資家の心理が絡み合う。

参加者は機敏に行動し、データのインサイトと市場の反応を組み合わせて情報に基づいた戦略を立てる必要がある。また、自らの調査を行うことも重要である。