暗号資産(仮想通貨)市場では、価格が急上昇した後に急落する「バブル現象」が定期的に起こります。この仮想通貨バブルは、主にビットコインの半減期による供給制限、金融政策の影響、地政学的リスクの高まり、規制緩和といった複数の要因によって引き起こされます。また、これらの要因に伴う市場心理の変化や投資家行動もバブル形成に大きく寄与します。

本記事では、仮想通貨バブルの仕組みを解説するとともに、バブルがいつまで続くのか、その予測や分析を深掘りします。

暗号資産(仮想通貨)バブルの仕組みは?|バブル発生の要因は?

仮想通貨バブルとは、仮想通貨の価格が短期間で急上昇し、その後急落する現象を指します。このバブルの背後には、半減期、金融政策、地政学的要因、暗号資産への規制緩和といった複数の要因が関係しています。以下に、これらの主要な要因が仮想通貨市場にバブルをもたらすのかを解説します。

1. 半減期と供給の希少性

ビットコインの「半減期」とは、マイニング報酬が50%減少するイベントを指します。半減期の目的は、供給量を制限し、希少性を高めることにあります。この仕組みはサトシ・ナカモトによって設計されており、中央銀行のような発行量調整機能を持たないビットコインにおいて重要な役割を果たします。

SponsoredThe average #Bitcoin cycle:

— Quinten | 048.eth (@QuintenFrancois) November 20, 2024

Starts 170 days after halving

Peaks 480 days after halving

We are currently 214 days after the $BTC halving pic.twitter.com/05kBArkm05

- 供給量の減少と希少性の向上

半減期は約4年ごと(21万ブロックごと)に発生します。このイベントにより、新規発行されるビットコインの量が減少し、供給が希少になることで価格上昇圧力が生じます。ビットコインの総供給量は最大2,100万枚に制限されており、この仕組みが価格上昇の主要な要因とされています。 - 市場サイクルと心理的影響

半減期は予測可能なイベントであり、投資家の間で価格上昇の期待感を生み出します。歴史的に、半減期後170日ほどで価格上昇が始まり、480日後にピークを迎えることが多いとされています。 - 計算による次回の半減期予測

現在のブロック高を基に次回の半減期を計算できます。たとえば、ブロック高が835,835の場合、次回の半減期は以下のように予測されます:次回半減期ブロック高 = 835,835 + (210,000 - 835,835 % 210,000) = 840,000

半減期はビットコイン価格に長期的な影響を与えますが、市場環境や需給バランスにより必ずしも価格上昇が保証されるわけではありません。

2. 金融政策と金利の影響

金融政策、特に金利の動向は仮想通貨市場に大きな影響を及ぼします。ビットコインのようなリスク資産は、世界の金融政策と密接に関連しています。

- 低金利と仮想通貨需要の高まり

金利が低い環境では、安全資産のリターンが低下するため、ビットコインのようなリスク資産への資金流入が増えます。2020年から2021年にかけての価格高騰は、新型コロナウイルスに伴う各国の大規模な金融緩和が主要因でした。 - 高金利と投資資金の縮小

一方で、金利が上昇すると、安全資産への投資が増加し、仮想通貨への資金流入が減少します。2024年8月に日本銀行が金利を引き上げた際、円高が進行し、日本国内でのビットコイン需要が低下しました。 - 各国の金融政策の違い

アメリカ連邦準備制度理事会(FRB)が金利を引き下げると、ドル安が進行し、ビットコイン価格が上昇する傾向があります。これに対し、日本銀行や欧州中央銀行(ECB)の政策変更も、それぞれの地域で仮想通貨市場に影響を及ぼします。

関連記事:円高が進むとビットコインはどうなる?|円安・円高と暗号資産の関係

3.地政学的要因とビットコインの反応

The US elections are bullish for #Bitcoin, no matter the outcome. pic.twitter.com/GErNiBjUMQ

— Crypto Rover (@rovercrc) September 12, 2024

地政学的リスクや国際的な政治イベントも仮想通貨市場に大きな影響を与えますが、その影響は一様ではありません。

- 不安定な通貨環境での安全資産としての需要

トルコリラやアルゼンチンペソのような不安定な通貨を抱える新興国では、ビットコインが「価値の保存手段」として注目されることがあります。これにより、地政学的リスクが高まると価格が上昇する場合があります。 - アメリカ大統領選挙後の価格変動

歴史的に、アメリカ大統領選挙後にはビットコイン価格が上昇する傾向があります。例えば、2020年の選挙後には金融緩和政策が実施され、価格が大幅に上昇しました。2024年の選挙後には、通例通りBTC価格は高騰し10万ドル目前まで到達しました。ビットコインマガジンの調査によれば、ビットコインはS&P 500と歴史的に強い相関関係を持っています。この関連性は、特に強気相場やリスクオンの市場環境で顕著に現れます。さらに、アメリカ大統領選挙後にはS&P 500が通常良好なパフォーマンスを見せており、2012年、2016年、2020年の選挙後には、それぞれ11%、7%、17〜18%の年間成長率を記録しています。 - 金とビットコインの逆相関

最近では、金とビットコインのパフォーマンスが逆相関の関係を持つことが観察されています。たとえば、金価格が上昇する一方で、ビットコインは恩恵を受けていないケースもあります - ビットコインと米国株の相関

米資産運用最大手ブラックロックはレポートで、ビットコインと米国株式の相関関係は非常に低く、長期的には統計的に明確な相関はないと述べています。過去6カ月のデータでは、S&P500との相関は平均0.2で、マクロ要因によって一時的に相関が高まる場合もありますが、これらは短期的な現象にすぎないと指摘されています。

関連記事:トランプ氏が大統領に再選したらビットコインの価格は急騰するのか?

4. 暗号資産への規制緩和

暗号資産市場における規制緩和は、これまで何度も仮想通貨バブルの上昇相場を引き起こす重要な要因として機能してきました。特に、各国政府や規制機関が仮想通貨を支持する政策を打ち出すと、投資家の信頼が高まり、市場への資金流入が急増します。過去の一例として、2021年には米国で最初のビットコイン先物ETFが承認され、これがBTC価格の上昇につながりました。

経済対策・補正予算の議論と同時に、税制改正の議論もスタートしました。本日、与党側に国民民主党の税制改正要望を伝えました。皆さんから要望の多かった年少扶養控除の復活や、暗号資産への申告分離課税の導入なども盛り込んでいます。実現に向けた応援よろしくお願いします。#国民民主党 pic.twitter.com/fg4hh1UBBq

— 玉木雄一郎(国民民主党代表) (@tamakiyuichiro) November 20, 2024

- 市場アクセスの拡大とETFの影響

米国でのビットコイン現物ETF承認(2024年1月)は、市場アクセスを広げ、投資家層を拡大する重要な役割を果たしました。日本でも金融庁が暗号資産ETFやステーブルコイン仲介業を検討しており、これにより取引の障壁が減少し、価格上昇を招く可能性があります。 - 規制機関の再編と投資環境の改善

トランプ次期政権はCFTCに規制権限を移し、SECの厳しい規制を緩和する計画を発表しました。これにより、イノベーションを妨げない柔軟な規制体制が整い、特にビットコインやイーサリアムへの投資が加速しています。 - 税制緩和と政策支援

日本では仮想通貨所得の課税率を55%から20%に引き下げる提案が進められており、投資家の負担軽減が市場を活性化させると期待されています。また、ポーランドや香港や他の国家でも、暗号資産を経済戦略に組み込む動きが見られ、これが投資家心理を後押ししています。 - 政治的支持による市場の信頼性向上

米国の次期財務長官スコット・ベッセント氏や香港の政策リーダーたちは、暗号資産を支持する姿勢を示しており、規制緩和の期待感を高めています。これにより、仮想通貨市場の信頼性が強化され、バブル形成を助長しています。 - ゲンスラー氏の退任と新たな期待

SEC議長ゲイリー・ゲンスラー氏は2025年1月に退任予定で、暗号資産業界への厳しい規制姿勢が終焉を迎える可能性があります。これにより、規制緩和への期待が高まり、投資家心理をポジティブに変化させています。実際、同氏の退任発表を受けXRPは一時急騰しました

関連記事:XRP 25%上昇、2600万ドルショートスクイーズ=ゲンスラー氏辞任発表後

Sponsored Sponsoredその他要因

バブルが形成される過程では、投資家心理も重要な要素です。

- FOMO(Fear of Missing Out): 「乗り遅れる恐怖」に駆られて新規投資家が市場に参入し、需要が急増します。

- メディア報道: 仮想通貨の価格上昇がメディアで報じられることで、さらに多くの投資家が注目し、価格がさらに高騰するという連鎖が生じます。

価格が急上昇することで、実態以上に市場が過熱し、持続不可能なレベルに達することがあります。

暗号資産(仮想通貨)バブルはどのくらい続く?

仮想通貨バブルの動向を知るにあたってバブルを主導するビットコイン価格動向の傾向を知ることは必須です。ビットコイン各サイクルでは、半減期後に新たな価格上昇サイクルが始まる傾向があります。このサイクルは以下のように進むとされています:

- 供給減少期:半減期後、ビットコインの供給が減少。

- 需要増加期:需給のギャップが拡大し、価格上昇が始まる。

- 価格ピーク期:需要がピークに達し、過熱感が広がる。

- 調整期:価格が過去のピークから調整され、新しい均衡点を見つける。

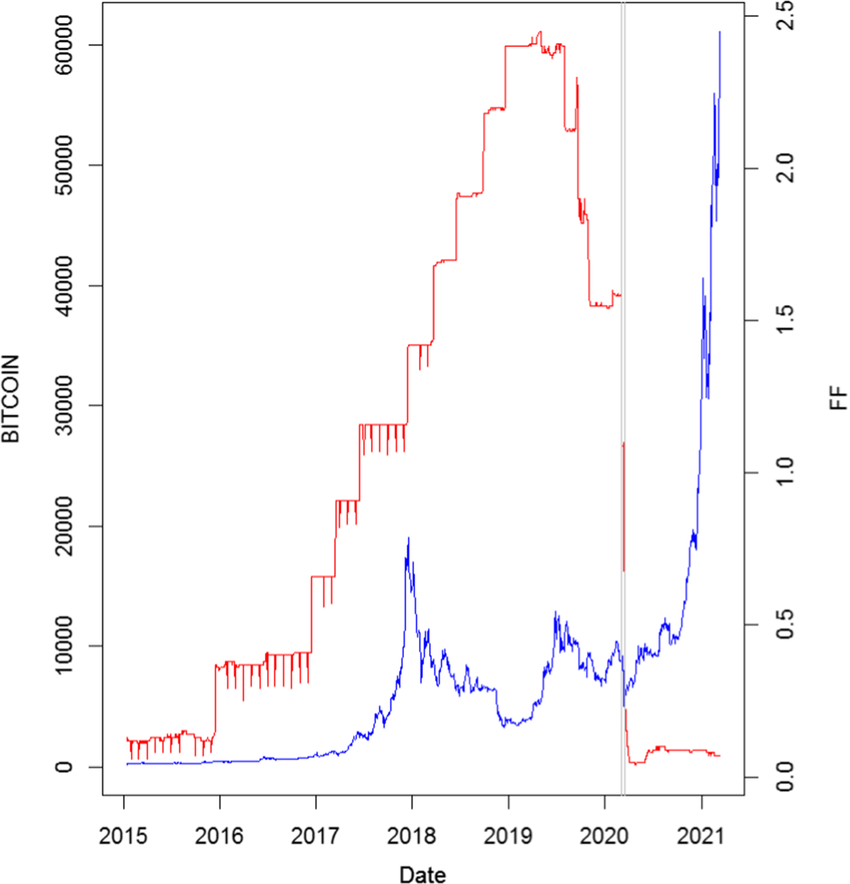

米著名投資ファンドのパンテラキャピタルは、ビットコインの半減期が価格に影響を与えるまでには時間がかかるとする過去のデータを示しています。具体的には、ビットコインの価格は半減期の約477日前に最安値を記録し、その後上昇を開始。半減期を迎えた後も、さらに平均480日間にわたり価格が上昇する傾向が見られます。このパターンを考慮すると、半減期後の価格動向を把握することが投資戦略を立てる上で重要となると言えるでしょう。

Nobody knows the exact #Bitcoin top. So we need to protect our capital for the next bear market.

— Ali (@ali_charts) November 21, 2024

Here’s my plan:

– Sell 25% at $173K-$200K, 30% at $200K-$300K, 30% at $300K-$400K, & 15% at $400K+

– Use a 15%-20% trailing stop-loss after $170K

– If Oct 2025 hits, sell—no… https://t.co/VxgkQcR3Tw

著名アナリストのアリ・マーチン氏は、ビットコインの強気相場が続き、次のピークが2025年10月頃になると予想しています。この見解は、別の著名アナリストであるRekt Capital氏の予測とも一致しています。ビットコインの半減期後、価格がピークに達するまでの期間については、以下のような過去のデータが示されています:

- 2012年の半減期: 約368日後に価格がピークに到達。

- 2016年の半減期: 約526日後に価格がピークに到達。

- 2020年の半減期: 約518日後に価格がピークに到達。

これらのデータから、ビットコインは半減期後およそ1年から1年半で価格のピークに達する傾向があると考えられます。ただし、これらは過去のデータに基づく分析であり、地政学的要因やテクニカル要因などによって状況が変わる可能性がある点に留意が必要です。

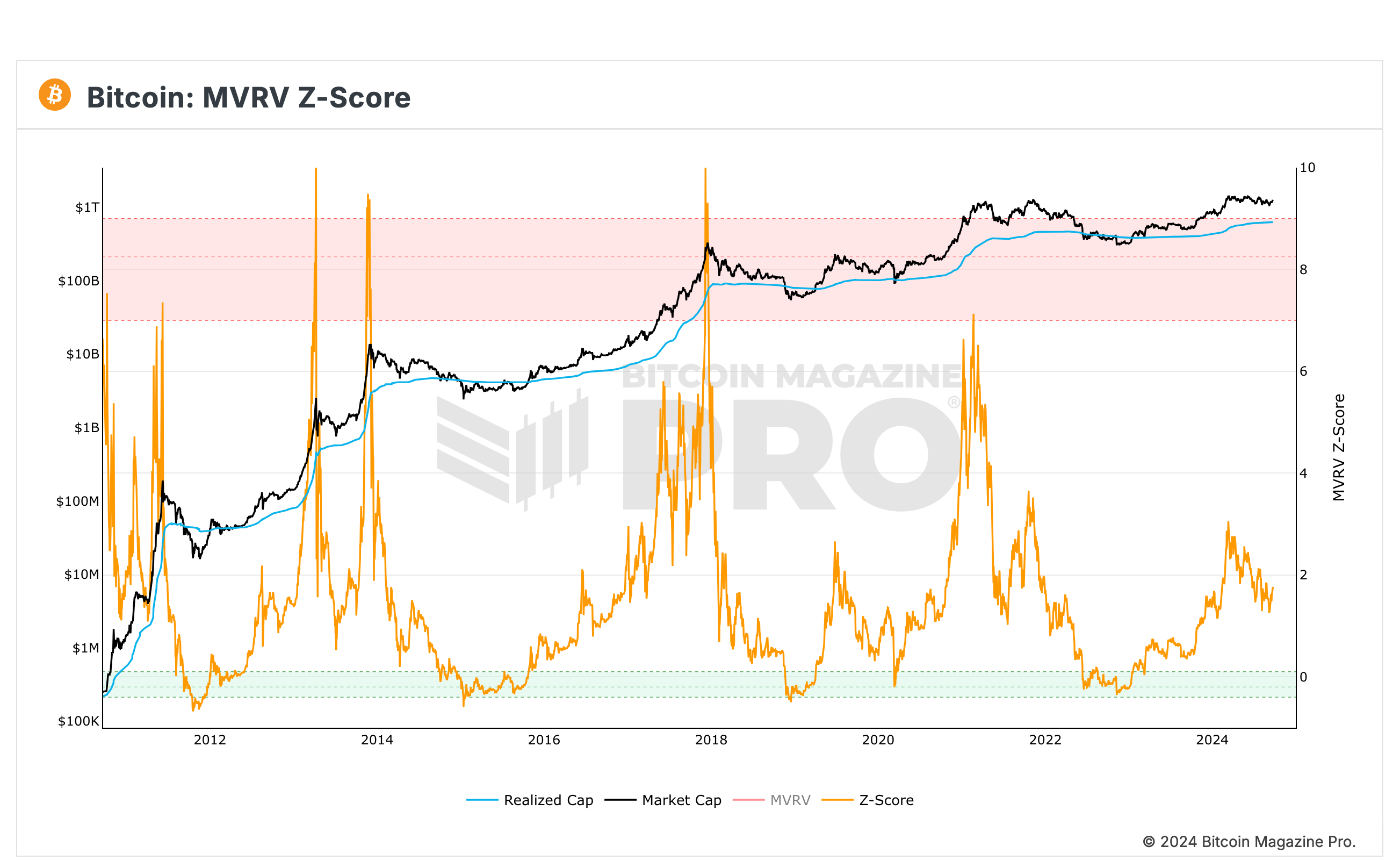

そこで、ビットコインのサイクルを判断する上で重要な指標の一つであるMVRV zスコア(時価総額と実現時価総額の比率)や実現時価総額に基づく価格予測などのオンチェーン指標を活用することで、半減期後に見られる価格上昇トレンドのステージを把握することができます。

Sponsored仮想通貨バブルでアルトコインはいつ上がるのか?

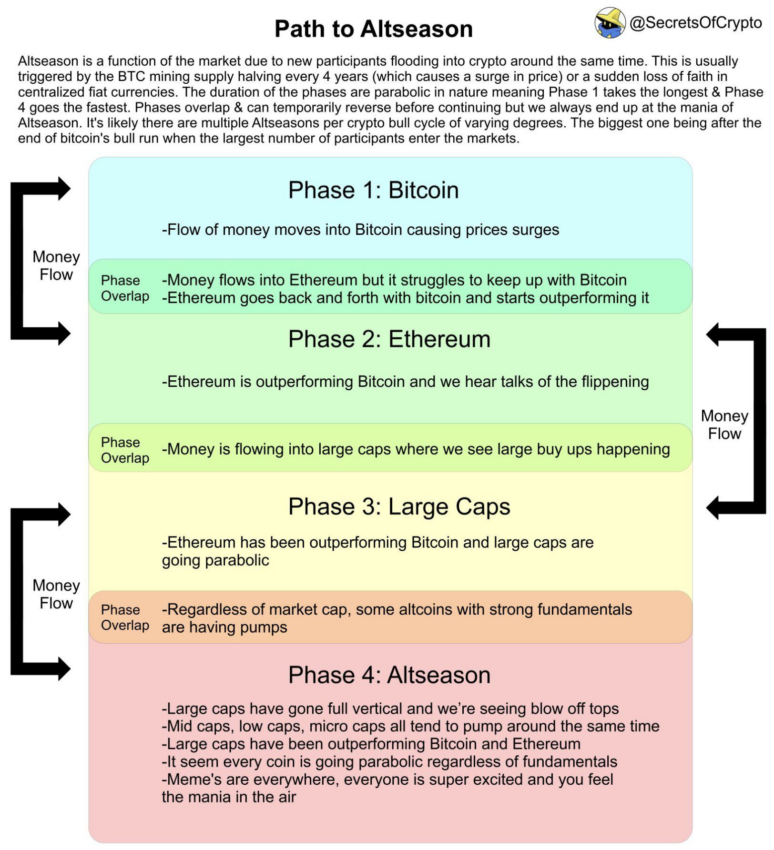

アルトコインは、価格変動が非常に激しく、大きな利益を得られる一方で高いリスクを伴います。特に4年に一度のビットコイン半減期後、アルトコイン全体の時価総額が増加し、市場が505日後にピークに達する傾向があります。この影響はイーサリアムを含む多くのアルトコインに波及します。アルトコインはバンドワゴン効果によって急激な価格上昇を見せることがあり、投資家には冷静な判断とリスク管理が求められます。特に実用性が乏しいミームコインなどのアルトコインへの投資には、そのリスクを十分に理解することが重要です。

Crypto Bitcoin Chris氏は、時価総額だけでなくプロジェクトの新しさも重要であり、革新的なプロジェクトは市場サイクルの初期段階で上昇しやすいと述べています。その後、人気は低いものの価値が認められるアルトコインが上昇し、最終的に市場で過小評価されているプロジェクトが注目されることでアルトコインシーズンが終わると指摘しています。

関連記事:ミームコインの買い方と注意点

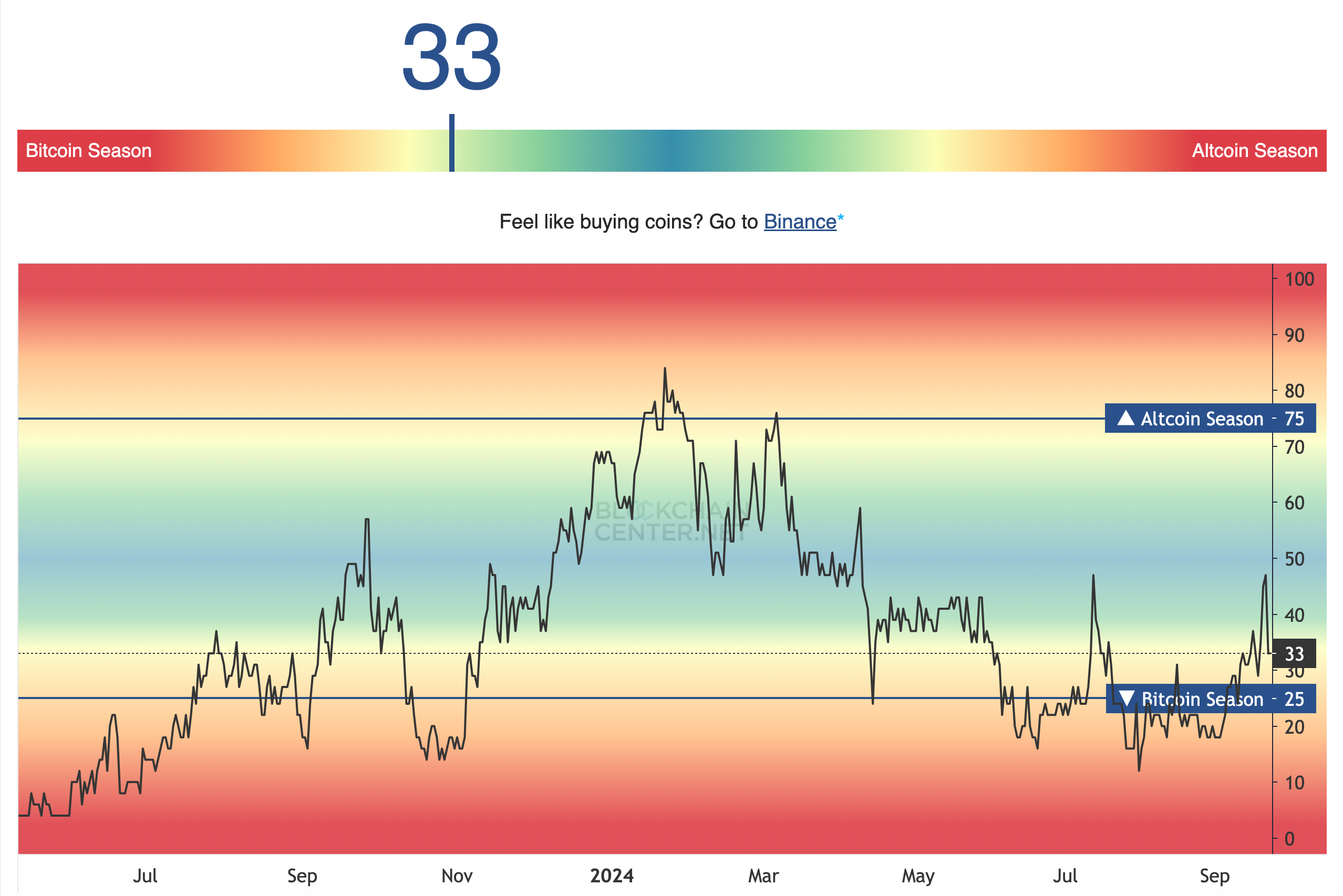

アルトコインを効果的に購入するには、市場全体の動向を正確に把握することが不可欠です。アルトコインシーズンインデックスやアルトコインドミナンスに注目し、アルトコインシーズンを見極めることが重要です。ビットコインドミナンスが低下し、アルトコインの市場規模が拡大する局面では、資金流入が増加し、多くのアルトコインが上昇しやすくなる傾向があります。このようなタイミングを活用することで、リスクを抑えた効率的な投資が可能となります。

アルトコインシーズンのフェーズと利益確定戦略

ALTSEASON 2.0 UPDATE

— Ash Crypto (@Ashcryptoreal) August 24, 2024

A lot of you guys are asking me

if when will be the next ALTSEASON.

Well, here's my answer….

ALTSEASON moves in PHASES.

PHASE 1:

This phase starts before the halving.

It is where the ALTCOINS started to

rally just before the HALVING event.

PHASE 2:… pic.twitter.com/ZihWbhyKhw

アルトコインシーズンは複数のフェーズで進行します。

- フェーズ1: 半減期前に始まり、アルトコインが上昇を始める段階。

- フェーズ2: 半減期後、さらに上昇が加速する段階。

このサイクルを視野に入れ、最初の上昇局面で一部利益を確定し、その後の上昇でさらに利益を確保する段階的な売却戦略を取ることが有効です。分散投資と適切な利益確定のタイミングを見極めることで、バンドワゴン効果やFOMO(機会損失への恐れ)に流されず、リスクを抑えつつリターンを最大化できます。特に市場サイクル後半に急激な上昇を見せるアルトコインでは、この戦略が効果的です。

仮想通貨バブル崩壊の要因は?

仮想通貨バブルが崩壊する際には、市場の動きや投資家心理、外的要因が複雑に絡み合い、急激な価格下落が発生します。

1. 利益確定売りとパニック心理

バブル期には価格が高騰し、FOMOに駆られた新規投資家が市場に殺到します。しかし、価格がピークに達すると一部の投資家が利益を確定しようと売却を始めます。この動きが初期の価格下落を引き起こし、多くの投資家が「これ以上価格が下がる前に売りたい」という心理に陥り、連鎖的な売却が進みます。

- 投資家心理の転換

上昇相場では楽観的な見方が広がりますが、価格が下落し始めると悲観的な見方が急速に市場を支配します。この「集団心理の転換」がバブル崩壊の重要な引き金となります。

2. 過剰なレバレッジと強制清算と市場の流動性不足

仮想通貨市場では高レバレッジ取引が一般的であり、少額の証拠金で多額のポジションを持つことが可能です。しかし、価格が一定以上下落すると証拠金が不足し、取引所がポジションを強制的に清算します。この強制清算がさらなる価格下落を招き、連鎖的な暴落が発生します。

- 例:2021年5月の暴落

ビットコイン価格が急落した際、約10億ドル規模のレバレッジポジションが清算されました。これがさらなる暴落を引き起こし、わずか数日で市場は数百億ドルの資産を失いました。

さらに、仮想通貨市場の特徴として、伝統的な金融市場に比べて流動性が低い点が挙げられます。急激な売り圧力がかかると、買い手が不足し、価格が短期間で大幅に下落します。この流動性不足がバブル崩壊を加速させる重要な要因となります。

3. 崩壊の引き金となる大規模イベント

仮想通貨市場では、特定の事件や出来事がバブル崩壊を加速することがあります。以下に代表的な崩壊イベントを挙げます。

- FTX破綻(2022年)

世界有数の取引所FTXの経営破綻は、市場全体に大規模な資金流出を引き起こしました。経営不正や流動性不足が明るみに出たことで、投資家は仮想通貨取引所全般への信頼を失い、大規模な売りが発生しました。 - ルナ・テラ崩壊(2022年)

アルゴリズム型ステーブルコイン「UST」が連鎖的に価値を失い、これに連動する「LUNA」も暴落。結果として市場全体がパニックに陥り、暗号資産全体の評価額が1週間で約4,000億ドル失われました。 - ICO詐欺急増・コインチェック事件(2017年)

中国と韓国によるICO禁止や取引所閉鎖などの規制強化、ICOブームに便乗した詐欺プロジェクトの増加が市場の信頼を大きく揺るがし、資金流出を招いたことが主要な要因でした。さらに、価格高騰後の利益確定売りが広がり、楽観的だった投資家心理が悲観的に転じてパニック売りが連鎖し、価格が急落しました。加えて、2018年1月のコインチェック事件では、約580億円相当のNEMが流出し、取引所のセキュリティへの不信感が一気に高まり、仮想通貨市場全体の価格下落に拍車をかけました。 - マウントゴックス破綻(2014年)

当時最大規模の取引所であったマウントゴックスがハッキング被害を受け、約850,000BTCが消失。仮想通貨市場全体への信頼が大きく揺らぎ、価格は大暴落しました。

関連記事:マウントゴックス事件とは?ビットコイン返済が続く事件の経緯をわかりやすく解説

4. 外部環境の変化と規制強化

仮想通貨バブルにおいては引き金となる要因と同様に、金利動向や規制の変更といった外部要因にも大きく影響を受けます。市場環境の悪化がバブル崩壊をさらに加速させる場合があります。

- 金利上昇の影響

中央銀行が金融引き締め政策を実施すると、リスク資産である仮想通貨への資金流入が減少します。2022年の米連邦準備制度理事会(FRB)による大幅な金利引き上げは、仮想通貨市場全体の大幅な下落を招きました。 - 規制強化の影響

2023年以降、米国SECによる暗号資産への規制強化は投資家心理に悪影響を及ぼしました。特に、主要取引所への法的措置や一部トークンを証券として分類する動きが、投資家離れを引き起こしました。 - メディア報道: 仮想通貨の価格上昇が多くのメディアで報じられることで、さらに多くの投資家が注目し、価格がさらに高騰するするも、市場は加熱感が過度にあることから直後に急落するサインとなります。

まとめ:仮想通貨バブルの仕組みを理解し賢く利益確定しよう

仮想通貨バブルは、急激な価格上昇とその後の急落という市場特有の動きが特徴です。この現象の背景には、半減期による供給の希少性、金融政策の変動、地政学的リスク、規制緩和など、複数の要因が絡み合っています。これらの要因を理解することで、市場のサイクルや心理的動向を読み解くヒントが得られます。特にバブル期においては、価格ピークを冷静に見極め、適切なタイミングでの利益確定が重要です。また、過去のデータやオンチェーン指標を活用し、FOMO(機会損失の恐怖)に流されずに戦略的な投資判断を行うことが求められます。市場の過熱や急落リスクを十分に意識し、賢明な投資行動を心がけましょう。