暗号資産(仮想通貨)市場では、突然の暴騰や暴落が日常茶飯事であり、その背後に「誰かが価格を操っているのでは?」と疑う声も根強く存在します。実際、一部のアルトコインでは意図的な価格操作「ポンプ・アンド・ダンプ」や「インサイダー取引」が確認されており、暴落の中には“仕組まれた”ケースも含まれています。

本稿では、こうした暗号資産市場における暴落の実態と操作の手口、検出技術の進展についてわかりやすく解説します。

暗号資産(仮想通貨)の暴落は操作されているのか?

結論から言ってしまえば、暗号資産の暴落は操作されている事例が報告されています。操作が行われるのは主に一部の小規模銘柄であり、ビットコイン(BTC)やイーサリアム(ETH)のような時価総額の大きい主要通貨では、その頻度は低めです。

2017年の総務省の研究によると、2017年12月にCBOEとCMEでビットコイン先物取引が開始されましたが、直後に現物価格が下落したため、先物導入が価格下落の原因とする見方が出ました。しかし、分析によると、先物取引は短期的に価格に負の影響を与える可能性はあるものの、長期的には統計的に有意な影響は見られないと結論づけています。

とはいえ、「市場全体への影響は限定的だから大丈夫」と安心するのは禁物です。

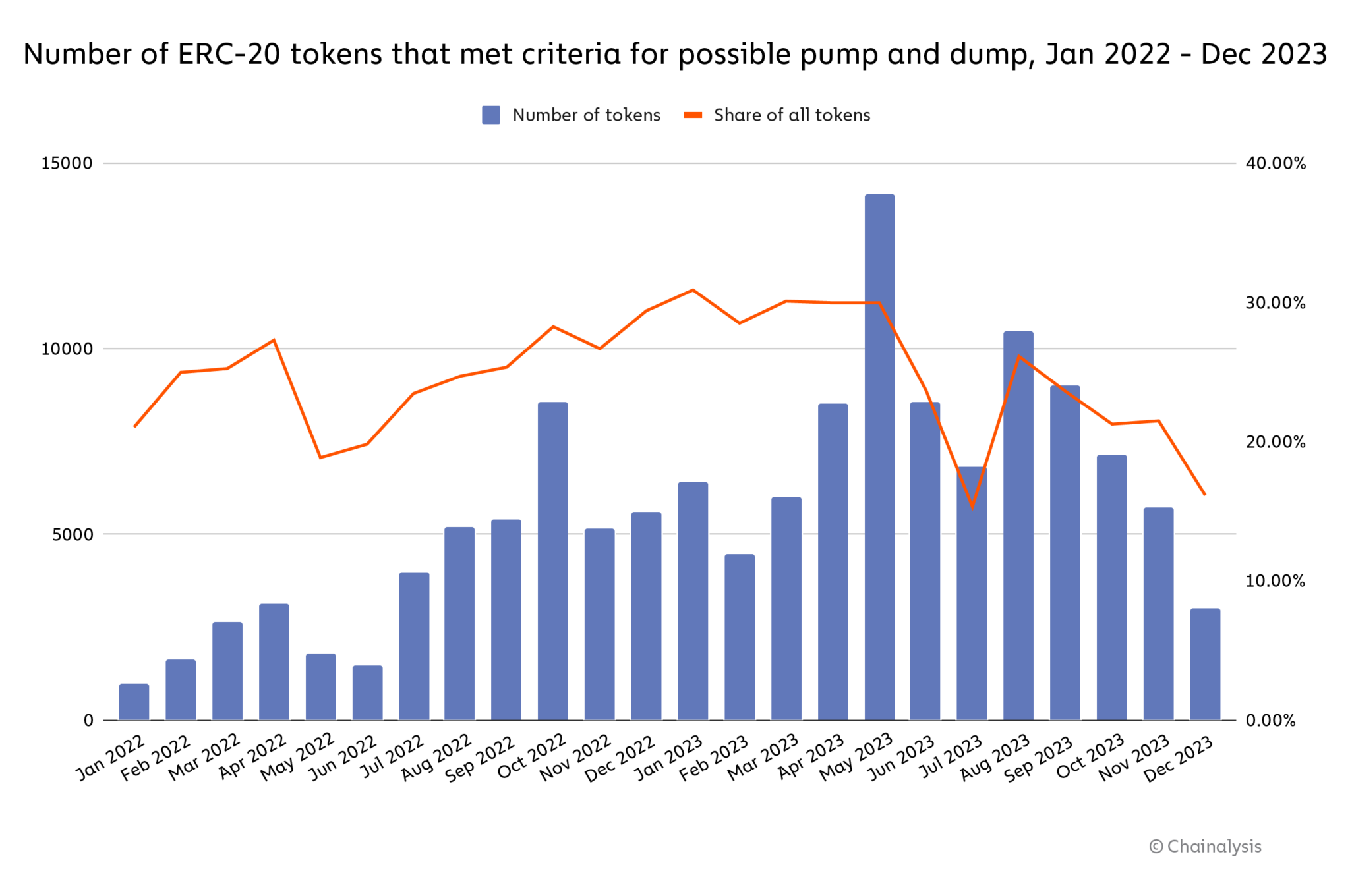

日々、大量のトークンが生み出され取引されていますが、その約半数以上に価格操作の疑いがあるという報告もあります。実際、ブロックチェーン分析企業Chainalysisの調査によると、2023年にイーサリアム上でローンチされたERC-20トークンのうち、54%が何らかのポンプ・ダンプ的な取引パターンを示したとされています。

これらのトークンの多くは出来高が小さいため、イーサリアム全DEX(分散型取引所)取引量の1.3%に過ぎません。とはいえ、無数の個人投資家が犠牲になった可能性があるという点は見過ごせません。こうした状況を受け、学術界や業界では「見えない操り人形使い」を暴き出す動きが活発化しています。

米コーネル大学を含む研究チームが開発した最新の検出システム「Perseus(ペルセウス)」によって、以下の事実が明らかになりました:

- わずか数百人のグループが多数のポンプ・ダンプを仕掛けていた

- 市場に対して莫大な影響力を行使していた

驚くべきことに、たった438人の「首謀者」が暗号資産市場において数兆ドル規模の不自然な取引を生み出し、価格の急変動を引き起こしていたと報告されています。つまり、「裏で誰かが糸を引いているのでは?」という多くの人が抱えていた疑念は、少なくとも一部は現実だったのです。

関連記事:ハイパーリキッドのJELLY論争行動=FTX類似崩壊の引き金?

仮想通貨市場で横行する価格操作の手口

仮想通貨市場では、株式市場と同等、あるいはそれ以上に多様な不正な価格操作が行われています。以下に代表的な手法とその狙いを解説します。

パンプ・アンド・ダンプ(Pump and Dump)

最も典型的な操作手法です。

仕掛け人は特定のコインを事前に安値で仕込み、SNSや掲示板で「〇〇コインが爆上げ間近!」などと煽って価格を人為的に吊り上げ(ポンプ)ます。価格が十分に上がった段階で一斉に売り抜け(ダンプ)ることで暴落を招き、一般投資家が損失を被ります。

特に、「to the moon(月に到達するほど上昇する)」「FOMO(取り残されたくない心理)」といった表現や、「〇〇倍確実」など根拠のない高騰予想がよく使われます。

インサイダー取引(先行取引)

未公開の上場情報や提携内容を使った事前売買による不正取引です。

たとえば、大手取引所での上場前に情報を得た内部者がその銘柄を買い、発表後に高値で売却して利益を得ます。

実際、2023年にSolidus Labsが発表したデータによると、ERC-20トークンの上場発表の56%でインサイダー取引の兆候が見られたとされています。2022年にはCoinbase社員が家族に上場情報を漏らし、約150万ドルの不正利益を得た事件で有罪判決が出ました。

関連記事:DeFiアナリスト、インサイダーによるトップ・ミームコイン・リストを公開

ウォッシュトレード(自作自演取引)

同一人物や共謀者同士が売り手と買い手を演じることで、出来高を人為的に増やす手口です。

目的はランキング上位を狙うことや、活発な取引を装って投資家の注目を集めること。

価格操作ではなくとも、出来高の演出は結果的に価格上昇を誘導する要因になります。Chainalysisによれば、2024年にはEthereumやBNB Chainなどで約25.7億ドル相当のウォッシュトレードが疑われています。

ラグプル(Rug Pull)

開発者が資金を集めた後にプロジェクトを放棄し、流動性や資金を持ち逃げする詐欺的手法です。

DeFiでよく見られ、投資家は突然トークンの価値を失います。

Chainalysisの分析では、2024年のポンプ・ダンプ案件の約90%で最初にプールを作ったアドレスが最後に資金を引き抜いていたと報告されています。これは多くが内部者によるラグプルであることを示しています。

その他の手口

他にも以下のような手法があります:

- スプーフィング:板情報に大量の見せ玉を出して市場心理を撹乱

- 風説の流布:偽ニュースや噂を流して価格を誘導

例として、「著名企業との提携」や「大口投資家の参入」といった誤情報で価格を上げたり、逆に「ハッキング発生」などの偽情報で売りを誘うパターンがあります。

また、大口投資家(クジラ)の売買行動も価格に影響を与えやすく、クジラの保有比率が上がるとリターンがプラスに傾く傾向が実証研究で示されています。

組み合わされた複合的スキームも

これらの手法は複数組み合わされることも珍しくありません。

たとえば、FOMOを煽る偽ニュースを流し、ウォッシュトレードで出来高を演出し、最後にポンプ・ダンプで利益を得る…といった流れです。

関連記事:暗号資産(仮想通貨)詐欺「ラグプル」の手口と対策法を徹底解剖

暴落と価格操作の関係を裏付けるデータと実例

価格操作の存在は噂されてきましたが、「それが本当に暴落の原因なのか?」と疑問に感じる方も多いでしょう。このセクションでは、その因果関係を示すデータと実例を紹介します。

| 出典・事例 | 内容・調査対象 | 主な発見・結果 |

|---|---|---|

| Chainalysis 2023年データ | イーサリアム上の新規ERC-20トークン(約37万種)の取引パターン分析 | 54%のトークンでポンプ・ダンプ型の不自然な取引を検出。ただし該当トークンはDEX全取引量の1.3%に留まる。 |

| Chainalysis 2024年データ | 全ブロックチェーンの新規トークン(300万種超)と、74,312件のDEX流動性プールを調査 | 約4.5%がポンプ・ダンプ型パターン。該当プールの94%で作成者が最終的に資金を引き抜いていた(ラグプル)。平均継続期間は6〜7日。 |

| Cornell大学「Perseus」実証実験 | 2024年2月〜10月にSNS2,103チャンネルと市場データをリアルタイム分析 | 438人の首謀者を特定。322銘柄で群衆ポンプを実行し、取引量は+3.24兆ドル(+67%)増加。被害総額は推計2.4億ドル。 |

| 学術研究(Félez-Viñas 他, 2022/2025) | 暗号資産の取引所上場発表前後のオンチェーン取引を分析 | 上場の28~48%で発表前に価格上昇と一致する取引を検出。インサイダー取引による利益は少なくとも3,000万ドル超。 |

| Coinbase社員 インサイダー事件(2022) | 社員が上場情報を家族に漏洩し、55銘柄で先回り売買を実行 | 約150万ドルの不正利益。2023年に米初の暗号資産インサイダー有罪判決、懲役2年が言い渡された。 |

こうした数々のデータと実例から、仮想通貨市場では人為的な操作が暴騰・暴落の引き金となっている実態が明らかになっています。特に新興コインや草コインでは、仕掛け人が価格を吊り上げ、一般投資家が犠牲になる構図が多く見られます。

関連記事:暗号資産(仮想通貨)が暴落した時にすべき7つのこと

なぜ価格操作が仮想通貨市場で可能なのか?

本来、市場価格は需給に基づいて決まるものです。しかし、仮想通貨市場ではなぜこれほどまでに不正な価格操作が横行しているのか。その背景には、制度的な緩さや技術的な穴、そして人間心理まで、多くの要因が絡んでいます。

- 規制の未整備と透明性の裏返し

- 仮想通貨は分散型を前提とする仕組みのため、中央集権的な監視・規制の枠組みが欠けているのが現実です。

- 誰でもトークンを発行し、DEXで取引市場を作れる環境はイノベーションの土壌である一方、詐欺や価格操作を防ぐ明確なルールが整っていないという重大なリスクも抱えています。

- 匿名性とクローズドな情報共有

- ブロックチェーン取引は基本的にアドレスベースでの記録となり、実名との結びつきがないため、誰が操作を行っているのか特定しづらいという特徴があります。

- また、ポンプ・ダンプのような不正はTelegramやDiscordなどの招待制グループで呼びかけられることが多く、外部からの監視が届きにくい構造になっています。

- 小規模トークン市場の脆弱性

- 主要通貨ではなく、新興の草コインなどでは流動性が低く、参加者も少ないため、少額の資金でも価格を大きく動かせてしまうのが現状です。

- 特にAMM(自動マーケットメイク)型のDEXでは、大口取引によって価格が急変する仕組みも存在し、こうした構造上の穴が操作を後押ししています。

- 情報格差と“内部者優位”

- プロジェクト開発者や取引所関係者のような情報優位な立場にいる人物が、発表前の情報をもとに先回り売買を行えば、一般投資家との間に明確な不公平が生まれます。

- 一部では、プロジェクト運営と操作グループが結託し、裏で意図的に相場を動かしていた事例も報告されています。

- 群集心理と“取り残される不安”

- 仮想通貨市場ではFOMOと呼ばれる心理が非常に強く働きます。

- SNSでの煽り文句や、“爆上げ中”といったトレンド投稿に触れると、冷静な判断よりも感情が優先され、判断ミスに繋がりやすくなるのです。

- テクノロジーの悪用と検出困難さ

- スマートコントラクトやMEVボットを活用した自動化された操作スキームは、一般の投資家が見抜くのは困難です。

- さらに、複数のアドレスを使って資金を分散・混合させる「チェーンホッピング」やミキシングサービスを使った資金洗浄により、追跡も難しくなっています

関連記事:暗号資産の詐欺プロジェクト:偽トークンを見破る方法

操作を検知・防止するための最新技術と規制の動き

価格操作が蔓延する仮想通貨市場に対して、AIやデータ解析を駆使した検知技術、および各国の法規制強化が進みつつあります。ここでは、テクノロジーによる不正検出の最前線と、法制度の動きについて紹介します。

AI × ブロックチェーン × SNS:Perseusシステムの革新性

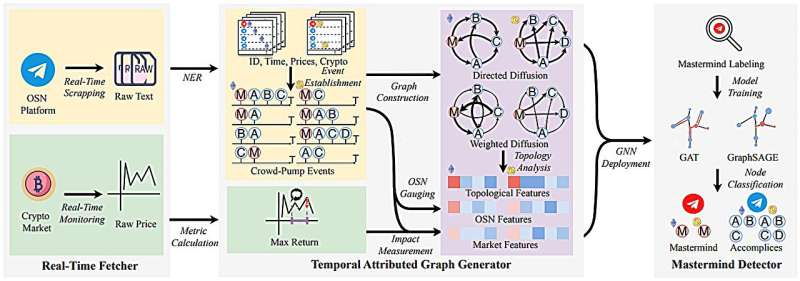

コーネル大学が開発した不正検知システム「Perseus」は、AIとネットワーク解析を融合させ、ポンプ・ダンプの背後にいる首謀者グループの可視化を実現した画期的な試みです。

Perseusのポイントは以下の通り:

- SNS上の投稿と市場データをリアルタイム収集(主にTelegram)

- 投稿内容の拡散経路と取引データを照合し、「情報伝播ネットワーク」を構築

- Graph Neural Network(GNN)を活用し、中心的役割を担うアカウント(Mastermind)や協力者(Accomplice)を分類

- 従来手法よりも高精度で438人の首謀者を特定

たとえば、あるグループで特定のコインが推奨され、他グループへ拡散→価格急騰→売り抜けという一連の流れが、時間軸を伴ったグラフ構造として可視化される仕組みです。

この手法により、「誰が煽り始め、どのように群衆が巻き込まれたか」までを可視化できる点が特徴です。

民間企業の動き:Chainalysisのヒューリスティック検出

ブロックチェーン分析大手Chainalysisも、オンチェーンデータから不審な動きをアルゴリズムで抽出しています。

特に、ポンプ・ダンプの典型パターンに関する以下のようなシグナルが検出対象となっています:

- 流動性プール作成直後の大口資金投入

- 短期間での出来高の急増・急減

- 同一グループ内アドレスでの繰り返し売買

こうした経験則に基づくアプローチは、明確な証拠とまではいかないものの、操作の兆候を早期に浮かび上がらせる手段として機能しています。

SNS上の異常検知と操作予兆の分析

SNSを対象とした学術研究でも、操作検知の糸口が示されています。

たとえば、「ツイート数の急増」と価格の相関を分析した研究(Ardia & Bluteau, 2024)では、ポンプイベント前後での異常な言及が異常リターンと有意に関連していたことが報告されています。

また、南カリフォルニア大学(USC)の研究では、TwitterやTelegram上での煽り投稿と実際のチャートの動きを照合し、価格操作の典型的なタイミングパターンを抽出しました。

こうしたSNS分析とAIモデルが連携すれば、将来的には事前に「仕掛け」を察知してアラートを出すシステムの構築も期待されています。

技術だけでは防げない“いたちごっこ”

こうした検出技術は日々進化していますが、操作側も新たな匿名化手法や検出回避のトリックを開発しており、完全な封じ込めには限界があるのが現実です。

そのため、最終的な抑止力として法規制と執行体制の整備が不可欠です。

各国規制当局の取り組みと規制動向

仮想通貨の価格操作に対し、世界各国の金融規制当局が本格的な対応を始めています。欧州・米国・アジアなど、地域ごとに進められている規制強化や摘発事例、さらには業界側の自主的取り組みまで、最新動向を整理します。

| 国・地域 | 主な規制措置・動き | 概要 |

|---|---|---|

| 欧州連合(EU) | MiCAの施行(2024年末) | 市場操作・インサイダー取引を禁止。AFMなどが執行を担う。 |

| アメリカ合衆国 | 既存法による摘発(SEC/CFTC) | ポンプ・ダンプやステマを証券詐欺として摘発。初の有罪判決も。 |

| 日本 | 金融庁による登録制・厳格な上場審査 | 市場操作の明確な規制は未整備。怪しい銘柄は国内で扱われにくい。 |

| 韓国 | デジタル資産利用者保護法の施行(2024年7月) | 24時間監視体制と上場銘柄の全件精査。業界団体と連携し不正を排除。 |

| その他地域 | 各国での独自対応 | シンガポールは市場操作を違法と定義。中国は監視技術活用を進行中。 |

日本・アジア:規制整備と監視強化の動き

日本では暗号資産交換業者が金融庁の登録制となっていますが、価格操作に対する直接規制は未整備です。ただ、国内取引所は上場審査が厳格で、怪しいトークンは基本的に排除されやすいという特性があります。また、金融庁は、金融商品取引法(いわゆる金商法)を改正し、暗号資産にもインサイダー取引規制を導入する方針を固めました。これにより、これまでグレーとされてきた仮想通貨を巡る未公開情報の悪用も、証券と同様に規制の対象となる見込みです。

一方、韓国では2024年7月から「デジタル資産利用者保護法」が施行。以下のような強化策が進んでいます:

- 金融監督院(FSS)が24時間監視体制を導入

- 異常な出来高や短時間の大量取引をリアルタイム検知

- 全上場アルトコイン(約1,300種)を年内に精査し、不正リスクのある銘柄は上場廃止へ

韓国は官民一体で市場操作対策をリードしている印象が強く、アジア圏の先行モデルといえます。

また、シンガポールでは市場操作を既存金融法で違法と明言。中国では暗号資産を禁止しつつも、ブロックチェーン技術を監視目的で応用する研究が進められています。

関連記事:金融庁、暗号資産(仮想通貨)にインサイダー取引規制を導入へ=26年金商法改正目指す

欧州:MiCAで市場操作を明確に禁止

EUでは2024年末にMiCAが施行され、仮想通貨分野に初の包括的ルールが導入されました。

価格操作やインサイダー取引の禁止が明文化され、違反者には罰則が科されます。

オランダの金融市場庁(AFM)は、施行に先駆けてSNS上のポンプ・ダンプ事例を分析済み。今後は各国当局による摘発が本格化すると見られます。

ただし、DeFiや未登録取引所はMiCAの対象外であり、投資家自身のリスク管理も引き続き重要です。

米国:既存法を駆使して摘発を強化

米国では、専用法は未整備ながら、SECやCFTCが既存の証券・商品取引法を適用して摘発を進めています。

主な事例:

- Tron創設者ジャスティン・サン氏をウォッシュトレードで起訴

- 著名人による報酬付き宣伝(ステマ)を証券詐欺として摘発

- Coinbase元社員のインサイダー取引で初の有罪判決

CFTCもポンプ・ダンプへの注意を呼びかけており、「仮想通貨でも市場操作は違法」という意識が浸透しつつあります。

一方で、海外取引所やDeFiは依然として規制の網が届きにくく、法整備の強化が今後の課題です。

まとめ|仮想通貨取引には細心の注意を払おう

仮想通貨市場における暴落のすべてが操作によるものではありませんが、一部の暴落が人為的に仕組まれていることは、データや実例からも明らかです。特に、新規発行トークンや草コインのような流動性の低い銘柄では、ポンプ・ダンプやラグプルが横行し、無数の投資家が犠牲になってきました。もちろん、市場全体の変動には経済情勢やプロジェクトの失敗といった正当な理由も絡みますが、説明のつかない急変動の背後には、価格操作が潜んでいる可能性が高いと言えるでしょう。過熱感やSNSの煽りに流されず、常に冷静な視点で見極める姿勢が求められます。