暗号資産市場のトレンドが大きく変わる中で、「イーサリアム(ETH)はオワコンなのか?」という疑問が囁かれています。しかし、この問いに答えるためには、イーサリアムがどのような進化を遂げ、今何が起きているかを理解する必要があります。

本稿では、イーサリアムの特徴、抱えている課題、そして将来の展望に焦点を当て、ETHが本当にオワコンなのか、あるいはまだ成長の余地があるのかを探っていきます。

イーサリアム(ETH)とは

まず、イーサリアムの基礎を振り返りましょう。イーサリアムは、2013年にヴィタリック・ブテリン氏が構想し、2015年7月にローンチされた暗号資産です。現在のETH価格は本稿執筆時点38万7707円で、時価総額は約45.58兆円、時価総額ランキングで2位を維持しています。ビットコインに次ぐ存在感を持ち、暗号資産の中で世界的に人気の高いプロジェクトです。

その大きな魅力は、スマートコントラクトと呼ばれる自動契約機能を備えていることにあります。これにより、開発者はイーサリアムのブロックチェーン上で様々な分散型アプリケーション(dApps)を開発できます。特にDeFi(分散型金融)やNFT(非代替性トークン)の急成長に伴い、イーサリアムはこれらのプロジェクトの主要プラットフォームとして活用され、過去数年間で大きく成長してきました。

なぜ「イーサリアムはオワコン」と言われるのか

イーサリアムが「オワコン」と言われる理由には、以下の点が挙げられます。

最高値を更新できていない価格推移

2021年11月に仮想通貨市場全体でバブルが起こり、ETHの価格も4,900ドルの史上最高値を記録しました。しかし、バブル崩壊とともに価格は半減し、その後の市場の低迷により約3年間にわたって成長の兆しが見られませんでした。この停滞によって一部の投資家から「イーサリアムはオワコンだ」との指摘が出るようになりました。

Lekker Capitalのクイン・トンプソンCIOは「イーサリアム(ETH)は取引活動やユーザーの伸びが鈍化し、手数料収入も減っており、投資対象として適切でない」と指摘しました。この主張を裏付けるように、ETH価格は2000ドルを下回り、特にビットコインに対して4年ぶりの低水準(ETHBTC比率は0.02210)を記録しています。2022年のプルーフ・オブ・ステーク(POS)移行以降、ETH価格は対BTCで74%も下落しました。

高いボラティリティ

暗号資産であるイーサリアムなどは、価格の変動が大きい(ボラティリティが高い)ため「オワコン」と言われることがあります。確かに、暗号資産は暴落して価値を失うこともあり、イーサリアムもそうなるのではないかという意見もあります。しかし、イーサリアムの長期的なチャートを見ると、短期的には暴落を繰り返しているものの、長期的には一貫して成長していることがわかります。

関連記事:イーサリアム価格予測|2024年・2025年・2030年

「イーサリアムキラー」と呼ばれる競合の存在

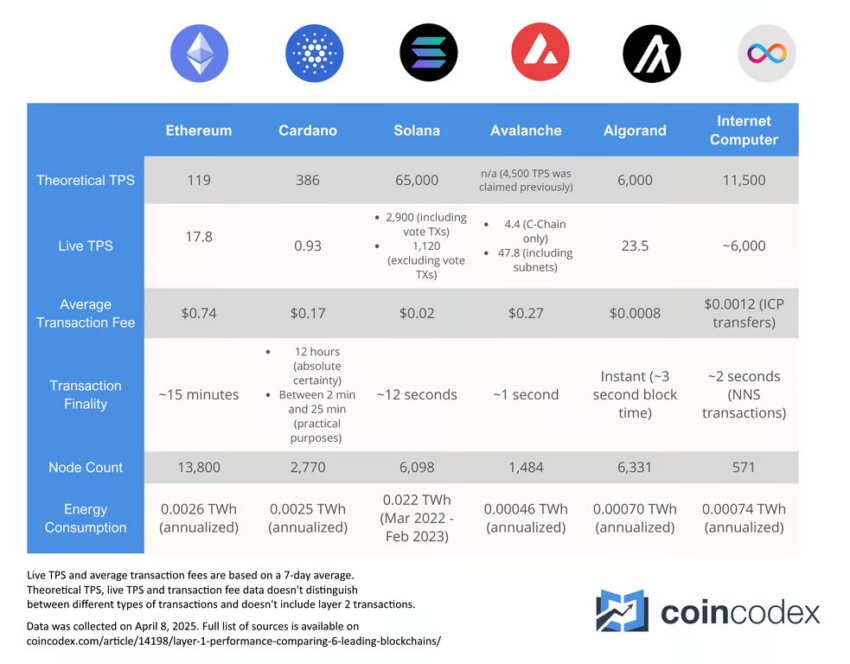

イーサリアムの市場シェアに挑戦する競合プロジェクトは数多く登場しています。「イーサリアムキラー」と呼ばれる主な対抗馬には以下が挙げられます:

これらのプロジェクトは、手数料が低く、トランザクション処理能力も高いことが強みです。そのため、開発者やユーザーがイーサリアムから移行するケースも増えています。

しかし、現在のところ時価総額でイーサリアムを脅かすほどの存在は見られておらず、むしろイーサリアムは2022年9月にPoS(Proof of Stake)への移行を完了したことで、エネルギー消費やスケーラビリティの問題に取り組む姿勢が評価されています。

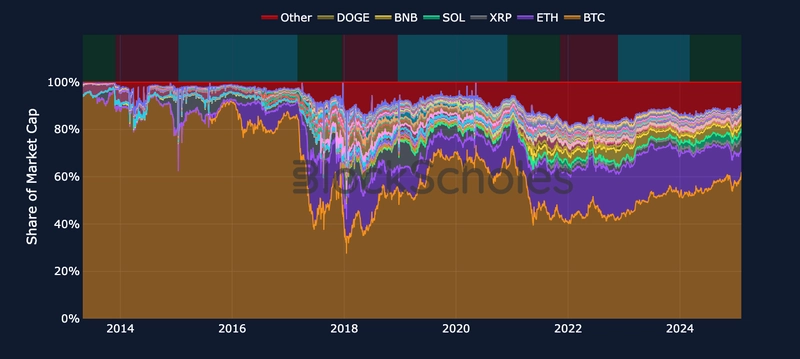

イーサリアムの弱気相場および、ステーブルコインの台頭

BybitおよびBlock Scholesのレポートでは、過去の暗号資産市場ではビットコインの半減期の約230日後に資金がビットコインからイーサリアムを含むアルトコインへ流れる傾向があったものの、2024年4月の半減期後もビットコインのドミナンスが衰えず、アルトコインへの資金流入が抑制されていると指摘しています。そのため、イーサリアムを中心としたアルトシーズンが訪れにくい状況になっています。同レポートによると、2024年初めからステーブルコインの供給量が66%増加しているとのことです。

関連記事:2025年にアルトシーズンは来ないのか?

「ユーティリティ」と「価値保存」の矛盾

スマートコントラクトの機能性が向上するほど、ETH自体の需要が高まるわけではなく、逆にイーサリアム上で発行されるトークンに需要が流れ、ETHの価値が「共食い」(カニバリゼーション)されると専門家は指摘しています。さらにユーティリティ性(実用性)と価値保存手段(SOV)の両立は難しく、この二者間の矛盾が深まっているとの分析もあります。

本当にオワコン?|イーサリアムの強みと今後の可能性

一方で、イーサリアムにはさまざまなプラス要素があり、その将来性に対する期待も高まっています。

イーサリアム現物ETFの承認と、機関投資家による活用の拡大

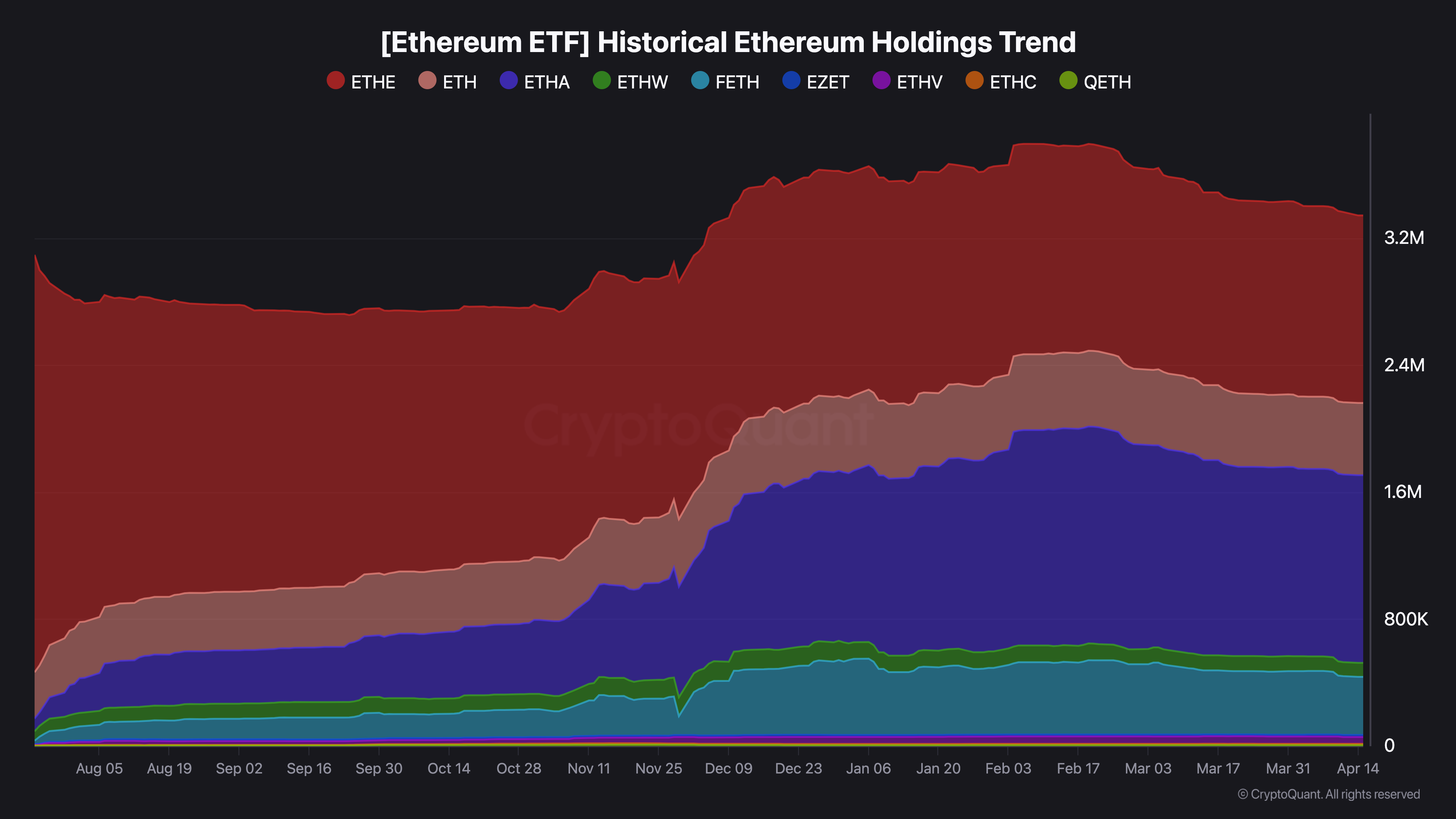

2024年、米国証券取引委員会(SEC)は、ブラックロックやフィデリティなどの大手資産運用会社が申請していた8つのイーサリアム現物ETFを承認しました。これはビットコインETFの承認に続くもので、暗号資産市場にとって大きな節目となっています。この承認により、多くの機関投資家が参入し、ETFへの資金流入が大きく増加しました。

2024年7月の取引開始以降、イーサリアムETFは累計で約32億ドルの資金流入を記録しています。 特に2024年12月5日には、1日で4億2,850万ドルの流入があり、過去最大の単日流入額となりました。 この動きは、2024年の米大統領選での政権交代による暗号資産市場への期待感の高まりと連動しています。

米証券取引委員会(SEC)は2025年4月、ブラックロックの「iShares Ethereum Trust(ETHA)」に対するオプション取引を正式に承認しました。 これにより、投資家はETHAを対象としたオプション取引を通じて、リスクヘッジやレバレッジ戦略を活用できるようになります。 この承認は、イーサリアム市場への機関投資家の参入を促進し、流動性の向上や市場の成熟化に寄与すると期待されています。

大企業によるイーサリアムの採用

イーサリアムは、非営利団体「イーサリアム企業連合(EEA)」のサポートを受けており、500社以上の企業が参加しています。この連合には、三菱UFJフィナンシャル・グループ、三井住友銀行、トヨタ自動車、マイクロソフト、JPモルガン、インテルなど世界の大手企業が含まれています。また、Visaは金融機関向けにイーサリアムを利用した法定通貨担保トークン発行プラットフォーム「VTAP」を立ち上げるなど、実需に基づいたトークン化資産の導入も進んでいます。2025年にはイーサリアム上でのパイロットテストも予定されており、Visaは24時間体制の資金移動やクロスボーダー決済などのユースケースを想定しています。

こうした大企業による参入や活用により、イーサリアムのエコシステムのさらなる拡大が期待されており、今後もその活用範囲が広がる見込みです。

ステーキング利回りと米国金利の逆転の可能性

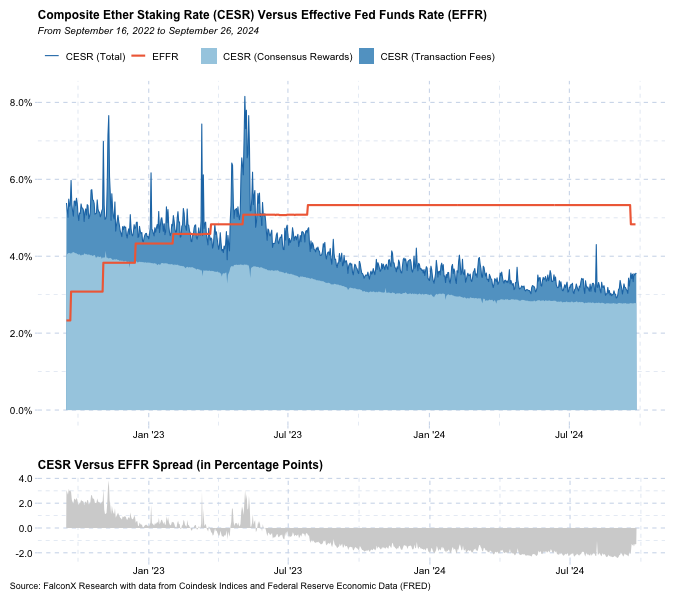

イーサリアムのステーキング利回り(CESR:ブロック報酬と取引手数料の合計)は、2025年に米国の金利(EFFR:実効フェデラルファンド金利)を上回る可能性が指摘されています。ファルコンXのレポートでは、現在のスプレッドが2023年6月以降マイナスとなっているものの、2025年までにはプラスに転じる見通しです。その背景には、米国の金利が引き続き低下する可能性や、イーサリアムの取引手数料とステーキング利回りの上昇が挙げられます。

具体的には以下の点が影響します:

- 米国金利の低下:CME(シカゴ・マーカンタイル取引所)のデータによれば、2025年3月までに米国金利が3.75%を下回る可能性は85%、さらに6月までに3.5%まで低下する確率は90%に達する見込みです。

- ステーキング利回りの上昇:現在のイーサリアムのステーキング利回りは約3.2%前後で推移しており、取引手数料が増加することでその利回りが上昇すると見られています。

米国金利とのスプレッドがプラスに転じた場合、従来の非リスク資産よりもステーキングのリターンが高くなるため、投資家にとって魅力的な選択肢となります。ただし、ファルコンXはステーキング利回りの上昇がETH価格の回復を引き起こす主要な要因にはならないと指摘し、むしろDeFiの基盤としての成長が期待されると述べています。

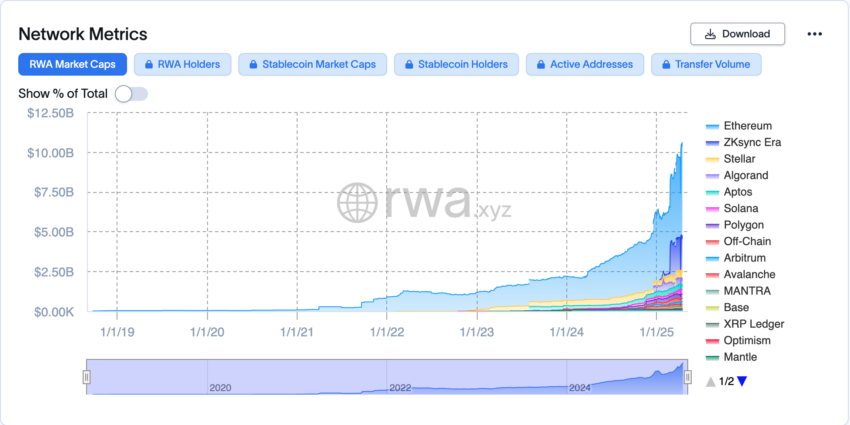

RWA(現実資産)のトークン化市場の掌握

ステーブルコインや株式、債券などのトークン化資産(RWA)において、イーサリアムおよびそのレイヤー2であるzkSyncが全体の約80%を占めています。その他のレイヤー2を含めると、RWAにおけるイーサリアム関連ネットワークのシェアは80%を超えています。

スケーリングの改善

イーサリアムの開発コミュニティの中心メンバーの1人Justin氏によると、イーサリアムのL1(レイヤー1)EVMは、zkVM(ゼロ知識仮想マシン)によって約10TPSから10,000TPSへと1,000倍のスケーラビリティが期待されています。これは各ブロックを再実行する代わりに、SNARK(ゼロ知識証明)で検証する仕組みによるものです。2025年4月25日の「Ethproofs Call #1」では、17のzkVMプロジェクトの創業者たちが最新状況を共有予定で、この分野は現在最も勢いのある開発領域となっています。

とはいえ、実際のユーザーの多くは引き続きL2上にとどまると見られています。L2では、ロールアップやダンクシャーディング、ネット速度の進化によって合計1,000万TPSの処理能力が見込まれ、L1のEVMが担うのは全体の0.1%にすぎません。それでも問題はなく、重要なのはイーサリアム全体のネットワーク効果を維持することです。共有セキュリティ(ネイティブロールアップ)、相互運用性(ベースロールアップ)、純粋なETHの価値がその鍵となります。

次期アップグレード「Pectra」

2025年初頭のリリースを目指して進行中の「Pectra」アップグレードは、2段階で実施予定です。「Pectra 1」では、ネットワーク効率の向上、セキュリティ強化、トランザクションの利便性改善など、イーサリアムの使いやすさが強化されます。「Prague」アップグレードで実行レイヤーが改善され、「Electra」でコンセンサスレイヤーが強化されるほか、データ一貫性と可用性を向上させる「PeerDAS」などが導入されます。

また、EIP3074の実装により、ウォレット機能の強化とトランザクション効率化が図られます。これには、複数の操作を1つのトランザクションにまとめる機能や、「スポンサー付きトランザクション」の導入が含まれ、ウォレットやdAppsとのやり取りがスムーズになります。

さらに、バリデータが一度にステークできるETHの上限が32ETHから2,048ETHに引き上げられる予定で、大規模なステーキング主体が効率的にネットワークに参加し、スケーラビリティと安定性が向上すると期待されています。

イーサリアムの課題と今後の展望

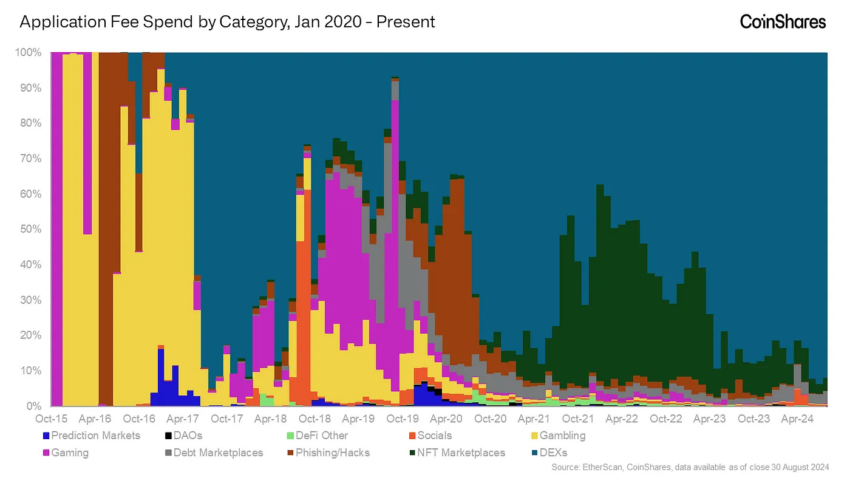

暗号資産投資企業のCoinSharesによれば、イーサリアムのエコシステムは発展しているものの、ネットワーク上のトランザクションには偏りが見られるとの指摘があります。現状では、NFTの取引やマイナーな暗号資産のトレードに需要が集中しており、ユニスワップが最も取引手数料のマーケットシェアを占めています。

今後の課題として、ネットワーク上での多様なユースケースの実用性を高め、ユーザーに長期的な価値を提供することが求められています。

ステーキングの需要

ステーキングの需要については、SECによるイーサリアム現物ETFの承認が影響を及ぼしています。24年5月に現物ETFが承認されましたが、規制の懸念からETF発行企業は顧客へのステーキングに関する言及を控えています。

そのため、機関投資家のステーキング需要は抑制されていますが、これが今後の市場状況と規制の変化によってどう動くかは注目すべき点です。Real Visionのアナリスト、Jamie Coutts氏によれば、ETFの規制が不透明なため、機関投資家によるステーキングの大規模な参入はしばらく先になる可能性が高いとされています。

関連記事:SEC、グレースケールのイーサリアムETFステーキング提案決定延期

まとめ:イーサリアムはオワコンではない

これまで見てきたように、イーサリアムはさまざまな課題と競争相手に直面していますが、同時に強力なネットワークと成長の可能性を持ち続けています。最高値を更新できない価格の停滞や高いボラティリティ、手数料が低くトランザクション処理能力の高い「イーサリアムキラー」と呼ばれる競合の台頭、NFTブームの終息、暗号資産市場全体の関心の低下が挙げられます。しかし、イーサリアムには将来性が期待される要素が多く、米国での現物ETF承認や大企業の参入、ステーキング利回りの上昇、ネットワークアップグレード(Dencun、Pectra)によるL2ソリューションの展開などポジティブな動きが続いています。

したがって、「イーサリアムはオワコン」と断言するには早計であり、アップグレードによる持続的な成長の可能性が高く、今後も暗号資産市場の中核を担う存在であるといえるでしょう。

よくある質問

イーサリアムは、2015年にローンチされた暗号資産で、スマートコントラクト機能を備えたブロックチェーンプラットフォームです。分散型アプリケーション(dApps)の開発を可能にし、DeFiやNFTの成長を支えています。現在、時価総額ランキング2位であり、ビットコインに次ぐ存在感を持っています。

イーサリアムが「オワコン」と言われる理由は、価格が最高値を更新できていないことや高いボラティリティ、手数料の低い「イーサリアムキラー」と呼ばれる競合の存在、アルトコイン市場全体への関心低下などが挙げられます。

イーサリアムの強みには、米国での現物ETFの承認、機関投資家の参入、大企業の採用、ネットワークのアップグレードによるL2ソリューションの展開などが挙げられます。これらはイーサリアムの活用範囲拡大や成長の可能性を示しています。

Follow us on:

X(Twitter):@BeInCryptoJapan

Telegramチャンネル:@BeInCrypto Japan オフィシャルチャンネル

免責事項 - Disclaimers

当ウェブサイトに掲載されているすべての情報は、誠意をもって作成され、一般的な情報提供のみを目的としています。当ウェブサイトに掲載されている情報をもとに読者が取る行動は、あくまでも読者自身のリスクで行うものとします。「Learn」サイトでは、質の高い情報を提供することを第一に考えています。私たちは、読者にとって有益な教育的コンテンツを特定し、調査し、作成するために時間をかけています。この基準を維持し、素晴らしいコンテンツを作成し続けるために、私たちのパートナーは、私たちの記事への掲載に対して手数料を支払う場合があります。しかし、これらのコミッションは、偏りのない、誠実で有益なコンテンツを作成するためであり、私たちの活動プロセスに影響を与えることはありません。