ステーブルコインを規制する目的で2023年6月に改正資金決済法が施行され、日本国内でのステーブルコインの注目が高まっています。ステーブルコインの代表格である米ドル建てのUSDCもSBIやコインチェックと提携し、年内には国内で利用できる見込みです。さらに、ステーブルコインの社会実装が実現すれば年間1000兆円規模の企業間決済の効率化につながるととされており、税務監査などの透明化も期待されています。そこで、本稿ではステーブルコインの特徴を一覧表にまとめ、加えて日本国内でのおすすめのステーブルコイン7選について解説します。

ステーブルコインの種類

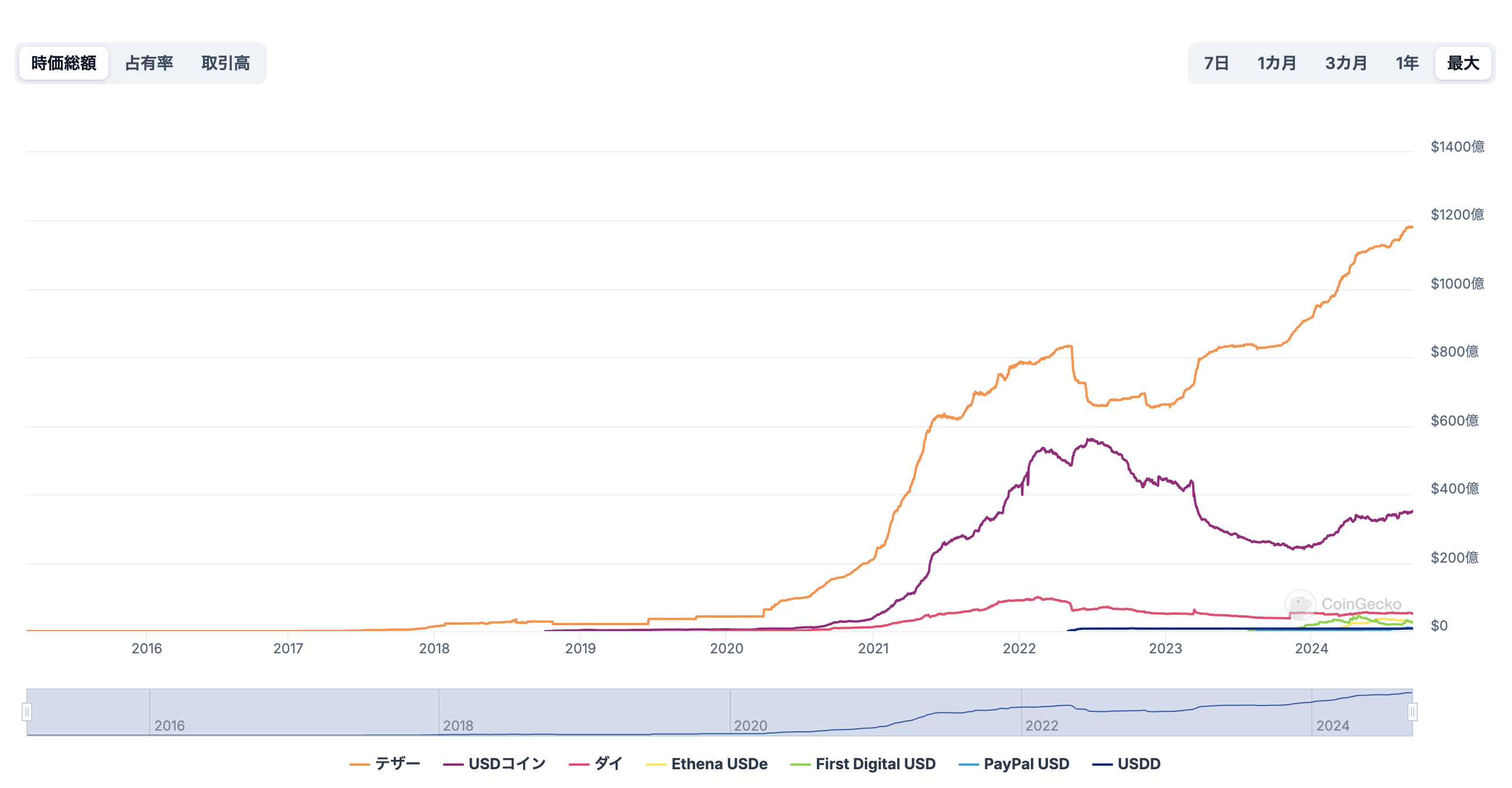

ステーブルコインとは、法定通貨や現実資産(RWA)、暗号資産を担保に、その価値を安定させる暗号資産の一種です。 暗号資産市場の高いボラティリティを避けつつ、法定通貨との価値を1対1で保つことを目的としています。主な種類には、法定通貨担保型、暗号資産担保型、アルゴリズム型、商品担保型などがあります。とくに、テザー(USDT)やUSDコイン(USDC)は代表的な例です。ステーブルコインは、取引所や分散型金融(DeFi)で広く利用されており、企業間決済の代替手段としても注目されています。ステーブルコインの種類としては主に以下のものが挙げられるでしょう:

- 法定通貨担保型ステーブルコイン

- 法定通貨(フィアット通貨)を担保に発行されるステーブルコインは、米ドルやユーロなどの実際の通貨に裏付けされています。このタイプのステーブルコインは、1コイン=1米ドルなど、担保となる法定通貨と同等の価値を維持することを目指しています。信頼性が高く、価格変動のリスクが低いため、暗号資産の市場で安定した選択肢として人気です。代表的な例としては、USDTやUSDCがあり、幅広い取引所で利用されています。

- 暗号資産担保型ステーブルコイン

- アルゴリズム型(無担保型)ステーブルコイン

- アルゴリズム型ステーブルコインは、法定通貨や暗号資産を担保として持たず、供給量を調整するアルゴリズムを活用して価格を安定させます。需要と供給のバランスを自動で調整し、価格を1米ドルに近づける仕組みですが、完全な安定性には課題があります。過去にはUSTのように一時的に人気が高まったものの、市場の崩壊により信頼性が損なわれた例もあります。

- 商品担保型ステーブルコイン

- 商品担保型ステーブルコインは、金や石油といったRWAを担保にして発行されます。例えば、sUSDはRWAに裏付けられた安定性を提供します。特に、インフレ対策や実物資産に投資したい層に向けて、長期的な価値の保全手段として利用されています。

関連記事:ステーブルコイン時価総額、史上最高の1680億ドルに到達:主な成長要因が明らかに

Sponsoredその他のステーブルコイン

- ハイブリッド型ステーブルコインの利点

- ハイブリッド型ステーブルコインは、法定通貨や暗号資産、商品といった複数の資産を組み合わせて担保にすることでリスクを分散し、価格安定性を高めています。異なる担保資産を組み合わせることで、1つの市場に依存するリスクを軽減し、多様な市場状況に対応できるように設計されています。

- セキュリティトークン担保型ステーブルコインの将来性

- セキュリティトークン担保型ステーブルコインは、株式や不動産などの金融資産をトークン化したセキュリティトークンを担保としています。金融商品や不動産のデジタル化が進むことで、セキュリティトークンが新たな担保資産として活用されるケースが増えることが期待されています。現実資産に基づく安定性を持ち、投資家に新たな選択肢を提供するでしょう。

ステーブルコイン一覧表:おすすめ10選

| ステーブルコイン | 仕組み | 担保方法 | 時価総額(2024年9月10日現在) | 対応ブロックチェーン |

|---|---|---|---|---|

| JPYC | 中央集権型、日本円にペッグ | 日本円 | データなし | Ethereum、Polygon、Avalanche |

| USDC | 中央集権型、米ドルにペッグ | 米ドル準備金 | 748億659万2459ドル | Ethereum、Solana、Polygon、Avalanche など |

| ジパングコイン | 中央集権型、日本円にペッグ | 金(ゴールド) | データなし | Ethereum、Polygon |

| USDT | 中央集権型、米ドルにペッグ | 米ドルおよび他の資産 | 4756億9401万20ドル | Ethereum、TRON、Binance Smart Chain、Avalanche など |

| DAI | 分散型、米ドルにペッグ | 暗号資産(ETHなど) | 7822万1830ドル | Ethereum、Arbitrum、Optimism、Polygon など |

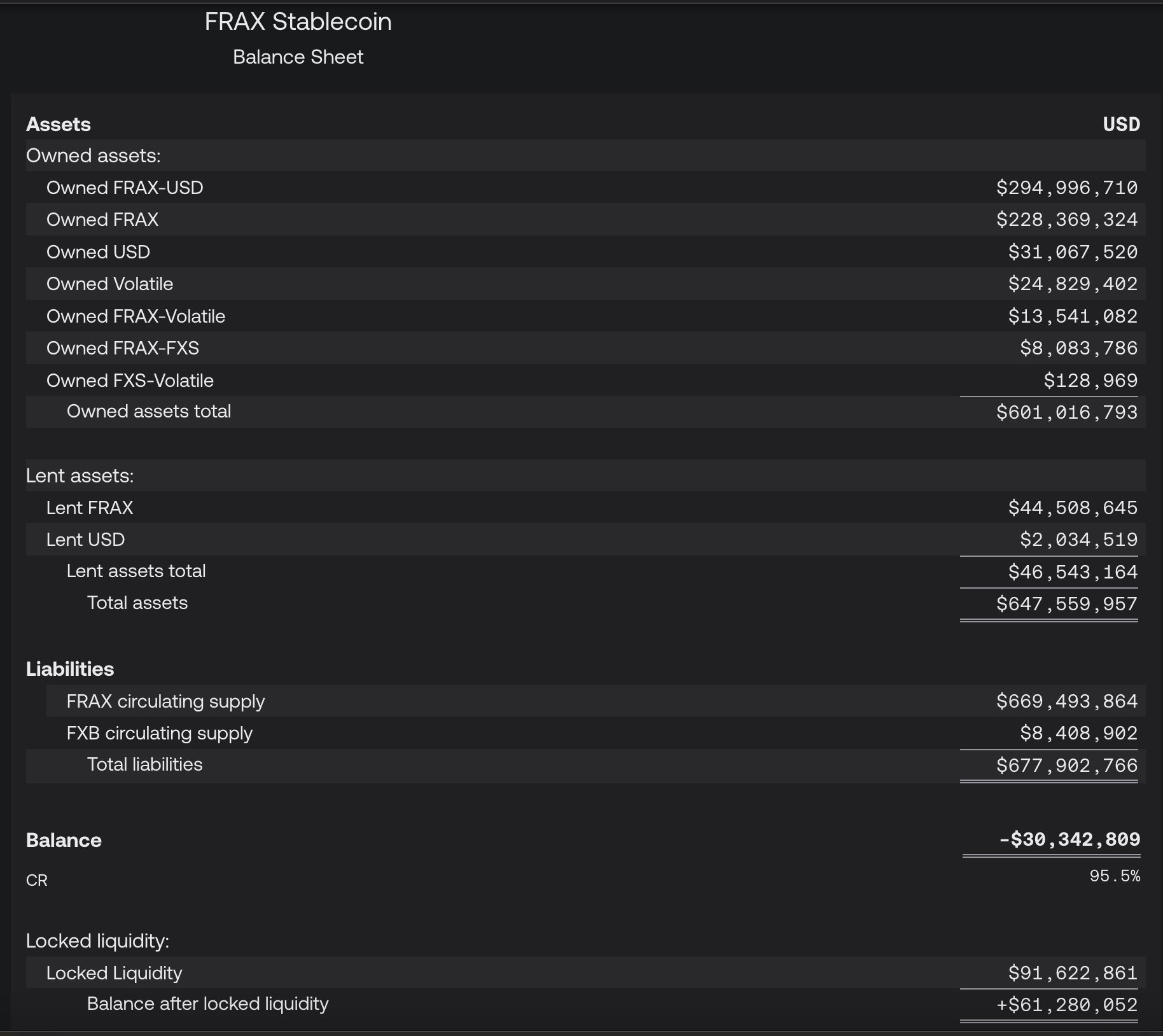

| FRAX | 部分的にアルゴリズム型 | 部分的な準備金(暗号資産&米ドル) | 566万8680ドル | Ethereum、Arbitrum、Optimism、Avalanche など |

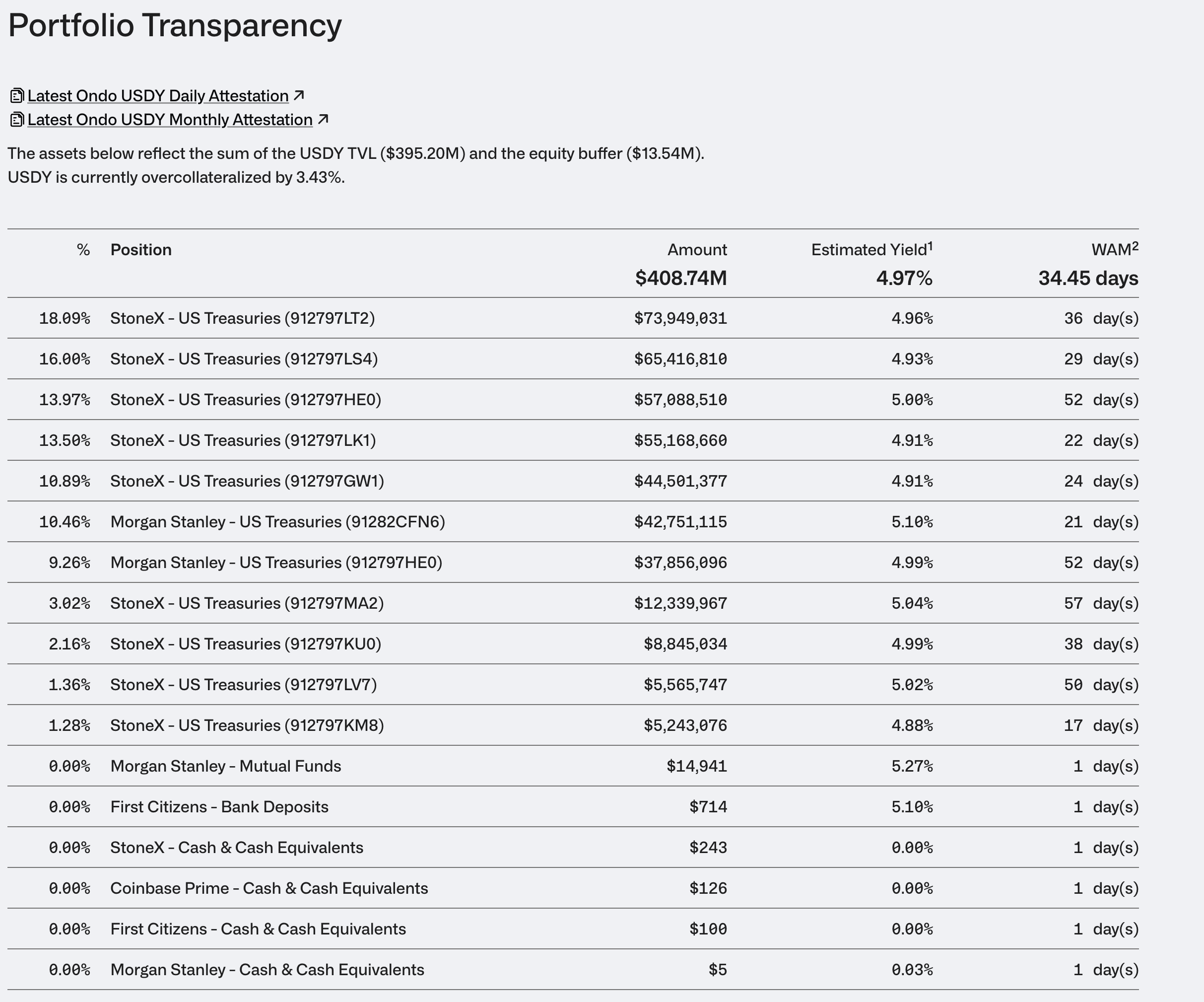

| Ondo US Dollar Yield | 中央集権型、利回り付米ドル | 米ドル準備金 | 33億9108万161ドル | Ethereum、Solana、Arbitrum |

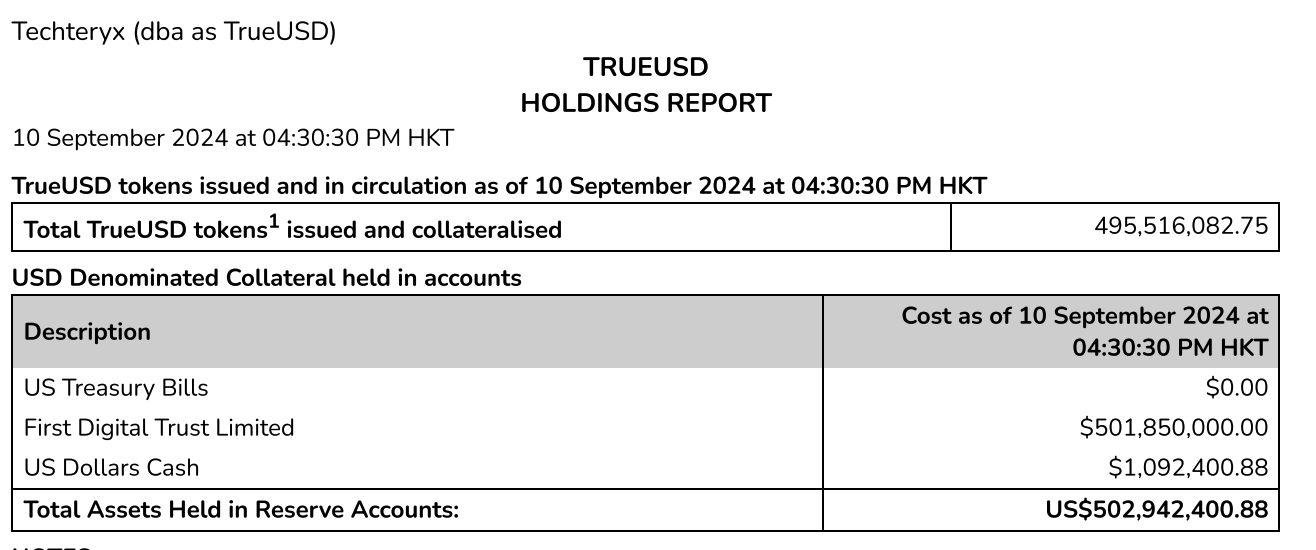

| TrueUSD (TUSD) | 中央集権型、米ドルにペッグ | 米ドル準備金 | 1億8155万58ドル | Ethereum、TRON、Binance Smart Chain、Polygon など |

| GHO | 分散型、米ドルにペッグ | 暗号資産 | 13億5617万1010ドル | Ethereum、Optimism、Arbitrum など |

| crvUSD | 分散型、米ドルにペッグ | 暗号資産 | 6億8840万877ドル | Ethereum |

購入しておきたいステーブルコイン10選

JPYC

JPYCは、日本国内のユーザー向けに発行された日本円にペッグされたステーブルコインで、日本の規制に完全に準拠して運用されています。JPYCは、銀行の預金によって裏付けされており、法的には「前払式支払手段」として分類されています。また23年11月には、三菱UFJ信託銀行、Progmatとともに、ステーブルコインの発行・管理基盤である「プログマコイン」基盤を活用し、改正資金決済法に準拠したステーブルコインとして「JPYC(信託型)」の発行に向けた共同検討を開始しており、24年中の電子決済手段のライセンス取得を目指しています。

関連記事:JPYC岡部典孝代表独占インタビュー【前編】:日本円ステーブルコインが切り開く新たな金融の在り方

USDC

USDCは、米ドルによって完全に裏付けられた中央集権型のステーブルコインで、特に透明性の高い運用が特徴です。Circle社は、発行されるUSDCの全てに対して1:1で米ドルを銀行口座に保管し、定期的に監査を行うことで信頼性を確保しています。2024年にはSBI、コインチェックの提携を契機に日本での取り扱いが予定されており、日本国内でのステーブルコイン市場において米ドル建ての流動性を持ったステーブルコインが参入する大きな節目となるでしょう。Circleは金融規制に対する対応力が高いため、今後も各国での普及が期待されています。

ジパングコイン

ジパングコインは、三井物産デジタルコモディティーズが発行するステーブルコインで、日本円にペッグされながらも、金(ゴールド)を担保にするというユニークな特徴を持っています。同コインは、日本国内での取引や資産保全の手段として注目されており、1ZPGが金1g分の価格と同じ価格となるように設定されています。法定通貨のインフレリスクをヘッジする手段としても機能しますが、ゴールドの価格変動リスクがあるため、他のステーブルコインと比較して安定性に対する期待が異なるでしょう。

Sponsored SponsoredUSDT

USDT(Tether)は、最も取引量の多いステーブルコインである一方で、企業としての透明性が低いという批判がしばしばあります。Tether社はUSDTを裏付ける資産の詳細を公開していませんでしたが、最近では一部の報告が行われているものの、その信頼性には依然として疑問が残ります。USDTは商業用のペーパーやその他の資産によって裏付けられていますが、その準備金の透明性や信頼性の欠如が投資家や規制当局からの懸念材料となっています。日本の暗号資産取引所では取り扱いをしていないものの、市場での流動性は非常に高く、多くの取引所で使用されています。

関連記事:テザーが10億USDTをミント、暗号資産市場は衝撃を待つ

DAI

DAIは、完全に分散化されたステーブルコインで、MakerDAOプロトコルを通じて発行されます。DAIは、ETHやその他の暗号資産を担保にして発行されるため、中央管理者の介入なしに運営されています。最近では、複数の担保資産が追加されており、DAIの価格安定性が強化されています。また、USDCなどの他のステーブルコインも担保として使用されているため、完全に分散化された担保モデルに対する議論もあります。しかし、MakerDAOがスマートコントラクトで透明性の高い運営を行っている点は高く評価されています。

関連記事:ビットバンク、暗号通貨ARB・OP・DAI・KLAY・IMXを取り扱い開始へ|14日から

FRAX

FRAXは、部分的にアルゴリズム型、部分的に担保型という独自のハイブリッドモデルを採用しているステーブルコインです。FRAXの供給量は、アルゴリズムによって調整され、需要に応じて増減しますが、担保として米ドルや暗号資産が保持されています。アルゴリズム型ステーブルコインの課題を克服し、より柔軟で信頼性の高い仕組みを提供することを目指していますが、その複雑なメカニズムゆえに理解と信頼性の向上が必要です。

関連記事:分散型取引所(DEX)おすすめ11選

Ondo US Dollar Yield (USDY)

USDYは、従来のステーブルコインとは異なり、利回り付きの米ドルにペッグされたステーブルコインです。Ondo Financeが発行しており、米国国債などの高信用度の金融資産を担保に運用されています。保有者はステーブルコインを通じて安定した価値を保持しながらも、定期的に利息を得ることができるという特性を持ちます。これにより、暗号資産市場における資産運用の新たな手段として注目されていますが、一般的なステーブルコインと比較して流動性がやや低い点が課題です。

関連記事:トークン化の大手Ondo Finance、アジア太平洋地域にビジネス展開を開始

TrueUSD (TUSD)

TrueUSD は、米ドルによって完全に裏付けられた中央集権型のステーブルコインで、定期的に監査が行われる透明性の高い運用が特徴です。TUSDは信頼性の高さから、特に機関投資家や大規模な取引に利用されています。また、TrueUSDは法的な枠組みにも準拠しており、規制を遵守していることが強みです。他のステーブルコインに比べると流通量は少ないですが、確実に裏付けがあることから、リスクを回避したいユーザーに支持されています。

sUSD

sUSDは、Synthetixプロトコルで発行される合成資産型のステーブルコインで、主にその担保となるSNXトークンに依存しています。Synthetixのエコシステムは、DeFi内での合成資産の取引を可能にしますが、その担保であるSNXトークンは価格のボラティリティが高く、マーケットリスクが存在します。Synthetixの発展に伴い、sUSDは特にDeFi市場で広く使われていますが、担保の透明性と価格安定性を巡る懸念が一部で指摘されています。

GHO

GHOは、Aaveプロトコルによって発行される分散型ステーブルコインで、ユーザーが暗号資産を担保にして発行できます。Aaveの特徴である流動性供給とリスク分散のメカニズムを活用し、ユーザーは担保資産に基づいて安定した価値を得ることができます。GHOは新しいステーブルコインとして登場したばかりですが、Aaveの既存のエコシステムと深く統合されており、DeFi市場での需要が高まっています。

関連記事:Aaveトークン、ブラックロックとの提携提案にもかかわらず下落トレンドを継続

Sponsored Sponsoredステーブルコインとビットコインの違い

ステーブルコインとビットコインはどちらも暗号資産ですが、以下の表に示すように、その目的や価格安定性、利用用途には大きな違いがあります。

| 特徴 | ステーブルコイン | ビットコイン |

|---|---|---|

| 目的 | 価格を安定させるための取引や決済手段 | 分散型のデジタル通貨および投資資産として使用 |

| 価格安定性 | 法定通貨や資産にペッグされ、価格は安定している | 市場の需要と供給に依存し、価格変動が激しい |

| 担保 | 米ドル、ユーロ、金、暗号資産などで担保 | 担保なし。技術的にはProof of Workで支えられる |

| 発行形態 | 中央集権的または分散型プロトコルで発行されることが多い | 完全に分散型で、発行上限は2,100万BTC |

| 利用用途 | 安定した価値を提供し、取引や決済に向いている | 投資、価値保存、取引として利用されるが価格が不安定 |

主な違い

- 価格の安定性

- ステーブルコインは、米ドルやユーロなどの法定通貨にペッグされており、価格が安定しているため、日常の決済や送金に適しています。

- 一方、ビットコインは市場の変動に強く影響され、価格が大きく変動するため、投資や価値保存の手段として利用されることが多いです。

- 発行方法と管理

- ステーブルコインは、中央管理者やスマートコントラクトによって発行され、法定通貨や資産で裏付けられています。

- ビットコインは、完全に分散化された形で発行され、発行上限が固定されています。

- 利用シーン

- ステーブルコインは、送金や商取引に適した安定した手段です。

- ビットコインは、デジタルゴールドとしての性質が強く、主に投資や価値の保存に利用されます。

ステーブルコインのメリットとデメリット

メリット

- 即時決済

ステーブルコインはブロックチェーン技術を活用しており、国際送金や決済をほぼリアルタイムで行うことができます。従来の銀行システムに比べて手数料も低く、迅速な取引が可能です。 - 透明性の確保

多くのステーブルコインは、発行元が担保の内容や保有量を定期的に公開しています。USDCやTrueUSDのように、外部監査を受けることで信頼性が高まります。 - 多様なペッグ方法から選択可能

ステーブルコインは米ドルやユーロなどの法定通貨にペッグされたもの、金(ゴールド)や他の暗号資産にペッグされたものなど、多様なオプションがあります。これにより、ユーザーは自分のニーズに合ったステーブルコインを選べるのが利点です。 - 日本での企業の発行予定

日本では、ProgmatやJPYCを筆頭に、ステーブルコイン発行に向けた動きが進んでいます。これは、円建てのデジタル資産を利用したい国内外の企業にとって大きな魅力となるでしょう。

関連記事:三菱UFJ信託銀、暗号資産企業間のステーブルコイン越境取引のインフラを構築へ

デメリット

- 税制上の手続きが煩雑

現在の日本では、ステーブルコインの取引に対する税制が未整備であり、使用する際に税務処理が非常に煩雑です。これが一般利用者にとって大きな負担となっています。 - 暗号資産の知識が必要

ステーブルコインの利用には、ブロックチェーン技術や暗号資産に関する一定の知識が必要です。初心者にはハードルが高く、取引の安全性や正しい使用方法を理解する必要があります。 - 使える場所が限られている

ステーブルコインはまだ利用できる場所が限られており、一般的な店舗やサービスでは対応していないことが多いです。暗号資産市場では広く利用されていますが、日常的な決済手段としては普及していません。 - デペッグのリスク

ステーブルコインは法定通貨や資産にペッグされていますが、市場の変動や発行元の不透明性により、ペッグが崩れるリスクもあります。特にアルゴリズム型のステーブルコインは価格変動リスクが高く、過去にはペッグが崩れた例もあります。

関連記事:日本のステーブルコインに対する動きと取り組みを解説

まとめ:ステーブルコインの種類は多様

ステーブルコインには、法定通貨担保型、暗号資産担保型、アルゴリズム型、商品担保型など多様な種類があります。それぞれのモデルは異なるリスクとメリットを持ち、ユーザーは自身の目的に応じて選択することが可能です。USDCやUSDTのような法定通貨担保型は価格の安定性が高く、企業間の決済や送金に最適です。

一方で、DAIのような暗号資産担保型は、中央集権的な管理を避けたいユーザーに支持されています。さらに、暗号資産市場のボラティリティを回避するため、ビットコインのリスクヘッジとしてもステーブルコインは有効です。日本国内でも、ProgmatやJPYCなど、円建てステーブルコインの発行が予定されており、国内外での利用が拡大しています。多様なステーブルコインの選択肢が増えることで、利用者はリスクを抑えながら、効率的な取引や資産管理が可能となるでしょう。